2. Видение: классификационные модели платежных и инфраструктурных услуг

2.1. Межбанковский и внутрибанковский перевод

Согласно изменениям, внесенным Законом № 162-ФЗ в банковское законодательство[15], перевод денежных средств является банковской операцией и может осуществляться:

• по поручению физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам;

• без открытия банковских счетов (за исключением почтовых переводов).

Одновременно в соответствии с законодательством о НПС наряду с услугой почтового перевода и услугой по приему платежей перевод денежных средств является платежной услугой и его осуществление, в том числе в платежных системах, регулируется Законом о НПС и нормативными актами Банка России. Перевод денежных средств является целью деятельности платежной системы. Он осуществляется при взаимодействии участников ПС, предоставляющих своим клиентам платежные услуги, и операторов УПИ, оказывающих в платежной системе инфраструктурные услуги.

Согласно Закону о НПС, вопросы, связанные с идентификацией платежных систем, включая их значимость, в том числе понятие платежной системы (п. 22 ст. 3 Закона о НПС[16]), обязанности по регистрации оператора платежной системы (ст. 15.39), критерии значимости платежных систем (ст. 22), взаимосвязаны с понятием перевода денежных средств, их количества и объема в платежной системе. В связи с этим перевод денежных средств имеет особо важное значение в платежной системе по сравнению с другими видами платежных услуг[17]. Столь же важен и анализ, позволяющий сформировать видение характеристик и ключевых свойств перевода, выполняемого кредитными организациями в платежной системе, в том числе с учетом разных ролей и функций, определяемых законодательством о НПС.

Законодательство о НПС ставит перед организациями, в том числе кредитными, предоставляющими платежные услуги или участвующими в их предоставлении, задачу об определении своей роли в создаваемых платежных системах и о реализации соответствующих полномочий и обязанностей.

В связи с этим важнейшими задачами кредитных организаций в связи с вступлением в силу Закона о НПС являются соотнесение деятельности данных организаций с деятельностью платежной системы и анализ осуществляемых ею переводов денежных средств как переводов, проводимых через какую-либо платежную систему.

Вопрос о характеристиках перевода денежных средств как перевода в рамках платежной системы или вне рамок какой-либо платежной системы связан с принятым в рамках национального законодательства определением платежной системы. Хотя указанные определения в законодательствах разных стран различаются в деталях, в их основе лежит понятие системы межбанковского перевода, иллюстрируемое Глоссарием терминов по платежным и расчетным системам КПРС[18].

Платежная система (paymentsystem) состоит из ряда инструментов, банковских процедур и, как правило, систем межбанковского перевода денежных средств, которые обеспечивают денежное обращение.

Межбанковская система переводов денежных средств

(interbank funds transfer system) – система переводов денежных средств, в которой большинство прямых участников (или все) являются финансовыми учреждениями, в частности банками и другими кредитными организациями.

Система перевода денежных средств (funds transfer system) – формализованное согласованное взаимодействие, основанное на частном договоре или законодательном акте, с множественным участием, общими правилами и стандартизированными соглашениями, для передачи платежных инструкций и расчета по денежным обязательствам, возникающим между членами.

В законодательстве о НПС нет непосредственно введенных терминов межбанковского перевода или системы межбанковского перевода, однако содержательно эти термины могут интерпретироваться через количественные категории:

• пунктом 20 ст. 3 Закона о НПС в определении платежной системы установлена необходимость в составе участников иметь минимум трех операторов по переводу денежных средств[19] (оператор ПДС);

• согласно ст. 15.39 Закона о НПС обязанность кредитной организации зарегистрироваться в качестве оператора платежной системы наступает при условии осуществления переводов денежных средств между открытыми у нее банковскими счетами тремя и более операторами ПДС в размере, превышающем значение, установленное Банком России.

В общем случае в кредитной организации для осуществления переводов денежных средств могут быть открыты следующие счета:

• корреспондентские счета по балансу данной кредитной организации при открытии корреспондентского счета в другой кредитной организации (в банке-корреспонденте[20]) – счета НОСТРО;

• корреспондентские счета, открытые другим кредитным организациям (банкам-респонентам), – счета ЛОРО;

• банковские счета, открытые физическим и юридическим лицам, не являющимся кредитными организациями, – счета ФЛ и счета ЮЛ;

• счета межфилиальных расчетов (счета МФР), открытые филиалам (филиалами) кредитной организации.

Поскольку перевод денежных средств связан с отражением соответствующих операций по указанным счетам, вопрос о характере деятельности кредитной организации по отношению к платежным системам может быть рассмотрен в рамках анализа платежного трафика в корреспонденции указанных счетов.

Представляется логичным денежные потоки между счетами ЮЛ, ФЛ одной кредитной организации рассматривать как потоки внутрибанковского перевода, поскольку в рамках таких переводов не затрагиваются корреспондентские отношения кредитных организаций или, иными словами, эти переводы осуществляются внутри одного банка (рис. 2.1а). Состав данных переводов включает и переводы, выполняемые между счетами ЮЛ, ФЛ, открытыми в разных филиалах кредитных организаций, через счета МФР.

Рис. 2.1. Схемы переводов денежных средств, осуществляемых кредитной организацией: а – внутрибанковский перевод; б – межбанковский перевод

К внутрибанковским могут быть отнесены переводы между самой кредитной организацией и ее клиентами, не являющимися кредитными организациями. В числе таких переводов, например, могут быть переводы, связанные с выдачей и погашением клиентами выданного банком кредита, оплата различных комиссий банку и т. п. Также к внутрибанковским могут быть отнесены операции, связанные с наличными денежными средствами (снятие наличных или пополнение счетов, в том числе с использованием собственной технической инфраструктуры банка для операций по платежным картам, эмитированным данным банком).

Межбанковские переводы охватывают отношения двух и более кредитных организаций, и их осуществление предполагает наличие корреспондентских отношений и соответственно как минимум одного корреспондентского счета, открытого одной кредитной организацией в другой (рис. 2.1 б). Перевод денежных средств по поручению клиента одного банка, выполняемый в рамках корреспондентских отношений с другим банком в адрес этого банка или его клиента, является примером межбанковского перевода. Свойством таких переводов является локальный характер проблем, которые могут возникнуть при несвоевременном их выполнении или невозможности выполнения. Эти проблемы решаются непосредственно во взаимодействии двух банков, без привлечения посредников.

Если же перевод реализуется через цепочку банков, каждый банк внутри цепочки выполняет транзитную функцию, в рамках которой выполняется списание и зачисление денежных средств по корреспондентским счетам ЛОРО (НОСТРО). В таких цепочках условия перевода определяются не только банком-плательщиком и банком-получателем, но и всеми задействованными банками-посредниками. Эта зависимость от посредников в цепочке перевода проявляется в платежной системе в деятельности расчетного центра и прямого участника платежной системы.

2.2. Роли кредитной организации при переводе денежных средств

В зависимости от соотношения типов корреспондирующих счетов, задействованных в транзитной операции, межбанковский перевод может быть связан с разными ролями кредитной организации при переводе денежных средств, зависящими в том числе от характера участия в платежной системе. Согласно Закону о НПС, осуществление денежного перевода может быть связано:

• с функцией расчетного центра платежной системы, выполняющего, согласно ст. 19.4, списание и зачисление денежных средств по банковским счетам участников платежной системы (по счетам ЛОРО в кредитной организации);

• функцией прямого участника платежной системы при операциях списания (зачисления) по счету НОСТРО в балансе участника (счет ЛОРО при этом открыт, согласно ст. 21.6, в балансе расчетного центра платежной системы);

• функцией косвенного участника, открывшего, согласно ст. 21.8, банковский счет у прямого участника платежной системы (счет ЛОРО в балансе прямого участника, счет НОСТРО в балансе косвенного участника).

Выделение в балансе кредитной организации указанных типов операций и соответствующих им потоков денежных средств позволяет более конкретно рассматривать возможные роли кредитной организации в платежной системе:

• для потоков ЛОРО – ЛОРО – роль расчетного центра;

• потоков НОСТРО – ЛОРО (ЛОРО – НОСТРО) – роль прямого или косвенного участника платежной системы.

При выполнении такого анализа следует также учитывать:

• возможность использования в платежной системе более чем одного расчетного центра, поскольку Законом о НПС не конкретизируется специфика взаимодействия друг с другом таких расчетных центров, равно как и особенности участия кредитных организаций, являющихся расчетными центрами, в соответствующих платежных системах (в системах, где эти кредитные организации являются расчетными центрами);

• особенности корреспондирующих счетов в балансе расчетного центра при нетто-расчетах в платежной системе, осуществляемых на многосторонней основе, в том числе при осуществлении клиринга центральным платежным клиринговым контрагентом; в таких случаях отсутствует прямая корреспонденция счетов ЛОРО в расчетном центре;

• возможность взаимодействия двух разных платежных систем посредством деятельности их участника (участников) при наличии потока переводов по счетам НОСТРО в балансе данного участника, соответствующие счета ЛОРО которых открыты в расчетных центрах разных платежных систем.

Необходимо добавить к этому вопрос о возможности отнесения к переводам в платежной системе (безусловно, при наличии в ней системы межбанковских переводов) внутрибанковских переводов и межбанковских переводов на основе двусторонних корреспондентских отношений. Ни международные стандарты, ни Закон о НПС не раскрывают и не ограничивают возможности, связанные с различными способами решений по таким вопросам, оставляя фактически выбор за оператором платежной системы при формировании ее правил.

На характер принимаемого решения во многом могут оказать влияние степень взаимозависимости различных способов взаимодействия кредитной организации и ее клиентов или контрагентов, используемых или привлекаемых информационно-коммуникационных средств или услуг (ИК-услуг).

Операционная инфраструктура внутрибанковского перевода может обеспечиваться механизмами интернет-доступа, более свойственного платежным услугам для физических лиц, или специализированного сервиса «клиент – банк» – для юридических лиц. В тех случаях, когда операционная инфраструктура кредитной организации охватывает взаимодействие предприятий, предоставляющих различные услуги населению, например услуги ЖКХ, кредитная организация может реализовать предоставление комплексного сервиса, совмещающего интернет-доступ и специализированный сервис, например, для услуги оплаты счетов (биллинга).

При осуществлении межбанковского перевода выполнение операций по счетам ЛОРО производится в рамках регламентов и технологических процедур, разрабатываемых и поддерживаемых банком-корреспондентом, в то время как регламенты операций по соответствующим счетам НОСТРО формируются банком-респондентом в зависимости от регламентов и технологических процедур банка-корреспондента. В случаях выполнения операции по счетам ЛОРО указанные регламенты и процедуры определяются самим банком, а в случае операций по счетам НОСТРО они принимаются банком в соответствии с условиями открытия корреспондентского счета и, возможно, условиями, определяемыми привлеченной банком-корреспондентом организацией – провайдером информационно-коммуникационных услуг. Данные услуги в терминологии Закона о НПС называются услугами операционной инфраструктуры. Если ИК-услуги охватывают процедуры и технологии, обеспечивающие, в частности, функции определения межбанковских обязательств (определение брутто или нетто-позиций), то их применение банком может рассматриваться как услуги платежного клиринга.

Вышеизложенное позволяет видеть с позиций Закона о НПС деятельность кредитной организации при переводе денежных средств в различных и взаимосвязанных ролях в качестве:

• участника платежной системы;

• операционно-клиринговой инфраструктуры платежной системы;

• расчетного центра платежной системы (с централизованной или децентрализованной расчетной инфраструктурой);

• оператора платежной системы (с собственной или привлеченной расчетной, клиринговой и операционной инфраструктурой);

• оператора перевода денежных средств, выполняющего переводы вне рамок платежных систем.

2.3. Модель связи платежных и инфраструктурных услуг

Понятия платежной системы и платежных услуг часто ассоциируются с розничными инфраструктурами перевода денежных средств и услугами провайдеров (операторов), обеспечивающими информационно-технологическую и коммуникационную поддержку данных услуг.

Исторически розничные банковские платежные услуги развивались во многом благодаря продвижению на рынок продуктов, предлагаемых банкам специализированными организациями (далее – сервис-провайдеры) как платежные сервисы или продукты. Приобретая такой платежный сервис, банк, с одной стороны, приобретал предоставление соответствующей услуги со стороны сервис-провайдера, а с другой – возможность посредством инфраструктуры сервис-провайдера предоставить своим клиентам услугу, например, денежного перевода с набором определенных потребительских свойств, удобных и выгодных клиенту. При этом, как правило, сервис-провайдеры (для своего рыночного позиционирования) именовали себя платежной системой.

Закон о НПС, определив возможное место и роль таких сервис-провайдеров в рамках НПС (через формулировки в ст. 3 понятий оператора платежной системы и оператора услуг платежной инфраструктуры), а также условия и характер предоставляемых ими услуг, приводит к необходимости пересмотреть сущность и формы действующих отношений банков, их клиентов, сервис-провайдеров в целях анализа соответствия требованиям нового законодательства о НПС. Применявшиеся ранее понятия платежных сервисов и продуктов нуждаются в том, чтобы переформулировать их в терминах платежных услуг и услуг платежной инфраструктуры, увязав с деятельностью сервис-провайдера и пользователей сервисов с участием (или неучастием) в платежной системе.

Представляется, что решение данной задачи связано с построением понятийной модели, увязывающей комплекс вопросов о том, кто, кому и на каких условиях оказывает услуги, вопросов классификации платежных сервисов, необходимом уровне их детализации и систематизации в правилах перевода денежных средств, а также формирования на этой основе логической и функциональной взаимосвязи сервисов, позволяющих сгруппировать их определенную совокупность в рамках платежной системы.

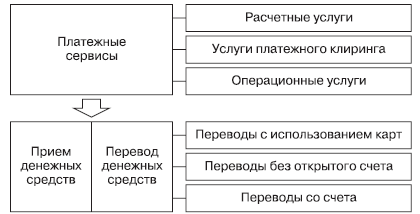

Как уже отмечалось, Законом о НПС определено три типа платежных услуг. При этом для целей идентификации (ст. 15.39) и классификации (ст. 22.1 и 22.2) платежных систем применимыми являются показатели, характеризующие только услугу перевода денежных средств. Классификационные признаки социально значимых платежных систем определены Законом о НПС (п. 2–4 ст. 22.2) через ряд категорий, которые даны в терминах способа инициирования перевода денежных средств и характера использования банковского счета (далее – категории перевода):

• с применением платежных карт;

• без открытия банковского счета;

• с использованием банковского счета.

Формулировки данных категорий в контексте социальной значимости позволяют рассматривать их в дальнейшем анализе как классификационные признаки для розничных платежных систем. Другие характеристики, определенные Законом о НПС в отношении системно значимых (п. 1 ст. 22.1) и социально значимых (п. 1 ст. 22.2) платежных систем количественным образом, прямо не увязаны с перечисленными категориями.

Таким образом, в части розничных платежных услуг может быть применена классификация платежных систем, опирающаяся на три вышеупомянутые категории перевода.

Помимо платежных услуг Закон о НПС определяет понятие услуг платежной инфраструктуры, к которым отнесены, как уже было отмечено, операционные, платежные клиринговые и расчетные услуги. Соответственно, организации, предоставляющие указанные услуги в платежных системах, именуются операционными, платежными клиринговыми и расчетными центрами. Вместе с тем для единообразной классификации отношений, связанных с осуществлением перевода денежных средств в условиях, когда платежная система не может быть идентифицирована, представляется целесообразным использование в отношении задействованных инфраструктур тех же терминов, что и в отношении платежных инфраструктур платежной системы:

• операционные – для обеспечения обмена электронными сообщениями кредитной организации с собственными клиентами или клиентами другого оператора ПДС (при наличии с ним соответствующего двустороннего договора);

• платежные клиринговые – для определения взаимных платежных обязательств (клиринговых позиций) при взаимодействии двух и более операторов ПДС, а также иных организаций, имеющих право быть участниками платежных систем;

• расчетные – для осуществления списания и зачисления денежных средств по счетам, открытым одному или нескольким операторам ПДС или иным организациям, имеющим право быть участниками платежных систем.

К указанным условиям, не приводящим в соответствии с Законом о НПС к образованию платежной системы, могут быть отнесены случаи, когда, например:

• объем переводов по счетам оператора ПДС, открытым другим (более трем) операторам ПДС, не достиг уровня, определенного Банком России согласно ст. 15.39 Закона о НПС;

• количество счетов, открытых оператором ПДС другим операторам ПДС, не менее трех, но переводы денежных средств, согласно ст. 15.39, непосредственно между этими счетами не осуществляются, поскольку отношения возникают на двусторонней основе только между оператором ПДС и другим оператором ПДС, который открыл у него счет;

• количество счетов, открытых оператором ПДС другим операторам ПДС, менее трех, но при этом открыты счета другим организациям, которые, согласно ст. 21.1 и 21.3, могут быть участниками ПС (при неограниченном объеме переводов между упомянутыми счетами).

Таким образом, вне зависимости от условий (в рамках платежной системы или вне этих рамок) в целях дальнейшего анализа будем использовать наименование трех типов услуг платежной инфраструктуры: операционной (ОУ), платежной клиринговой (ПКУ) и расчетной (РУ).

Представленные классификационные признаки розничных платежных услуг и услуг платежной инфраструктуры создают условия (предпосылки) для целевого анализа платежных сервисов и продуктов, предлагаемых банкам сервис-провайдерами, как в целях идентификации и (или) создания платежных систем, так и в целях формирования их правил и дальнейшей регистрации в Банке России. На рисунке 2.2 показана понятийная модель платежного сервиса как комплекс взаимосвязанных платежных и инфраструктурных услуг. Указанный комплекс может входить или не входить в платежную систему.

Рис. 2.2. Понятийная модель платежного сервиса как совокупности инфраструктурных и платежных услуг (в категориях перевода денежных средств)

Руководствуясь данной моделью, кредитные организации, являющиеся пользователями платежных сервисов и продуктов, могут пересмотреть с учетом Закона о НПС характер услуг (и соответственно договорную базу), предоставляемых своим клиентам с использованием платежных сервисов, а также взаимодействие с другими операторами ПДС как взаимоотношения в рамках платежной системы. Провайдеры платежных сервисов и продуктов могут пересмотреть свои сервисы (и соответственно договорную базу) по отношению к услугам платежной инфраструктуры и свою роль как оператора платежной системы.

2.4. Платежные сервисы

Задача анализа платежных сервисов и продуктов может быть представлена как задача их функциональной декомпозиции по категориям перевода и типам услуг платежной инфраструктуры [9]. При этом адекватность декомпозиции требует весьма тщательного рассмотрения свойств сервисов, в том числе анализа их развития в ретроспективе. При этом исторический характер ретроспективы носит в большей степени иллюстративный характер, поскольку на практике рыночные процессы изменения состава и компонентов сервисов, как правило, развиваются параллельно и выстроить их строго во временной последовательности вряд ли возможно. Существенное значение здесь имеет логическая ретроспектива, хронологический характер которой поможет выявить структуру и взаимосвязь различных типов услуг платежной инфраструктуры в платежных сервисах.

Исторически рынок платежных услуг в России формировался и развивался как часть рынка услуг информационных технологий (рынка ИТ-услуг). Следуя развитию информационно-коммуникационных технологий (ИКТ), повышению доли безналичных расчетов в платежном обороте, банки развивали средства дистанционного доступа для целей осуществления перевода денежных средств, внедряя автоматизированные системы «банк-клиент», «интернет-банкинг», «мобильный банкинг», оснащаясь сетями банкоматов, POS-терминалов, платежных терминалов и т. д.

Интерес банков к специализированным ИТ-услугам обусловлен прежде всего клиентским спросом, например заинтересованностью промышленных и иных предприятий, имеющих счета в конкретном банке, в выдаче заработной платы своим сотрудникам с использованием банковских карт. ИТ-услуга, предоставленная ИКТ-провайдером, носит операционный (информационно-коммуникационный) характер, все расчеты между предприятиями и их сотрудниками (клиентами банка) осуществляются «внутри» банка. Соответствующий платежный сервис можно условно назвать «зарплатная карта предприятия». Таких банков в городе, использующих ИТ-сервис одного и того же провайдера, может быть несколько, но сервис в целом можно характеризовать как локальный, поскольку он не затрагивает отношения разных банков.

По мере расширения объема карт и развития свойств сервиса появляется новый спрос:

• на использование банкоматов, принадлежащих одному предприятию, служащими другого предприятия;

• возможности оплатить услуги предприятия картами, выданными служащим одного или нескольких предприятий.

Операционная услуга провайдера становится более масштабной и функциональной. Она порождает возможность оптимизации взаиморасчетов банков (не по каждой клиентской транзакции, а с использованием взаимозачета один или несколько раз в день). Преимущественно двусторонний характер межбанковских отношений позволяет использовать услуги ИКТ-провайдера как ОУ, а выполнение межбанковских обязательств (КУ и РУ) в рамках традиционных корреспондентских отношений банков с использованием в качестве:

• клиринговой инфраструктуры системы «клиент – банк» кредитной организации, открывшей счет ЛОРО банку-респонденту;

• расчетной инфраструктуры – платежного механизма банка-корреспондента, выполняющего списание и зачисление денежных средств по счету ЛОРО.

В целом указанный сервис может быть назван «зарплатная карта горожанина» и охарактеризован как локальный, в рамках города.

Нарастание объема платежных транзакций, дальнейшее совершенствование ИТ-сервиса, позволяющего формировать двусторонние и многосторонние нетто-позиции для банков, позволяют задействовать операционную инфраструктуру ИКТ-провайдера:

• в качестве межбанковской клиринговой инфраструктуры, используемой для направления платежных поручений к корреспондентским счетам;

• для определения нетто-позиций (в том числе на двусторонней или многосторонней основе), в размере которых банки могут урегулировать свои обязательства в течение или в конце дня.

В данном случае ИКТ-провайдер выступает уже не только как оператор операционных услуг, но и как оператор платежных клиринговых услуг (платежный сервис «зарплатная карта»).

Географическое расширение платежного сервиса за пределы городской (или областной) территории особенно при переходе в несколько часовых поясов приводит к необходимости определенности в отношении:

• момента времени, когда участники должны выполнить свои расчетные обязательства (окончательности расчета);

• субъекта (третьей стороны), готового гарантировать своевременность выполнения расчетных обязательств банков – пользователей сервисов.

Одним из способов решения указанной задачи является определение в качестве этой стороны кредитной организации – расчетного банка, в котором открыты счета другим банкам для урегулирования расчетных обязательств. В этом случае расчетный банк, привлеченный в данном качестве со стороны ИКТ-провайдера, обеспечит необходимый расчетный сервис – услуги расчетной инфраструктуры и тем самым создадутся все предпосылки для образования платежной системы (платежный сервис «универсальная зарплатная карта»).

Описанная логическая ретроспектива позволяет проследить последовательность развития платежных сервисов во взаимосвязи платежных инфраструктур. Она также позволяет видеть, что для одних банков достаточно эффективным может быть использование платежных сервисов исключительно как ОУ («зарплатный проект предприятия»), а для других востребованными могут быть все схемы, в которых банк выстраивает с другими банками различные наборы инфраструктурных услуг (только ОУ, ОУ + ПКУ или ОУ + ПКУ + РУ).

Вместе с тем описанная хронология позволяет рассматривать целостность платежного сервиса как особое сочетание платежных и инфраструктурных услуг, обладающих определенным уровнем потребительского спроса и продвигаемых на рынке как бизнес-продукт. Востребованность платежного сервиса как бизнес-продукта определяется прежде всего его спросом со стороны потребителей – клиентов банков и формируется в большей части в зависимости от характеристик услуг операционной инфраструктуры, к которым могут быть отнесены:

• перечень и содержание клиентских операций;

• механизмы (устройства) доступа клиентов к услугам;

• время (ожидаемое, предельное) выполнения операций;

• географический охват;

• институциональный охват.

В качестве клиентских операций могут рассматриваться, к примеру:

• взнос наличных для зачисления на предоплаченную карту;

• оплата товара банковской картой в точке продажи;

• выдача наличных по банковской карте;

• перевод денежных средств с выдачей наличными;

• платеж в адрес поставщика услуг;

• другие операции.

К числу механизмов (устройств) доступа клиентов можно отнести:

• кассу банка или платежного агента;

• устройства cash-in;

терминал банка;

• ATM/POS терминал;

• средства интернет-банкинга;

• мобильный телефон;

• другие механизмы.

Ожидаемое или предельное время выполнения или иные характеристики времени осуществления операции могут указываться, например, как значение длительности операции, интервала времени суток, конкретного времени суток. Географический охват определяется перечислением территорий, на которых может быть представлен сервис (субъекты РФ, иностранные государства), а институциональный охват – составом организаций (в том числе кредитных), через которые может быть осуществлена операция.

Сочетание первых двух характеристик операционных услуг во многом предопределяют свойства платежного сервиса как платежной услуги, позволяя отнести каждую операцию к той или иной категории перевода или установить, что операция не связана с переводом (например, прием денежных средств для зачисления на банковскую карту через терминал банка – эмитента карты). Две другие характеристики операционных услуг (рис. 2.3) в большей степени связаны со свойствами услуг платежного клиринга и расчетных услуг, т. е. связаны возможностями для формирования отношений в рамках платежной системы.

В части платежных клиринговых услуг основными являются характеристики, определяющие состав распоряжений, допускаемых в клиринг (клиринговый пул), и собственно свойства клиринга:

• простой клиринг;

• двусторонний неттинг;

• многосторонний неттинг;

• многосторонний неттинг с центральным платежным клиринговым контрагентом.

Рис. 2.3. Структура платежного сервиса

Для услуг расчетной инфраструктуры существенными являются свойства, определяющие институциональные характеристики в отношении счетов, через которые урегулируются обязательства операторов ПДС, в частности:

• через счета разных операторов ПДС, открытые у другого оператора ПДС (в одном расчетном центре платежной системы);

• через счета у разных операторов ПДС: например, счет одного оператора ПДС – в расчетном центре, счет другого оператора ПДС – в каком-либо банке, имеющем корреспондентские отношения с расчетным центром;

• в рамках прямых корреспондентских отношений или по цепочке счетов, устанавливаемых соглашениями оператора ПДС – плательщика и оператора ПДС – получателя;

• через счета собственных клиентов оператора ПДС по операциям, не выходящим за пределы данного оператора ПДС (внутрибанковская инфраструктура).

Анализ возможных способов использования инфраструктур клиринга и расчета при осуществлении операций платежных сервисов является ключевым для сервис-провайдера в задаче образования платежной системы и определения своей роли в качестве ее оператора.

2.5. Необходимость образования платежной системы

Необходимость образования платежной системы кредитной организацией базируется прежде всего на требованиях ст. 15.39 Закона о НПС и принятом в соответствии с ними нормативном акте Банка России[21], установившем величину денежных средств, при превышении которой оператор по переводу денежных средств обязан обеспечить направление в Банк России заявления о регистрации оператора платежной системы. Банковская отчетность (форма 0409257[22]) позволяет Банку России соотнести реальный оборот денежных средств по счетам ЛОРО в кредитной организации с установленным значением и тем самым контролировать деятельность кредитных организаций на предмет необходимости их регистрации в качестве оператора платежной системы.

В то же время Закон о НПС не препятствует кредитной организации направить заявление о регистрации в качестве оператора ПС при объеме ниже установленного размера, если во всех остальных аспектах документы, представленные при направлении заявлении о регистрации, отвечают требованиям законодательства о НПС. С формальной точки зрения это прежде всего означает необходимость для оператора ПС разработки и поддержания в актуальном состоянии правил платежной системы.

Вместе с тем вне зависимости от участия в платежной системе кредитные организации как операторы перевода денежных средств являются объектами надзора в НПС (ст. 31.2) и соответствие их деятельности требованиям законодательства о НПС контролируется согласно законодательству о банках и банковской деятельности (ст. 31.3). Анализ деятельности кредитной организации (в том числе в рамках банковского надзора) в соотношении с требованиями Закона о НПС может создать дополнительные предпосылки (мотивацию) для создания платежной системы, поскольку ряд требований Закона о НПС к организации, механизмам или процедурам перевода денежных средств обусловлен исполнением перевода исключительно в платежной системе. Наличие таких механизмов или процедур проявляется в деятельности кредитных организаций в рамках заключаемых договоров, утверждаемых регламентов, привлекаемых инфраструктур, тарифной политики и т. п.

Перечень признаков платежной системы в деятельности кредитной организации может быть сформирован в соответствии с п. 20 ст. 3 Закона о НПС, из которого можно сделать вывод о возможности предоставления определенных услуг платежной инфраструктуры трем и более операторам перевода денежных средств исключительно в рамках платежной системы. В связи с этим к числу таких признаков могут быть, в частности, отнесены:

• проведение расчетов на нетто-основе для трех и более операторов ПДС (п. 10 ст. 20, ст. 25);

• осуществление деятельности в соответствии с договорами с организациями, содержание которых адекватно требованиям Закона о НПС об операционных услугах и (или) услугах платежного клиринга в платежной системе (п. 5, 11, 12 ст. 20);

• проведение расчетов на валовой основе в режиме реального времени в едином регламенте для трех и более операторов ПДС (п. 10 ст. 20, ст. 25);

• наличие счета гарантийного фонда, созданного операторами ПДС в целях управления рисками при переводе ими денежных средств, при наличии и использовании средств на данном счете (п. 17 ст. 20, ст. 29, ст. 30);

• наличие специального регламента выполнения определенных переводов денежных средств (расчетных операций) в течение дня для определенного круга операторов ПДС (п. 15 ст. 20.1), например, в части обслуживания участников определенного сегмента финансового рынка (ст. 20.10).

Рассмотрение вопроса о деятельности кредитной организации в рамках платежной системы в контексте привлечения в целях перевода денежных средств сервис-провайдеров и использования их инфраструктурных услуг ведет к необходимости более детального рассмотрения практических примеров. Среди таких примеров особого внимания заслуживает применение российскими кредитными организациями инфраструктурных услуг как российских провайдеров платежных сервисов, так и международных систем платежных карт (МСПК), таких как Visa или MasterCard.