Глава 3. Модель будущего портфеля

Одно из определений интеллекта, что интеллект – это способность прогнозировать, а успешнее всего нам помогает в этом моделирование.

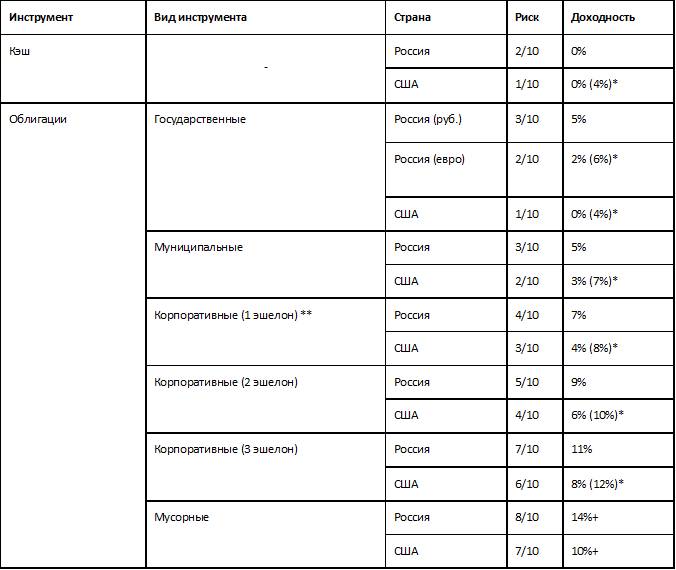

Из предыдущей главы мы поняли, что бесплатного сыра (или в нашем случае высокого процента годовых) не бывает. Но с чего же начать выбор стратегии портфеля и расчете реально возможной доходности? Правильно, с оценки рисков. Мы подготовили для вас универсальную шкалу для оценки рисков для максимального количества инструментов: после того как вы определили для себя комфортный уровень риска – вы сможете смоделировать потенциальную доходность портфеля (в рублях, без учета инфляции и налогов) опираясь на таблицу ниже (Рис. 6).

Рисунок 6.1 Сравнительная доходность и уровень риска различных инструментов.

Рисунок 6.2 Сравнительная доходность и уровень риска различных инструментов. Риск оценен по шкале от 0 до 10. (1) * + рост курса (среднегодовой 4%). (2,3) **, *** О классах бумаг и алготрейдинге читайте в конце главы.

Важно отметить, что перечисленные инструменты в широком доступе через брокеров и используются для инвестиций (не для трейдинга, торговли внутри дня), поэтому мы не включаем в список форекс, альтернативные инвестиции (вино, часы, авто, искусство), внебиржевые инструменты, венчур и так далее.

Степень риска условно можно разделить на 5 категорий:

1) мы хотим сохранить награбленное (спасение от инфляции) – риск от 0 до 3

2) мы хотим сохранить и немного заработать (консервативный) – риск от 3 до 5

3) мы хотим заработать и готовы потерять не более 10% (базовый) – риск от 5 до 7

4) мы очень хотим заработать и готовы потерять не более 30% (агрессивный) – риск от 7 до 9

5) мы либо что-то знаем, либо готовы все потерять – риск 10

Данная шкала риска основана на анализе доходности и волатильности инструментов за последние 5 лет и построена для тех, кто-либо новичок на рынках ценных бумаг, либо старичок, который не хочет заморачиваться со сложными методологиями.

И так, наполняем вашу модель (например, в экселе) инструментами из таблицы, и настраиваем, изменяя пропорцию того или иного инструмента относительно своего риск-аппетита.

Важно! Даже на этапе модели всегда сохраняйте 15–20%ную долю кэша, это необходимо для поддержания жизнеспособности портфеля в случае внезапных колебаний рынка. Если вы собираетесь регулярно докладывать средства в портфель, то доля кэша может быть заложена ниже: 5–10%.