Часть 1 Планирование и учет финансов – 20 % зарядки кошелька

Глава 1 Личный и семейный бюджет Д. А. Каражакова

1.1. Понятие личного и семейного бюджета

Личный и семейный бюджет – это свод доходов и расходов одного человека или семьи. Почему принято разделять эти два понятия? Семье присущи категории расходов, связанных с содержанием детей и других членов семьи, не имеющих собственного источника доходов.

Немного статистики:

26 % имеют финансовую подушку, из них: 34 % – на период от 1 до 3 месяцев, 31 % – до полугода, 10 % – на 1 месяц[1];

6 млрд руб. потеряли граждане России в финансовых пирамидах с 2015 года[2];

• 60 % опрошенных не готовы нести ответственность за финансовые решения и возможные потери[3].

ВАЖНО ЗНАТЬ

Бюджетирование – процесс планирования доходов и расходов для создания условий достижения краткосрочных и долгосрочных целей человека и/или семьи.

Управлять своим бюджетом вне системы целеполагания достаточно сложно.

Стоит оговориться, что цели могут быть разными, начиная с образования, обеспечения определенного уровня жизни, покупки недвижимости и автомобиля и заканчивая «безбедной старостью». Неважно, какие цели вы закладываете в систему бюджета. Важно, чтобы доходы и расходы помогали их реализовать.

В то же время следует избегать постановки завышенных и недостижимых целей. Поэтому при планировании личных целей необходимо в первую очередь провести «ревизию» своих ресурсов (в том числе капитала).

К ресурсам можно отнести:

1) недвижимость (квартира в собственности);

2) автомобиль;

3) образование и желание работать по профессии;

4) время, которое вы готовы вкладывать в активный заработок;

5) связи с другими людьми, сообществами и т. д.

Особенностью управления личными финансами является тот факт, что к ресурсам, или активам, относится также имущество, даже если его использование не приносит реальных доходов. Это обосновано тем, что в случае необходимости данные активы могут быть реализованы или выступать в форме залога.

ВАЖНО ЗНАТЬ

Активы – это все материальные ценности (включая имущество, интеллектуальную собственность, акции, облигации, пенсионные и накопительные счета), которые имеют рыночную стоимость и могут быть проданы и/или могут являться источником пассивного дохода.

Также к активам относят образование и желание работать по профессии, время, связи.

Пассивы – это обязательства перед третьими лицами, в том числе кредиты, кредитные карты, займы.

Теперь посмотрим на структуру доходов и расходов (табл. 1.1). Обычно выделяют две формы доходов: активный – доход, который возможен только при условии вашего прямого участия; и пассивный – доход, который не требует вашего прямого участия в его формировании.

Таблица 1.1. Структура доходов и расходов

1.2. Составление личного финансового плана

Шаг 1. Оценка текущей финансовой ситуации

В первую очередь следует провести анализ ежемесячных доходов и расходов, а также оценку активов и кредитных и долговых обязательств. Глубокое понимание своего финансового положения позволяет выявить области для улучшения и создать основу будущего планирования.

При всей кажущейся простоте шаг «Оценка текущей ситуации» является основополагающим при финансовом планировании. Это так называемая точка А.

Как делается такая оценка? Составьте список имеющихся активов. Переведите их в рыночную стоимость, как если бы вы были готовы продать их (табл. 1.2).

Таблица 1.2. Пример формирования точки А[4]

Обратите внимание, что во второй части таблицы (другие активы) последние два столбца – «Годовой доход» и «Доходность» – не заполняются, если активы находятся в личном пользовании. Если какой-то актив сдается в аренду, то указывается годовой доход от сдачи в аренду.

Не забывайте про обязательства. Суммы платежей по ним, сведенные в аналогичную таблицу, очень сильно «отрезвляют».

Кредиты могут быть «разбросаны» по различным банкам, а платежи – распределены по периодам.

Пример

Человек взял три потребительских кредита с ежемесячными платежами размером примерно 2 тыс. руб., 5 тыс. руб. и 10 тыс. руб. и оформил три кредитные карты с кредитным лимитом на общую сумму 530 тыс. руб.

Никого не напугала ситуация в примере?

Да, мало кого этим можно напугать. А вот если свести эти кредиты в таблицу и увидеть, какую сумму на оплату кредитных обязательств ежемесячно тратит человек, – это уже другой разговор. Все цифры приведены в табл. 1.3.

Таким образом, свыше 20 тыс. руб. ежемесячно направляется на погашение кредитной нагрузки.

Проведем эксперимент. Сначала просто укажите на листе приблизительную сумму кредитных платежей (если есть кредиты и кредитные карты), а затем заполните аналогичную таблицу. Давайте проверим, сходится ли ваша приблизительная сумма платежей с расчетной величиной из таблицы, которую вы заполнили. Если да – то поздравляем. Если нет – то о чем это говорит вам? Какие выводы можете сделать по сложившейся ситуации?

Таблица 1.3. Мониторинг кредитной нагрузки[6]

Выводим итоговую сумму ежемесячных платежей:

17 446 + 3366 = 20 812 руб.

Дальше необходимо понять структуру доходов и расходов. Немногие готовы ежедневно вести их учет вручную.

И тут на помощь могут прийти мобильные приложения:

«Сбербанк Онлайн», «Умный бюджет», «Дзен-мани», Alzex Finance, «Дребеденьги» и др. Сравнительный анализ приложений приведен в табл. 1.4.

Таблица 1.4. Сравнительный анализ мобильных приложений для учета личных финансов

Шаг 2. Установление финансовых целей

Финансовые цели играют решающую роль в формировании личного финансового плана. Они могут быть краткосрочными (например, создание аварийного фонда), среднесрочными (покупка жилья) и долгосрочными (пенсионное обеспечение). Четкое определение целей помогает сосредоточить усилия на достижении конкретных результатов. Финансовые цели могут быть разными, например:

• покупка двухкомнатной квартиры у метро «Невский проспект» (г. Санкт-Петербург) для сдачи в аренду;

• обучение ребенка через 10 лет стоимостью 500 тыс. руб. ежегодно;

• пассивный доход к 55 годам не менее 100 тыс. руб. ежемесячно;

• покупка автомобиля … (указываем марку) стоимостью 7 млн руб.

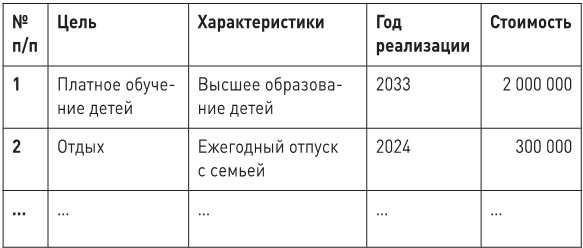

Как вы уже догадываетесь, финансовые цели тоже лучше оформить в виде списка или таблицы. Например, вы можете использовать вот такой шаблон (табл. 1.5).

Таблица 1.5. Стоимость целей

Шаг 3. Разработка базового бюджета

Это основа успешного финансового планирования. Имея представление о своем бюджете, можно распределить доходы таким образом, чтобы покрыть все основные расходы и при необходимости откладывать средства на достижение финансовых целей. При этом следует учесть различные сценарии изменения доходов или расходов.

При формировании личного финансового плана важно понимать, сколько у вас источников дохода. Желательно иметь несколько источников, при этом независимых друг от друга. Такая стратегия называется диверсификацией источников дохода. Она позволяет снизить финансовый риск и обеспечить дополнительную финансовую устойчивость в различных сценариях.

Выделяют шесть источников доходов.

1. Заработная плата: на территории России традиционно считается основным источником дохода, который представляет собой заработную плату или жалование за выполнение работы. Основной источник активной формы доходов.

2. Дополнительные виды заработка: все дополнительные источники доходов, которые не связаны с основной работой, например подработки, фриланс-проекты, консультации и т. д. Источник активной формы доходов.

3. Инвестиционные доходы: доходы, полученные в результате вложения в акции (дивиденды), облигации (проценты), недвижимость (арендные платежи).

4. Пассивный доход: доход, который поступает без активного участия в процессе, например авторские отчисления, доход по лицензионным соглашениям.

5. Бизнес и собственные проекты: прибыль от собственного бизнеса, доход от продажи товаров или услуг.

6. Социальные выплаты: пособия, пенсии, стипендии и т. д.

Понимая, какая сумма доходов доступна, можно смело планировать расходную часть, учитывая текущие расходы (питание, ЖКХ), инвестиционные и т. д. Пример финансового плана представлен в табл. 1.6. Обратите внимание: приведены данные по кредитной нагрузке, отпуску, а также обучению детей (через 10 лет).

Таблица 1.6. Пример финансового плана семьи с двумя детьми

Финансовые условия и личные обстоятельства могут меняться со временем. Поэтому важно регулярно обновлять свой финансовый план, чтобы он оставался соответствующим текущей ситуации и финансовым целям. Это также дает возможность внести коррективы в стратегию в случае неожиданных изменений.

1.3. Как научиться управлять личными финансами, не рискуя реальными деньгами

Финансовое мышление – ключ к успешному управлению финансами. В мире, где деньги играют важную роль, формирование финансовой грамотности становится неотъемлемой частью образования. Один из наиболее эффективных методов достижения такой цели, как повышение финансовой грамотности, – финансовые игры.

Рассмотрим, как они способствуют развитию финансового мышления, и разберем примеры таких игр.

Интерактивное обучение

Одним из ключевых преимуществ финансовых игр является их интерактивность. В отличие от традиционных учебных методов, где теория изучается на бумаге, финансовые игры предоставляют участникам возможность погрузиться в виртуальные финансовые сценарии, экспериментировать, извлекать уроки и таким образом учиться продуктивному обращению с деньгами. Опыт, полученный в результате такого обучения, легче усваивается и лучше запоминается.

Вот несколько примеров финансовых игр, которые могут помочь улучшить навыки управления личными финансами.

• «Монополия», «Менеджер», «Миллиардер» – финансовые настольные игры.

Цель игры: построить финансовую империю, покупая, продавая и арендуя недвижимость.

Уроки: управление активами, стратегическое планирование, торговля, управление долгами.

• «Денежный поток», «Денежный поток олигарха», «Финансы и инвестиции» – бизнес-тренажеры.

Цель игры: инвестировать и управлять финансами, чтобы достичь финансовой независимости.

Уроки: инвестирование, создание пассивного дохода, бюджетирование, финансовое планирование.

Выбор подходящей игры зависит от ваших целей и предпочтений.

Развитие стратегического мышления

Финансовые игры способствуют развитию стратегического мышления. Участники вынуждены анализировать текущую ситуацию, принимать во внимание будущие возможности и риски. В играх, подобных «Финансам и инвестициям», игроки выстраивают свои стратегии инвестирования, что развивает умение принимать взвешенные финансовые решения.

Обучение навыку нести ответственность и принимать последствия

Финансовые игры создают виртуальные сценарии, в которых игроки сталкиваются с последствиями своих решений. Например, в бизнес-тренажере «Финансы и инвестиции» неправильные вложения могут привести к финансовым трудностям. Этот опыт научит участников не только принимать решения, но и осознавать их влияние на финансовое положение.

Соревновательный элемент и мотивация

Многие финансовые игры содержат элемент соревнования, стимулируя участников к достижению лучших результатов. Например, в «Монополии» или онлайн-версиях «Денежного потока» игроки могут соревноваться друг с другом. Этот аспект мотивирует к активному обучению и постоянному совершенствованию навыков.

Применение теории на практике

Игры предоставляют уникальную возможность применять теоретические знания на практике. Например, игроки «Денежного потока» могут инвестировать в различные активы и анализировать их доходность. Этот опыт обучения позволяет лучше понимать, как использовать финансовые концепции в реальной жизни.

Финансовые игры предоставляют отличную возможность научиться управлять личными финансами, не подвергая риску реальные деньги. Вот несколько шагов, как это сделать.

1. Выберите подходящую игру. Изучите различные финансовые игры и выберите ту, которая наилучшим образом отражает ваши финансовые цели и интересы.

Попробуйте настольные игры, такие как «Монополия» или «Денежный поток», либо приложения для смартфонов, предназначенные для обучения управлению финансами.

2. Экспериментируйте с различными финансовыми сценариями. Создавайте бюджеты, инвестируйте, принимайте решения о кредитах и отслеживайте, как они влияют на ваше финансовое положение.

3. Управляйте бюджетом. Это один из ключевых аспектов управления личными финансами. Используйте финансовые игры для создания виртуального бюджета, распределяя средства по различным категориям, таким как жилье, питание, развлечения и долги.

4. Изучайте основы инвестирования. Финансовые игры часто содержат элементы инвестирования. Попробуйте различные стратегии инвестирования в безрисковой среде игры, изучайте, как изменения рынка влияют на ваши портфели, и практикуйтесь в принятии обоснованных инвестиционных решений.

5. Оценивайте риски и последствия. Игры создают сценарии с разными уровнями риска и последствий. Проанализируйте, как ваши решения влияют на ваши финансы, и изучайте, как эффективно управлять рисками в различных ситуациях.

6. Обучайтесь финансовой грамотности. Используйте возможности обучения, встроенные в финансовые игры. Многие из них предоставляют справочную информацию, объясняя основы финансов, инвестиций и управления долгами.

7. Обменивайтесь опытом с другими игроками. Если игра предоставляет функцию многопользовательского режима или форум для обсуждения, то общайтесь с другими игроками. Обмен опытом и стратегиями может быть ценным источником знаний. Интересным и полезным будет опыт участия в финансовой игре с профессиональным ведущим (https://dinakarazhakova.ru). Во время игры он подсвечивает сценарии поведения, дает обратную связь по принятым решениям, по взаимодействию с другими участниками.

8. Улучшайте навыки принятия решений. Финансовые игры улучшают навыки принятия решений в условиях неопределенности. Пробуйте различные варианты, измеряйте их эффективность и применяйте полученный опыт в реальной жизни.

В настоящее время также разрабатываются коучинговые игры и бизнес-тренажеры для отработки навыков ставить финансовые цели и планировать шаги по их достижению.

Например, коучинговая игра «ДелайДело» позволяет рассмотреть свою финансовую цель через структуру стратегической сессии и ответить на такие вопросы:

• в чем будет выражаться результат от достижения этой цели;

• для чего/почему именно эта финансовая цель;

• что будет мотивировать к действиям и какие конкретно шаги необходимо предпринять.

Таким образом, финансовые игры и бизнес-тренажеры предоставляют безопасную и увлекательную среду для обучения управлению личными финансами. Воспользуйтесь этой возможностью: учитесь, проводите эксперименты и формируйте финансовые навыки.