Часть I Общие основы страхования

Глава I Предпосылки страхования

§ 1. Субъективные и объективные оценки опасности

С момента осмысления своего места в окружающем мире человек осознает, что его повседневная жизнь сопряжена не только с радостями бытия, но и с немалыми трудностями, которые приходится преодолевать, чтобы не погибли его имущество, жилище и, наконец, самая большая ценность, которую трудно измерить в денежном выражении, – жизнь и здоровье. Даже в современном развитом обществе опасности поджидают человека повсеместно. Так, ущерб от природных катастроф, произошедших в мире за последнее десятилетие, оценивается в сумму примерно 535 млрд. долл. США. А вот некоторые данные по России. В нашей стране ежегодно происходит примерно 300 тысяч пожаров, в автомобильных авариях погибает 36–37 тысяч человек и около 200 тысяч получают ранения, травмируются на производстве 400 тысяч человек, из которых 7–8 тысяч человек погибают, а около 14 тысяч человек становятся инвалидами[9].

Опасность – это реальное или воображаемое воздействие агрессивной среды на человека, общество в целом, создающее угрозу их существованию, нанесения им ущерба. Опасность формирует мотив еще не оконченного, но уже осознанного процесса включения защитных действий человека. Для того, чтобы процесс был завершенным и побудил индивида к решительным ответным действиям, необходимо, чтобы опасность была реальной.

Субъективная оценка опасности. Как известно, каждый человек индивидуален, следовательно, субъективная оценка событий, действий и их последствий влияет, прежде всего, на его выбор адекватной формы защиты.

Оценка степени опасности зависит от способностей конкретного индивида оценивать серьезность угрозы, вероятность морального и материального ущерба, способов его устранения.

Для того чтобы защитная функция начала работать, мало одного лишь желать наступления определенных действий, нужно волеизъявление, чтобы эти действия начали фактически осуществляться. Нередко мы предвидим опасность и примерно представляем возможный ущерб, однако не предпринимаем конкретных действий в силу самонадеянности, небрежности или неосторожности.

Хорошо известно, что многие географические территории опасны для человеческого проживания. Тем не менее, нередко человек пренебрегает опасностью для своей жизни, имущества и строит, к примеру, свое жилище в непосредственной близости от действующего вулкана. На некоторых территориях, пострадавших вследствие экологических катастроф и промышленных аварий, проживают и работают люди, несмотря на то, что они информированы о вредном влиянии загрязненной окружающей среды на их здоровье.

Нет никакого сомнения в том, что наиболее естественным защитным действием человека в таких случаях должно быть переселение на безопасное, подходящее для жизни место жительства. И если этого не происходит, то не в связи с недооценкой степени опасности, а в силу других причин, например, из-за отсутствия материальных ресурсов для осуществления защитного действия, то есть переезда, либо, напротив, из-за возможностей извлечь дополнительный доход, связанный с риском проживания в опасных регионах.

Волеизъявление, подкрепленное материальными ресурсами в денежной или натуральной форме, является обязательным условием осуществления защитных функций.

Объективная (общественная) оценка опасности. Личный опыт, как правило, является доминирующим фактором, влияющим на выбор тех или иных стандартов поведения человека в конкретной ситуации. Однако другим не менее важным фактором подобного выбора является общественная оценка опасности. В повседневной жизни каждого человека происходит постоянное столкновение личных и общественных оценок событий, имеющих место в прошлом, настоящем и будущем времени.

Насколько же общественная оценка опасности влияет на выбор тех или иных защитных действий человека?

Конституция и законодательные нормы уголовного, административного, гражданского, трудового и других отраслей права являются обязательными для всех граждан. В нормах права содержатся довольно точные определения таких понятий, как общественная опасность, риск, моральный и материальный ущерб, действие и бездействие, неосторожность, небрежность и пр. При этом нормы права являются обязательными для исполнения физическими и юридическими лицами. Отступление или уклонение обязанными лицами от установленных законом правил может привести к серьезным негативным для них последствиям – от принуждения к исполнению определенных деяний до наказания в виде штрафа, ограничения, лишения свободы и т. п.

Через законодательство государство определяет круг наивысших ценностей, подлежащих защите. К ним относятся жизнь, здоровье, имущественные и неимущественные интересы. В отдельную группу выделены охраняемые интересы государства – территориальная целостность, суверенитет, безопасность экономической, оборонной, социальной и иных сфер.

Следовательно, законодательство является важнейшим инструментом, формирующим правоотношения в обществе и влияющим на выбор форм поведения, действий, поступков конкретного индивида.

Выбор соразмерных форм отражения опасности. При выборе и принятии решения происходит постоянное сопоставление субъективных и объективных критериев оценки опасности, и именно поэтому в сходной ситуации разные люди принимают неодинаковые решения.

В уголовном праве имеются понятия «необходимая оборона» и «превышение пределов необходимой обороны». При этом зачастую даже для специалиста бывает трудно развести указанные понятия. Тем не менее, общий смысл правовых норм о необходимой обороне и превышении ее пределов сводится к тому, чтобы побудить граждан реально оценивать границы опасности и иметь подготовленную адекватную защиту при покушении на охраняемые законом интересы соответствующих субъектов. Главное здесь то, чтобы возможная защита от противоправных посягательств не превысила пределы самообороны, то есть, чтобы правомерная защита не трансформировалась в преступление.

В гражданском праве также содержатся нормы об ответственности за причинение вреда. По общему правилу, причинитель вреда обязан возместить его потерпевшей стороне в полном объеме. Аналогичные нормы можно встретить в трудовом праве, иных отраслях национальной системы права.

Вводя указанные нормы, законодатель преследует несколько целей. Во-первых, он устанавливает обязательные для всех правила поведения, которые должны предотвратить возникновение опасной ситуации. Во-вторых, если такая ситуация все-таки возникла, то необходимо ликвидировать или значительно ослабить действие вреда. В-третьих, граждане сами должны позаботиться о собственной безопасности и не нарушать права и охраняемые законом интересы других лиц.

На разных этапах развития общества и государства законодателем устанавливаются особые приоритеты правовой охраны. Человеческие ресурсы, земля, недра, природные заповедники, интеллектуальная собственность, базовые средства производства, наукограды, предметы культурного наследия народа – вот далеко не полный перечень объектов такой охраны.

При возникновении опасности порчи, утраты, уничтожения указанных объектов человек должен, прежде всего, оценить масштабы этой опасности и найти наиболее эффективный способ защиты. Сложность здесь заключается в том, что оценка опасности связана с вероятностью наступления события, в то время как оценка ущерба (например, от урагана, иного стихийного бедствия) представляет собой конкретный расчет, измеряемый определенными количественными и качественными показателями.

Опасности могут быть реальными и воображаемыми, а вероятность их наступления – от маловероятной до неизбежной. В связи с этим для того, чтобы глубже осмыслить суть страховой защиты, необходимо обратиться к такому понятию, как «риск».

Некоторые исследователи связывают понятия «опасность» и «риск», определяя последний как «реальную или воображаемую опасность, связанную с вероятным ущербом для жизни, имущества и других интересов человека». Действительно, данные понятия очень близки. Сюда можно было бы добавить и понятие «угроза». Все они в целом объединяются в основных видах угрожаемых факторов – так называемую «лестницу эскалации».

С определенной условностью все опасности могут быть разделены (классифицированы) на такие группы:

1) природно-экологические и космические, вызванные возможностью вредного воздействия на людей со стороны природной среды и космоса (ближнего и дальнего);

2) техногенно-производственные;

3) антропогенно-социальные.

Нетрудно заметить насыщенность среды обитания современного человека названными выше опасностями, часть из которых (в том числе и оружие) специально предназначена для причинения ущерба, тогда как для других опасностей ущерб может быть побочным результатом функционирования. Вместе с тем риск означает еще не саму опасность, а именно вероятность превращения указанной опасности из возможности в действительность.

В отечественной научной литературе категория «риск» стала изучаться сравнительно недавно.

Сегодня можно говорить о целом наборе «рисков», отражающих многозначность этого слова (например, риск страховой компании, риск работника получить травму на производстве и пр.), что требует максимально корректного его использования. Общеязыковой (чисто лингвистический) аспект отражает мировоззренческий подход, согласно которому слово «риск» в реальной действительности может означать: во-первых, возможную опасность (причем она может произойти, а может и нет, но вероятность ее наступления существует); во-вторых, действие наудачу («риск – дело благородное»).

Само же слово «риск» было заимствовано из французского языка, в котором его значение восходит к греческим словам «рисиком» – «утес» и «риса» – «подножные горы». Слово «рисковать», таким образом, может быть приравнено к выражению «лавировать между скал». В «Словаре современного русского литературного языка» (1961 г.) «риск» описывается в нескольких значениях: 1) возможная опасность; 2) опасность, от которой производится страхование; 3) возможность наступления обстоятельства, причиняющего материальный ущерб; 4) возможный убыток или неудача в каком-либо деле.

Перечисленные выше случаи риска несут в себе ярко выраженный негативный оттенок. В указанном плане, несомненно, правы те авторы, которые, употребляя понятие «риск» в теории и практике страхования, определяют его как «возможность неблагоприятного события», «возможность потерь» и т. п.

Д. Бланд, директор Чартерного института страхования, суммировал различные точки зрения относительно определений риска, имея в виду его неустойчивый, переменный характер. В частности, его вывод: а) «риск» – это возможность неблагоприятного события (происшествия); б) «риск» – это комбинация опасностей; в) «риск» – это непредсказуемость, тенденция к тому, что фактические результаты могут отличаться от ожидаемых; г) «риск» – это неопределенность потерь; д) «риск» – это возможность потерь[10].

Вместе с тем для страховых компаний страхование – это бизнес, и, страхуя жизнь, здоровье, имущество людей и т. п., они тоже рискуют. Но при этом надеются на благоприятный в целом результат, и, следовательно, риск для них изначально не несет в себе негативный смысл. Напротив, рискуя в той или иной степени, они, тем не менее, ухитряются получать прибыль.

Более того, некоторые страховые компании пытаются снизить вероятность наступления того или иного неблагоприятного события, а значит, устранить причины, приводящие к наступлению страховых случаев.

Отметим, что в обществе, как правило, установлены рамки, внутри которых только и возможна самостоятельная «рисковая» деятельность субъектов соответствующих отношений. Так, существовавшая ранее только в доктрине, а также в сфере правосудия концепция обоснованного риска (преимущественно профессионального и хозяйственного) получила свое законодательное закрепление в ст. 41 УК РФ[11]. В этой статье описываются лишь основные требования к обоснованному риску. Например: «Первое условие, которому должен отвечать риск, чтобы считаться обоснованным, заключается в том, что рисковать можно только для достижения общественно полезных целей… Второе условие правомерности риска состоит в том, что указанная общественно полезная цель не может быть достигнута не связанными с риском действиями (бездействием)»[12].

Если проанализировать все случаи употребления термина «риск» в ГК РФ[13], то можно выделить, по меньшей мере, четыре группы «рисков», принципиально различных между собой, а именно:

а) риск предпринимательской деятельности, непосредственно связанный с осуществлением предпринимательства;

б) «игровой риск»;

в) обязательственный риск (ст. ст. 119, 312, 382 и т. п.);

г) страховой риск (гл.48).

Таким образом, речь идет о совершенно различных правовых институтах, которые носят одинаковые названия «риск». Однако именно страховому риску в наибольшей степени присущи основные характеристики риска вообще (п.1 ст. 944 ГК РФ).

В страховании категория «риск» или «страховой риск» является одной из ключевых понятий. Риском называют неопределенное событие, не зависящее от воли сторон, часто опасное и приводящее к убыткам и создающее поэтому интерес к страхованию.

Согласно п.1 ст. 9 Закона РФ «Об организации страхового дела в РФ», «страховым риском является предполагаемое событие, на случай наступления которого проводится страхование. Событие, рассматриваемое в качестве страхового риска, должно обладать признаками вероятности и случайности его наступления. Страховым случаем является совершившееся событие, предусмотренное договором страхования или законом, с наступлением которого возникает обязанность страховщика произвести страховую выплату страхователю, застрахованному лицу, выгодоприобретателю или третьим лицам». То есть страховым риском не может быть признано событие, обусловленное закономерной связью (например, планируется эксплуатация полностью амортизированного оборудования и пр.).

Дополнительными признаками страхового риска, вытекающими из анализа страховых обязательств, являются дополнительные юридические условия, прямо ограничивающие этот вид риска от всех остальных (ст. 928 ГК РФ). П.2 ст. 928 ГК РФ определяет страховой и игровой риски, закрепляя в праве принципиальную разницу экономической сути этих явлений. П.1 ст. 928 ГК РФ разделяет страховой и обязательственный риски, которые не могут быть объектами страхования, так как уже распределены законом между сторонами соответствующих правоотношений.

Ст. 928 ГК РФ перечисляет интересы, страхование которых не допускается.

Общий смысл всех страховых рисков состоит в изменении негативного влияния вероятностных и случайных (в том числе и чисто объективных по своей сути) факторов.

Вместе с тем существует и такое понятие, как «нестрахуемые» риски. Это риски, вероятность которых трудно рассчитать даже в самом общем виде и которые считаются слишком большими для страхования. Законодательства некоторых стран содержат перечни «нестрахуемых» рисков, которые подлежат обязательному страхованию. Во избежание нарушения закона эти риски страхуются, для чего создаются пулы страховщиков (перестрахование).

Конкретными этапами деятельности по защите от опасностей могут быть следующие:

– определение рисков, угрожающих тому или иному субъекту или объекту. Речь в данном случае идет о том, чтобы выяснить, какие опасности и случайности угрожают конкретным субъектам и объектам. При этом, с одной стороны, выявляются субъекты и объекты, которые могут подвергаться опасности, а с другой, – риски, которые могут стать причиной возникновения убытков, ущерба (жизни и здоровью, имуществу, финансовому статусу субъекта, нематериальным активам и т. п.). Сами же риски могут выступать по отношению к субъекту внутренними (например, болезни) и внешними (воздействующие извне, например, стихийные бедствия);

– оценка рисков. Она включает в себя оценку вероятности наступления той или иной опасности; расчет возможных убытков от реализованной опасности; анализ последствий того или иного неблагоприятного события (в ближайшем будущем и в отдаленной перспективе). Оценка рисков дает возможность классифицировать все опасности на маловероятные с минимальным ущербом; маловероятные с крупным ущербом; опасности достаточно вероятные (может быть, регулярные) с крупными убытками; опасности достаточно вероятные с мелкими убытками;

– предупреждение наступления неблагоприятных событий (проведение превентивных мероприятий). Цель таких мероприятий – предотвратить возможность наступления неблагоприятного события (снизить вероятность его наступления), уменьшить размеры убытков при его совершении. Данные мероприятия могут носить организационный, финансовый, административный и пр. характер.

– определение мер, направленных на сокращение убытков от наступившего неблагоприятного события (репрессивные меры). Например, при возникновении пожара к таким мерам принято относить: вызов пожарной команды, тушение огня самостоятельно, спасение людей и имущества и т. п. Данные меры направлены на то, чтобы предотвратить крупный ущерб; не допустить убытков вообще, как правило, не удается;

– поиск средств, за счет которых будут возмещены убытки (компенсация понесенного ущерба). Источники указанных средств весьма разнообразны: доходы от текущей деятельности понесшего убытки, кредит и т. п. Однако подобные источники не являются универсальными, применимыми во всех случаях наступления неблагоприятного события (например, хорошо, если есть доход, или есть возможность получить кредит). Вот здесь и возникает необходимость наличия специальных страховых фондов и, соответственно, специального вида деятельности – страхования.

Страхование позволяет индивиду обменять риск больших потерь на определенность малых.

Однако не всякий случай, риск могут стать основой страхового события. Для события страхования характерны следующие признаки: повторяемость, предсказуемость в массе явлений, возможность оценки последствий, степень риска достаточно велика, другие виды защиты являются недостаточными, опасность может реально возникнуть в будущем.

Итак, любое страхование связано с компенсацией ущерба при наступлении неблагоприятного события, вероятность которого выражается понятием «риск».

§ 2. Виды страховых фондов

Общественная практика выработала ряд организационных форм страхового фонда.

Первая форма – децентрализованный страховой фонд или, иначе говоря, фонд самострахования – создается с единственной целью – сформировать страховой запас из собственных ресурсов для возмещения возможного ущерба.

В разные исторические периоды децентрализованные страховые фонды занимали большее или меньшее место в социальной инфраструктуре общества.

Децентрализованные страховые фонды существуют и поныне. Они с успехом применяются в тех организациях, которые могут выделить достаточное количество собственных ресурсов для возмещения возникшего ущерба, поэтому децентрализованные страховые фонды называют фондами самострахования. Наиболее часто такие фонды можно встретить в агропромышленном секторе.

Фонды самострахования могут существовать в денежной и натуральной формах. Отличительным признаком фонда самострахования является замкнутая, ограниченная территория одного хозяйства, в масштабах которого может осуществляться как аккумуляция ресурсов, так и возмещение возникшего ущерба. В данном случае собственник, создавший фонд самострахования, не имеет никаких обязательств перед другими собственниками, поэтому в случае возникновения ущерба, затраты по его возмещению раскладываются в рамках одного хозяйства.

Данная форма страхового фонда имеет свои позитивные и негативные стороны. К числу позитивных сторон можно отнести то, что необходимые средства для возмещения ущерба всегда находятся в распоряжении лица, понесшего убытки. Причем они могут быть использованы им в любой момент, как только в этом возникнет потребность.

Среди негативных сторон можно отметить, что не всегда есть возможность сформировать страховой фонд, гарантирующий возмещение всех убытков. Средств этого фонда может просто не хватить. Например, если предприятие стремится обезопасить себя по поводу сохранности всего имеющегося имущества, то его резервный фонд должен быть создан в размере, равном стоимости основных и оборотных фондов.

Вторая форма – централизованный страховой фонд – имеет другие задачи и, соответственно, структуру. В отличие от самострахования централизованный фонд охватывает не одно, а несколько хозяйств (собственников), при этом бремя возмещения возникшего ущерба распространяется в равной мере на всех участников фонда, а не на какое-либо одно конкретное хозяйство.

Другой особенностью централизованного фонда является то, что финансовый механизм его образования не связан с индивидуальными взносами. Фонд, как правило, образуется на основании решений государственных органов власти и за счет централизованных ресурсов.

Из централизованных фондов производится возмещение ущерба, причиненного в связи со стихийными бедствиями, крупными промышленными авариями и экологическими катастрофами.

За счет централизованных ресурсов оказывается помощь субъектам Российской Федерации при наводнениях, ураганах, засухах и других стихийных бедствиях, восстанавливаются транспортные магистрали, разрушенные в результате землетрясений и схода лавин и т. п.

В денежной форме централизованные страховые фонды формируются в составе государственного бюджета страны (определенная часть доходов, получаемая государством, не распределяется для использования на заранее намеченную цель и составляет денежный резерв).

Третья форма – централизованно-децентрализованный страховой фонд.

Централизованно-децентрализованный страховой фонд существует и развивается одновременно в двух направлениях. Как децентрализованный фонд – за счет индивидуальных, персонифицированных средств, вносимых для возмещения ущерба (эти средства называются страховыми взносами). Как централизованный фонд – в виде единой страховой организации, управляющей средствами, поступающими в виде страховых взносов.

Самострахование и централизованный страховой фонд не являются универсальными, то есть позволяющими возмещать ущерб во всех случаях. Это вызывает необходимость использования страховых фондов, создаваемых централизованно-децентрализованным способом. Именно в таком виде страхование является наиболее развитой и эффективной формой социальной защиты.

Третья форма организации страхового фонда является по определению ряда специалистов в сфере теории страхования – «подлинным страхованием». «Страхование представляет собой совокупность общественных отношений, связанных с образованием страхового фонда за счет взносов, вносимых участниками его создания, с централизацией его в организациях, осуществляющих проведение страховых операций и с использованием на покрытие ущерба или осуществление других выплат лицам, в отношении которых проводится страхование, в случае наступления заранее оговоренных случайных событий»[14].

Расходы централизованно-децентрализованного страхового фонда по возмещению ущерба распределяются исключительно между плательщиками страховых взносов, то есть между застрахованными от определенных страховых рисков. Застрахованные имеют широкие права по контролю над расходованием их средств и принятию решений о наиболее эффективном их использовании.

В отличие от данной формы расходы из централизованного (бюджетного) фонда распределяются между всеми плательщиками в этот фонд, независимо от того, пользуются ли эти плательщики услугами страхования или нет.

При этом плательщики взносов лишены возможности влияния на выбор решения относительно видов и размеров средств, направляемых из этого фонда на возмещение ущерба. Такие решения принимаются в административном порядке и не согласовываются с плательщиками налогов или страховых взносов.

Итак, перечислим основные черты страхового фонда, подпадающего под собственно определение страхования:

– основным источником его формирования являются взносы, уплачиваемые всеми его участниками;

– данные средства аккумулируются в страховых организациях;

– величина названных взносов определяется по специальным нормативам, зависящим от наступления события, в отношении которого проводится страхование, и суммы, которую предстоит выплатить в случае его наступления;

– средства страхового фонда по целевому назначению используются для выплат участникам этого фонда;

– средства из данного фонда выплачиваются только при наступлении событий, заранее оговоренных при возникновении страховых отношений;

– право на получение выплаты из страхового фонда возникает, как правило, только в случае, если событие, в отношении которого проводится страхование, произойдет в заранее оговоренный промежуток времени[15].

Итак, понятие страхового фонда может использоваться в широком и узком смыслах. В широком смысле понятия «страховой фонд», «резервный фонд» совпадают, поскольку и в том, и в другом случаях их основная цель – возмещение потерь, возникающих в результате воздействия неблагоприятных событий.

В узком смысле страховой фонд централизован в специальных страховых учреждениях, но создается в децентрализованном порядке путем притока специальных взносов, поступающих на образование данного фонда.

§ 3. Разновариантность природы страхования

Многообразие сущностных и функциональных проявлений страхования позволяет выделить ряд взаимосвязанных базовых аспектов данного феномена, а именно: экономический, правовой и социальный.

Большинство исследователей в качестве сущностной основы страхования называют его экономическую природу. Однако после констатации этого момента в дальнейшем их мнения расходятся. Одни считают, что страхование относится к сфере производства, другие – к потреблению, третьи – к обращению.

В этом плане свою экономическую инфраструктуру имеют все сферы общественной жизни. Поэтому с экономической точки зрения страхование представляет собой процесс перераспределения денежных средств. Вместе с тем важно выделить особенности такого перераспределения. Они сводятся к следующим:

– наличие страхового риска (вероятность наступления неблагоприятного случайного события, по поводу которого происходит страхование);

– замкнутый характер (перераспределение ограничивается в основном лицами, принимающими участие в страховании);

– перераспределение средств между лицами, участвующими в страховании в пользу тех из них, в отношении которых произошло событие, по поводу которого осуществляется страхование.

Источник покрытия возникших убытков – средства тех участников страхования, с которыми не произошел страховой случай. «Страхование основывается на принципе взаимности и аккумулирует риски многих лиц, чтобы компенсировать убытки тех, кто их понес»[16]. Соответственно, чем больше число участников страхования в данной компании, тем больше гарантий, что она будет эффективно и полно выполнять свои обязательства по страховым договорам.

Итак, с экономической точки зрения страхование – это способ возмещения убытков, которые понесло юридическое или физическое лицо посредством их перераспределения между участниками страхового фонда. Само возмещение убытков происходит из средств данного фонда, который образован из страховых взносов и который находится в ведении страховой организации (страховщика). Страховой фонд при этом создается заранее на случай необходимости возмещения ущерба (страхового случая).

Страхование может быть рассмотрено и как юридическая категория. С юридической точки зрения страховые отношения регулируются нормами права, принимая договорную форму (договор страхования). Причем разные виды страхования могут иметь разную нормативную базу (сравните, к примеру, социальное страхование с иными его видами). Страхование в целом является особой областью федерального законодательства, которое подпадает под действие нескольких отраслей права таких, как гражданское, финансовое, трудовое, административное, уголовное, право социального обеспечения. При этом в зависимости от политических, экономических, исторических факторов и нюансов складывающейся ситуации в стране в отдельно взятый период времени границы законодательства о страховании могут изменяться, и весьма сильно.

Нормативно-правовое регулирование в страховании важно не только с позиции упорядочения страховых отношений, введения их в правовое поле, но и с точки зрения пресечения возможных здесь преступлений. Число же преступлений, в частности, на российском страховом рынке неуклонно растет. Наиболее распространенный вид преступления в этой сфере – мошенничество (причем оно может совершаться и страхователями, и страховщиками). Хотя точной статистики потерь от мошенничества в России нет, но, по экспертным оценкам, около 10 % всех выплат в этой сфере делается в пользу мошенников[17]. Среди прочих преступлений можно выделить: незаконное предпринимательство, злоупотребление полномочиями, злоупотребление доверием, коммерческий подкуп и т. п.

Развитие страхового дела в постсоветский период происходило практически при полном отсутствии контроля со стороны государства. Именно на этот период приходится наибольшее количество правонарушений в страховой сфере. Лишь в 1992 году был создан Государственный надзор за страховой деятельностью, который впоследствии был преобразован в Федеральную службу России по надзору за страховой деятельностью. Затем данная структура была передана Министерству финансов Российской Федерации (в котором был образован Департамент страхового надзора). В настоящее время законодательно разграничено страховое регулирование (его осуществляет Министерство финансов РФ) и страховой надзор (его реализует Федеральная служба страхового надзора).

Остановимся на социальном аспекте страхования.

В современном обществе роль страхования трудно переоценить, поскольку оно занимает одно из важнейших мест среди эффективных способов защиты имущественных и личных интересов. Безусловно, главная и основная функция страхования – это возмещение убытков.

Деньги, выплачиваемые при наступлении страховых случаев страховыми компаниями, обычно идут на восстановление утраченных или поврежденных материальных ценностей (что, в конечном итоге, способствует восстановлению нормальной деятельности предприятия или отдельного человека). Страхование позволяет минимизировать, компенсировать потери в случае наступления неблагоприятного события.

Функция возмещения убытка – непосредственная функция страхования. Нельзя не охарактеризовать и другие функции страхования. Достаточно значима собственно социальная функция страхования (речь о социальном страховании пойдет в дальнейшем). Страховые организации оказывают большую помощь при потере трудоспособности, инвалидности в результате заболеваний и несчастных случаев. Они финансируют лечение страхователя, а в случаи его смерти – выплачивают его родным компенсацию. Выплаты за утраченное или поврежденное имущество способствуют сохранению определенного уровня жизни страхователя.

Большую социальную значимость имеет и накопительная функция страхования. Одним из способов таких накоплений является заключение договоров страхования жизни.

Кроме того, страховые организации являются работодателями. В странах с развитым страховым рынком в страховании занято до 1 % трудоспособного населения. В России существует около 3 тысяч страховых компаний с численностью персонала – 200 тысяч человек.

Еще одна функция страхования – инвестиционная. Средства страхователей страховые компании могут направлять в разные секторы экономики, выполняя, таким образом, инвестиционную функцию. Причем сами эти организации могут делать сравнительно долгосрочные вложения. В развитых странах практически везде страховые компании являются крупнейшими инвесторами. Так, по данным за 1997 год в США 31,2 % активов компаний по страхованию жизни были размещены в промышленные облигации[18].

Инвестиции можно рассматривать и как специфическую форму диверсификации страхового дела, которая выражается в расширении предприятия страховщика вне традиционных его рамок, в прямом или косвенном участии в предприятиях различных отраслей экономики, и как долгосрочное вложение средств страховщика в производственно-коммерческую, иную, не запрещенную законом деятельность с целью получения прибыли[19]. Кроме того, в страховании существует и такой вид, как страхование инвестиционных рисков, что дает возможность защитить инвесторам свои вложения.

Среди функций страхования особо следует выделить превентивную (предупредительную) функцию. Так, превенция может включать организационные мероприятия по обеспечению сохранности имущества, профилактике травматизма, заболеваний и т. п. за счет средств страховщика.

§ 4. Основные понятия и термины в страховании

Все понятия и термины, которые применяются в страховании, можно подразделить на ряд подгрупп. Прежде всего, выделяются понятия и термины, относящиеся к общим проблемам страхования. Далее самостоятельную подгруппу образуют термины, связанные с экономико-финансовой стороной страхования. Также можно выделить отдельную подгруппу терминов, применяющихся в международной практике страхования. Наконец, ряд понятий и терминов связаны с юридическим аспектом страхования.

Приведем наиболее часто употребляемые термины и понятия из перечисленных подгрупп, используя справочно-энциклопедическую литературу.

В числе понятий и терминов, выражающих общие вопросы страхования, следующие:

«Страхователь» – полисодержатель; физическое или юридическое лицо, выражающее страховой интерес и вступающее в гражданско-правовые отношения со страховщиком в силу закона или двусторонней сделки (договора страхования). Страхователи могут заключать договоры о страховании третьих лиц в пользу последних. Страхователи имеют право назначать физических или юридических лиц (выгодоприобретателей) для получения страховых выплат по договорам страхования.

«Страховщик» – организация, проводящая страхование и принимающая на себя обязательство возместить страхователю или другим лицам, участвующим в страховании, ущерб или выплатить страховую сумму.

«Застрахованный» – лицо, чей интерес является объектом страхования, лицо, участвующее в личном страховании, чья жизнь, здоровье и трудоспособность являются объектом страховой защиты. Понятия «страхователь» и «застрахованный» могут совпадать (если договор страхования заключен в отношении самого себя), а могут различаться (если договор страхования заключен в пользу третьих лиц).

«Выгодоприобретатель» – лицо, которому при наступлении страхового случая должно быть выплачено страховое возмещение (например, лицо, назначенное страхователем на случай своей смерти в качестве получателя страховой суммы).

«Полис» – письменный документ установленного образца, выдаваемый страховым обществом лицу или учреждению в удостоверение заключенного договора и содержащий его условия (отметим, что Закон РФ о страховании понятия «страховой полис» и «страховое свидетельство» рассматривает как идентичные). Страховой полис служит решающим доказательством страхового интереса.

«Страховое событие» – потенциально возможное причинение ущерба объекту страхования.

«Страховой случай» – фактически происшедшее событие, в связи с негативными или иными оговоренными последствиями которого может быть выплачено страховое возмещение или страховая сумма.

«Страховой ущерб» – стоимость полностью погибшего или обесцененной части поврежденного имущества по страховой оценке.

«Страховые компании» – организации, выступающие в роли страховщика, то есть принимающие на себя обязанность возместить страхователю убытки при наступлении страхового случая. Основные формы страховых компаний – акционерная, взаимная, Ллойд.

«Страховая ответственность» – обязанность страховщика выплатить страховую сумму или страховое возмещение (устанавливается законом или договором страхования). Различают ограниченную и расширенную страховую ответственность. Ограниченная ответственность предполагает узкий и конкретный перечень страховых рисков, при наступлении которых производятся выплаты. Расширенная ответственность – обязанность страховщика произвести выплату при наступлении любого страхового риска (в международной практике термин «страховая ответственность» идентичен термину «страховое покрытие»).

Остановимся далее на терминах, выражающих экономическую природу страхования, а именно – связанных с процессом формирования страхового фонда и расходованием его средств.

«Актуарные расчеты» – система математических и статистических закономерностей, регламентирующих взаимоотношения между страховщиком и страхователем. Они отражают в виде математических формул механизм образования и расходования страхового фонда в долгосрочных страховых операциях. На основе данных расчетов строятся страховые тарифы. Специалист, занимающийся актуарными расчетами, называется актуарием. Основа теории актуарных расчетов была заложена в XVII веке в работах Д. Граунта, Яна де Витта, Э. Галлея. В 1662 году была опубликована работа английского ученого Д. Граунта «Естественные и политические наблюдения, сделанные над бюллетенем смертности». Он первым построил таблицы смертности. В это же время голландский ученый Ян де Витт опубликовал работу о тарифах по страхованию пожизненной ренты. В ней он изложил метод исчисления страховых взносов в зависимости от возраста застрахованного и нормы роста денег. Дальнейшее развитие теория актуарных расчетов получила в работах английского астронома Э. Галлея. Он дал определение таблиц смертности, применяемых до сих пор.

«Страховой взнос» – страховая премия: денежная сумма, уплачиваемая страхователем страховщику за принятое последним обязательство возместить материальный ущерб, причиненный застрахованному имуществу, или выплатить страховую сумму при наступлении определенных событий в жизни застрахованного. По своей экономической сути – это сумма цены страхового риска и затрат страховщика, связанных с покрытием расходов на проведение страхования. Страховой взнос определяется исходя из тарифной ставки, страховой суммы, срока страхования и других факторов.

«Тарифная ставка» – это страховой платеж с единицы страховой суммы или объекта страхования за определенный период страхования. Страховой тариф по обязательным видам страхования устанавливается соответствующим законодательством; по добровольным же видам – рассчитывается самим страховщиком. Тарифная ставка имеет следующую структуру:

Брутто-ставка представляет собой тарифную ставку, уплачиваемую страхователем страховщику. Она состоит из двух частей: нетто-ставки и нагрузки. Нетто-ставка – это величина себестоимости страхования без учета накладных расходов. Нагрузка отражает расходы страховщика на ведение дела, связанного с организацией страхования, заложенную норму прибыли. Нередко в состав тарифной ставки также включается рисковая надбавка, которая используется страховщиком для создания денежного фонда на случай выплаты страхового возмещения, превышающего средний уровень, заложенный в нетто-ставке.

«Страховая сумма» – денежная сумма, адекватная страховому интересу и страховому риску, на которую застрахованы материальные ценности, гражданская ответственность, жизнь и здоровье страхователя. В международной страховой практике страховая сумма называется страховым покрытием. Исходя из страховой суммы, устанавливаются размеры страхового взноса и страховой выплаты. В личном страховании страховая сумма носит название бенефита.

«Страховая оценка» – стоимость имущества, принимаемая для страхования. Некоторые авторы трактуют этот термин как критерий оценки страхового риска. Страховая оценка характеризуется денежной оценкой объекта страхования, тесно увязанной с вероятностью наступления страхового случая. В международной практике вместо термина «страховая сделка» применяется термин «страховая стоимость».

«Страховая выплата» – страховая сумма, страховое возмещение, обусловленные договором страхования или законом (обязательное страхование). Страховая выплата осуществляется страховщиком в соответствии с договором страхования или законом на основании заявления страхователя и страхового акта.

«Срок действия договора страхования» – время, предусмотренное условиями страхования, в течение которого действует страховая ответственность страховщика, то есть его обязанность выплатить страхователю при наступлении страхового случая страховое возмещение или страховую сумму.

Перечислим некоторые из терминов, применяющихся в международной практике страхования:

«Андеррайтер» – специалист в области страхового бизнеса, имеющий властные полномочия от руководства страховой компании принимать на страхование предложенные риски, определять тарифные ставки и конкретные условия договора страхования этих рисков.

«Аварийный комиссар» – представитель страховщика, устанавливающий по соглашению со страхователем причину, размер и характер страховых убытков и оформляющий страховые убытки.

«Аннуитет» – страхование ренты или пенсии, при котором страхователь, внеся страховому учреждению определенную сумму денег, получает затем в течение нескольких лет (или пожизненно) регулярный доход.

«Бордеро» – перечень принятых на страхование и подлежащих перестрахованию рисков.

«Зеленая карта» – соглашение страховщиков ряда стран о взаимном признании страхового покрытия гражданской ответственности владельцев средств автотранспорта и об оказании взаимной помощи по урегулированию убытков, возникающих в международном автотранспортном сообщении.

«Нон-форфетюр» – сохранение действия договора при неуплате очередной премии.

«Пул» – организация страховщиков или перестраховщиков, принимающая особые виды рисков. При этом убытки и расходы делятся в согласованных пропорциях.

«Ран-офф» – термин, применяемый в тех случаях, когда страховщик не подписывает новый страховой договор, но его обязательства сохраняют силу, согласно уже подписанным договорам, продолжающим свое действие.

«Сюрвейер» – обычно инспектор или агент страховщика, осуществляющий осмотр имущества, принимаемого на страхование.

«Франшиза» – предусмотренное условиями страхования освобождение страховщика от возмещения убытков, не превышающих определенных размеров.

Понятия и термины, относящиеся к правовому аспекту страхования, будут рассмотрены специально в последующих главах.

Глава II Система страхового законодательства

§ 1. Общее страховое законодательство

Длительный исторический период возникновения и укрепления страховых отношений и связанное с этим развитие специального законодательства, обусловили создание объективных предпосылок для формирования страхового права. Вместе с тем определение места страхового права в национальной системе российского права вызывает определенные трудности.

В отечественной научной литературе практически не исследованы основные компоненты страхового права, поскольку на протяжении многих десятилетий страхование рассматривалось исключительно как разновидность государственного обеспечения, которое носило строго обязательный характер.

В начале 1990-х годов в Российской Федерации в сфере страхования произошли заметные изменения:

– из государственного бюджета были выделены обособленные фонды, которые предназначены для строго определенных целей – выплат пенсий, пособий, обеспечения занятости и предоставления медицинских услуг;

– были приняты законодательные и подзаконные акты, разрешающие частным страховым компаниям предоставлять страховые услуги в сфере добровольного страхования.

В Конституции Российской Федерации появилась норма о том, что государство «поощряет развитие добровольного страхования». Весьма характерно, что эта норма содержится в ч.3 ст. 39 Конституции РФ, которая раскрывает понятие государственного социального обеспечения. Из этого следует, что государство рассматривает страхование как часть социального обеспечения. В действительности же, к системе социального обеспечения относится не все страхование, а только та его часть, которая называется социальным страхованием.

27 ноября 1992 г. был принят Закон РФ № 4015-I «Об организации страхового дела в РФ»[20] (с изменениями от 31 декабря 1997 г., 20 ноября 1999 г., 21 марта, 25 апреля 2002 г., 8, 10 декабря 2003 г., 21 июня, 20 июля 2004 г., 7 марта, 18, 21 июля 2005 г.), который был призван охватить правовым регулированием весь комплекс отношений, возникающих в процессе страхования.

Настоящий Закон регулирует отношения между лицами, осуществляющими те или иные виды деятельности в сфере страхового дела, или с их участием, отношения по осуществлению государственного надзора за деятельностью субъектов страхового дела, а также иные отношения, связанные с организацией страхового дела. Для целей настоящего Закона федеральные законы и иные нормативные правовые акты, предусмотренные пунктами 1 и 2 настоящей статьи, являются составной частью страхового законодательства. Действие настоящего Закона распространяется на отношения по обязательному страхованию в части установления правовых основ регулирования указанных отношений.

Действие настоящего Закона не распространяется на отношения по обязательному страхованию вкладов физических лиц в банках.

Между тем, реализовать идею урегулирования всего комплекса отношений в области страхования в рамках одного законодательного акта так и не удалось. Действие настоящего закона не распространяется на государственное социальное страхование. Таким образом, в российском страховом законодательстве фактически сложились две параллельно развивающиеся системы.

В рамках первой системы, которую можно назвать общим законодательством о страховании, урегулированы отношения по поводу принципов построения:

– имущественного и личного страхования;

– обязательного социального страхования.

В рамках второй системы, которая условно именуется специальным страховым законодательством, урегулированы отношения по поводу:

– отдельных видов добровольного страхования;

– отдельных видов обязательного и добровольного социального страхования;

– распространения на отдельные профессиональные группы некоторых видов обязательного государственного страхования.

Страховое законодательство представляет собой систему нормативных правовых актов, обеспечивающих регулирование всех общественных отношений (страховых и нестраховых) в сфере страхования. Большинство из этих нормативно-правовых актов имеет комплексный характер. Поэтому и страховое законодательство является, в первую очередь, комплексной подотраслью гражданского законодательства. Но не сводится только к нему.

К общему страховому законодательству современной России принято относить: Гражданский кодекс Российской Федерации (ГК РФ) (в части главы 48); Трудовой кодекс Российской Федерации (ТК РФ[21]), Федеральный закон от 16 июля 1999 г. № 165-ФЗ «Об основах обязательного социального страхования»[22], Закон РФ «Об организации страхового дела в РФ».

Существуют также специальные законодательные и иные нормативные правовые акты, которыми регулируются отдельные виды личного и имущественного страхования, а также социального страхования. Сюда относятся федеральные законы (например, Федеральный закон от 24 июля 1998 г. № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»[23]), нормативные указы Президента и постановления Правительства РФ, ведомственные нормативные акты – инструкции и распоряжения, устанавливающие в пределах предоставленной тем или иным государственным органам компетенции:

а) вид и форму страхования;

б) правила и условия предоставления страхования;

в) финансовый механизм страхования;

г) конкретный круг субъектов, именуемых сторонами в страховых правоотношениях, их права, обязанности и ответственность, а также круг иных лиц, участвующих в страховании;

д) порядок лицензирования страховой деятельности и полномочия контролирующих органов;

е) порядок разрешения споров.

Для того чтобы понять, насколько соприкасаются между собой две общие системы законодательства о страховании и социальном страховании, рассмотрим следующую таблицу.

Федеральный закон «Об организации страхового дела в Российской Федерации»

Общее страховое законодательство: Регулирует отношения в области страхования и устанавливает основные принципы страховой деятельности

Социальное страхование (пенсионное, медицинское, по нетрудоспособности): Не регулирует (ч.3 ст. 1)

Гражданский кодекс Российской Федерации (часть вторая, глава 48 «Страхование»)

Общее страховое законодательство: Регулирует договоры личного и имущественного страхования, заключаемые за счет средств граждан, организаций и бюджета

Социальное страхование (пенсионное, медицинское, по нетрудоспособности): Регулируется постольку, поскольку законами о медицинском страховании и страховании пенсий не установлено иное (ст. 970)

Трудовой кодекс Российской Федерации

Общее страховое законодательство: Не регулирует

Социальное страхование (пенсионное, медицинское, по нетрудоспособности): Регулирует постольку, поскольку к принципам, непосредственно связанным с регулированием трудовых отношений, относятся принципы: обязательности возмещения вреда, причиненного работнику в связи с исполнением им трудовых обязанностей; установления государственных гарантий по обеспечению прав работников и работодателей, осуществления государственного надзора и контроля над их соблюдением; обеспечения права на обязательное социальное страхование работников (ст. 2)

Федеральный закон «Об основах обязательного социального страхования»

Общее страховое законодательство: Не регулирует

Социальное страхование (пенсионное, медицинское, по нетрудоспособности): Устанавливает общие принципы социального страхования, определяет его виды и условия предоставления

Как видно из прилагаемой таблицы нормы общего законодательства о страховании и о социальном страховании нигде не пересекаются, кроме гражданского законодательства.

Ст. 970 ГК РФ определяет применение общих правил о страховании к специальным видам страхования. В этой статье установлено, что правила, предусмотренные главой 48 ГК РФ, применяются к отношениям по страхованию иностранных инвестиций от некоммерческих рисков, морскому страхованию, медицинскому страхованию, страхованию банковских вкладов и страхованию пенсий постольку, поскольку законами об этих видах страхования не установлено иное.

Гражданский Кодекс Российской Федерации регулирует как обязательное, так и добровольное страхование. Об этом прямо говорится в ст. 927 ГК РФ.

Правила, предъявляемые к форме договора страхования, установленные ст. ст. 940 и 969 ГК РФ, являются универсальными и в равной степени могут быть применены к любому виду страхования. Договор страхования должен быть заключен в письменной форме. Несоблюдение письменной формы влечет недействительность договора страхования, за исключением договора обязательного государственного страхования (ст. 969). П.3 ст. 940 гласит: «Страховщик при заключении договора страхования вправе применять разработанные им или объединением страховщиков стандартные формы договора по отдельным видам страхования».

Обязательное государственное страхование может устанавливаться, например, определенным категориям государственных служащих непосредственно на основании законов и иных нормативных правовых актов либо на основании договоров страхования, заключаемых страховщиками и страхователями. Правила, предусмотренные ГК РФ, применяются к обязательному государственному страхованию, если иное не предусмотрено законами и иными нормативными правовыми актами о таком страховании и не вытекает из существа соответствующих отношений по страхованию.

С учетом требований ГК РФ можно сделать следующее обобщение: независимо от вида страхования добровольное страхование может осуществляться только на основе письменных договоров между страхователями и страховщиками, в то время как обязательное страхование может быть составлено и на основе письменного договора, и на основании закона. В последнем случае не требуется соблюдения письменной формы.

Следует отметить, что в том случае, когда обязательное страхование осуществляется на основе закона за счет средств, выделяемых на эти цели из федерального бюджета, правоотношения из сферы гражданского права переходят в сферу публичного права. Очевидно, что если в гражданском законодательстве для физического лица как выгодополучателя, объем страховых прав и возможность принятия решений являются достаточно большими, то в правоотношениях, урегулированных преимущественно нормами финансового права, этот объем резко снижается, физическое лицо (например, государственный служащий) во многих отношениях лишено возможности оказывать какое бы то ни было воздействие на процесс страхования.

§ 2. Специальное страховое законодательство

Специальное страховое законодательство состоит, главным образом, из федеральных законов, нормативных указов Президента, постановлений Правительства и Федерального Собрания Российской Федерации, соответствующих распоряжений и разъяснений министерств и ведомств в пределах предоставленных им полномочий.

Федеральными законами могут устанавливаться и регулироваться:

– отдельные виды страхования;

– условия и порядок предоставления страхования отдельным категориям работников;

– тарифы взносов на страхование;

– бюджет фондов обязательного социального страхования;

– федеральное управление страховым делом.

Специальное страховое законодательство, регулирующее отдельные виды страхования, может устанавливать как обязательные, так и добровольные формы страхования. В отличие от общего страхового законодательства, которое устанавливает универсальные принципы и нормы для всех видов страховых отношений, нормы специального страхового законодательства регулируют либо отдельный вид страхования, либо определяют условия и правила предоставления страхования для отдельных категорий граждан.

Федеральные законы, устанавливающие добровольные виды страхования, связаны с негосударственными формами страхования. Законом, регулирующим негосударственные формы страхования, в частности, является Федеральный закон от 7 мая 1998 г. № 75-ФЗ «О негосударственных пенсионных фондах»[24]. Указанный Закон содержит дефинитивные нормы, вводя специальную терминологию в сферу негосударственного пенсионного страхования, называет участников, действующих на рынке страховых услуг, определяет правила лицензирования организаций, предоставляющих услуги в этом виде страхования.

Отношения, которые возникают между страховщиками, страхователями и другими субъектами страхования, регулируются нормами специального федерального закона, а если этих норм недостаточно, то должны применяться нормы общего страхового законодательства.

Правоотношения, возникающие в сфере негосударственного страхования, должны быть облечены в письменную договорную форму. В федеральных законах, как правило, имеются нормы, касающиеся содержания условий такого договора. Вместе с тем следует иметь в виду, что общие требования, предъявляемые к письменной форме договора о добровольном страховании, содержатся также в главе 48 ГК РФ.

Федеральные законы, регулирующие виды обязательного страхования, относятся к обязательному государственному страхованию, в том числе и к социальному страхованию. Такими законами могут устанавливаться новые виды страхования, условия их предоставления и пр. К ним, в частности, относится Федеральный закон от 24 июля 1998 г. № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»[25].

Другие федеральные законы распространяют отдельные виды обязательного государственного страхования на некоторые категории граждан. Так, военнослужащим, работникам органов внутренних дел, сотрудникам налоговой службы и налоговой полиции, судьям, прокурорам, следователям и целому ряду других категорий физических лиц предоставляется обязательное государственное страхование в порядке и на условиях, установленных, в частности, Федеральным законом от 28 марта 1998 г. № 52-ФЗ «Об обязательном государственном страховании жизни и здоровья военнослужащих, граждан, призванных на военные сборы, лиц рядового и начальствующего состава органов внутренних дел Российской Федерации и сотрудников федеральных органов налоговой полиции»[26], иными специальными законами.

Необходимость принятия специальных федеральных страховых законов об отдельных категориях граждан связана с особыми условиями их профессиональной деятельности и, прежде всего, риском ущерба для жизни и здоровья.

К специальному страховому законодательству относятся федеральные законы, определяющие размер страховых взносов на отдельные виды социального страхования, а также законы о бюджетах и исполнении бюджетов федеральных фондов социального страхования. В практике Пенсионного и других социальных фондов России существует ежегодный порядок утверждения и принятия таких бюджетов.

Соответствующими нормативными указами Президента России формулируются основные направления в развитии специального законодательства о страховании (к таковым, в частности, относится Указ Президента РФ от 6 апреля 1994 г. № 667 «Об основных направлениях государственной политики в сфере обязательного страхования»[27]).

Указами главы нашего государства могут устанавливаться правила и условия деятельности участников страхового рынка. Так, например, Указом Президента Российской Федерации от 16 сентября 1992 г. № 1077 «О негосударственных пенсионных фондах» предприятиям и гражданам разрешалось «учреждать негосударственные пенсионные фонды на правах юридических лиц с именными счетами граждан». Этим же актом определялась организационная структура органов исполнительной власти, ответственных за контроль и лицензирование деятельности негосударственных пенсионных фондов.

Другие нормативные указы Президента России направлены на формирование страховых отношений для отдельных категорий граждан. К таким актам, в частности, относится Указ Президента РФ от 7 июля 1992 г. № 750 «Об обязательном личном страховании пассажиров», которым было введено на территории РФ личное страхование от несчастных случаев для пассажиров воздушного, железнодорожного, морского, внутреннего водного и автомобильного видов транспорта. Данный Указ подробно регламентировал порядок введения названного вида страхования, а также определял основные права страховщиков и страхователей. Кроме того, в Указе был определен размер страховых сумм, подлежащих возмещению при наступлении страхового случая.

Нормативные постановления Правительства России являются весьма важным источником специального страхового законодательства. Ими утверждаются: статус отдельных участников страховых правоотношений (например, Российской государственной страховой компании[28], территориальных органов страхового надзора[29] и пр.), различные списки профессий, работ и должностей, которые дают право на получение материального возмещения при наступлении страхового случая (при этом конкретные условия и правила предоставления страховых выплат устанавливаются федеральными законами). Кроме того, в форму постановлений Правительства России облекаются программы реформирования национальной системы страхования. Такие программы содержат перечень проектов федеральных законов, сроки их подготовки и прохождения через палаты Федерального Собрания Российской Федерации[30].

Сравнительно небольшую часть норм специального страхового права составляют решения судов и, прежде всего, Конституционного Суда РФ, выполняющего функцию «негативного законодателя» (то есть он не принимает законы, а отменяет их на том основании, что они противоречат Конституции РФ).

Среди такого рода решений можно отметить, в частности, Постановление Конституционного Суда РФ от 16 октября 1995 г. № 11-П «По делу о проверке конституционности статьи 124 Закона РСФСР от 20 ноября 1990 г. „О государственных пенсиях в РСФСР“ в связи с жалобами граждан Г. Г. Ардерихина, Н. Г. Попкова, Г. А. Бобырева, Н. В. Коцюбки»[31]; Постановление Конституционного Суда РФ от 03.06.2004 № 11-П по делу о проверке конституционности положений подпунктов 10,11 и 12 пункта 1 статьи 28, пунктов 1 и 2 статьи 31 ФЗ «О трудовых пенсиях в Российской Федерации» в связи с запросами Государственной Думы Астраханской области, Верховного Суда Удмуртской Республики, Биробиджанского городского суда Еврейской автономной области, Елецкого городского суда Липецкой области, а также жалобами ряда граждан[32].

§ 3. Структура страхового законодательства

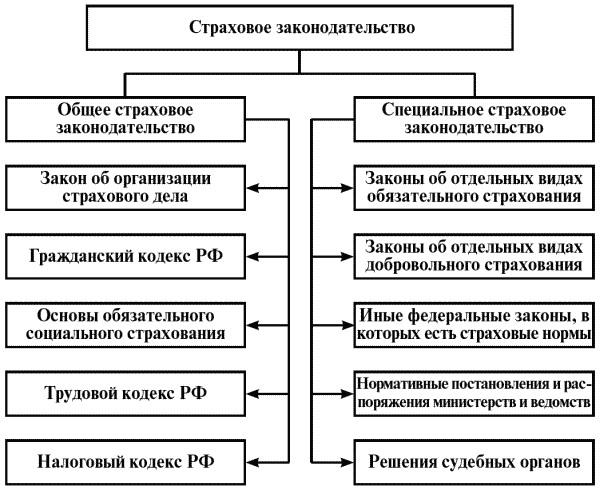

С учетом разделения страхового законодательства на общее и специальное можно схематично представить его структуру следующим образом (см. схему на стр.41).

Спецификой норм общего страхового законодательства является их известная обособленность. Это проявляется в стремлении ограничить круг страховых правоотношений по отдельным видам страхования.

В частности, Федеральным законом «Об организации страхового дела в Российской Федерации» регулируются отношения в области страхования между страховыми организациями и гражданами, предприятиями, учреждениями и организациями, отношения страховых организаций между собой, а также устанавливаются основные принципы государственного регулирования страховой деятельности, за исключением государственного социального страхования (ст. 1).

В равной степени такое же исключение имеется и в Федеральном законе «Об основах обязательного социального страхования» (ст. 1). Очерчивая сферу действия обязательного социального страхования, законодатель выделяет особый предмет регулирования, связанный с принадлежностью этого вида страхования к системе социальной защиты. И на этом основании затем проводится разграничение в пределах компетенции обязательного социального страхования, которое не распространяется на обязательное государственное страхование, регулируемое специальным законодательством РФ.

Такая взаимоисключающая конструкция норм права создает значительные неудобства в его применении, и что самое главное – оставляет неурегулированным целый ряд вопросов, касающихся управления национальной системой страхования.

Нормы гражданского и трудового законодательства, регулирующие определенные страховые правоотношения, также относятся к общему страховому законодательству.

Гражданский Кодекс Российской Федерации регулирует договоры страхования, а также отношения между страхователями и страховщиками, возникающие на основании федеральных законов, и в этой части его нормы в равной степени относятся к обязательному и добровольному страхованию.

ГК РФ универсален, поэтому его правила должны применяться и тогда, когда существует коллизия различных норм права.

К специальному страховому законодательству следует отнести федеральные законы, регулирующие отдельные виды обязательного социального страхования. Таковыми являются Федеральный закон «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний», а также иные федеральные законы: от 15 декабря 2001 г. № 166-ФЗ «О государственном пенсионном обеспечении в Российской Федерации», от 15 декабря 2001 г. № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации», от 17 декабря 2001 г. № 173-ФЗ «О трудовых пенсиях в Российской Федерации»[33] и пр. В эту же группу законодательных актов входят федеральные законы, регулирующие добровольные виды страхования (например, Федеральный закон от 7 мая 1998 г. № 75-ФЗ «О негосударственных пенсионных фондах»[34] и др.).

Помимо специальных федеральных законов, которыми регулируются отдельные виды обязательного и добровольного страхования, существует значительный массив законодательных актов, регулирующих весьма специфические отношения по поводу занятий отдельными видами профессиональной деятельности (например, Федеральные законы: от 18 апреля 1991 г. «О милиции»[35], от 27 мая 1998 г. «О статусе военнослужащих»[36], от 21 декабря 1994 г. «О пожарной безопасности»[37]). Тем не менее и эти нормативные правовые акты корректно относить к специальному страховому законодательству, поскольку в них речь идет, в том числе, и о распространении на представителей определенных профессиональных групп условий и норм страхового обеспечения, определяемых общими федеральными законами о страховании.

Глава III Страховые правоотношения

§ 1. Участники страховых правоотношений

Страховые правоотношения принадлежат к сфере гражданского права, следовательно, входят в круг гражданско-правовых отношений с присущими им признаками.

Страховые правоотношения – разновидность гражданских правоотношений, для них характерны как общие, так и специфические признаки гражданских правоотношений.

К числу общих черт относятся: а) страховое правоотношение носит волевой характер; б) оно является относительным, в нем участвуют всегда конкретные стороны (страховщик, страхователь, выгодоприобретатель); в) юридические и фактические действия являются объектами страхового правоотношения; г) наличие субъективных гражданских прав и юридических обязанностей.

Следует отметить, что страховое правоотношение – это составная часть обязательственного права гражданского законодательства. В гражданском праве обязательственные правоотношения принято именовать обязательствами. Как и в любом правоотношении, в обязательстве участвуют две стороны: управомоченная (кредитор) и обязанная (должник).

Легальное определение обязательства сформулировано в ст. 307 Гражданского кодекса РФ следующим образом: в силу обязательства одно лицо (должник) обязано совершить в пользу другого лица (кредитора) определенное действие, как то: передать имущество, выполнить работу, уплатить деньги и т. п., либо воздержаться от определенного действия, а кредитор имеет право требовать от должника исполнения его обязанности. Н. Д. Егоров указывает на недостаток этого определения в силу того, что оно позволяет подвести под понятие «обязательство» практически любое относительное правоотношение, между тем обязательство следует рассматривать в качестве специфической правовой формы опосредования товарно-денежных отношений. Ученый дает следующее определение: «обязательство – это относительное правоотношение, опосредующее товарное перемещение материальных благ, в котором одно лицо (должник) по требованию другого лица (кредитора) обязано совершить действия по предоставлению ему определенных материальных благ»[38].

Многочисленные обязательственные правоотношения имеют свои отличительные признаки. Близкими по значению к страховому правоотношению выступают отношения поручительства и банковской гарантии, которым страхование представляет определенную альтернативу.

Сравнение сделок страхования и поручительства выделяет их следующие отличия. Страхование образует двусторонний договор, так как присутствует основное обязательство по уплате страхового возмещения и встречное – по уплате страхового взноса. При поручительстве присутствует только одно основное обязательство, в связи с этим договор поручительства является односторонним, где одна сторона только несет обязанность, а другая – только обладает правом. Поручительство является акцессорной сделкой, то есть сделкой, зависящей от основной – по которой принимаются меры обеспечения. В отличие от нее договор страхования – полностью самостоятельная сделка. Поручительство относится к безвозмездным сделкам, что также отличает его от страхового правоотношения, где страховой взнос является оплатой за страхование.

В силу банковской гарантии банк, иное кредитное учреждение или страховая организация (гарант) дает по просьбе другого лица (принципала) письменное обязательство уплатить кредитору принципала (бенефициару)[39] в соответствии с условиями даваемого гарантом обязательства денежную сумму по представлении бенефициаром письменного требования о ее уплате (ст. 368 ГК РФ). Это означает, что в гарантийном обязательстве гарант вправе указать перечень нарушений (гарантийные случаи), с наступлением которых появляется основание для предъявления требования по уплате гарантом бенефициару определенной денежной суммы.

Наличие в банковской гарантии перечня «гарантийных случаев» сближает ее с договором страхования[40]. Однако банковская гарантия является дополнительным обязательством по отношению к основному договору, хотя и обладающим определенной автономией по правилам ст. 370 ГК РФ.

Что касается договора страхования, как уже отмечалось, он относится к самостоятельному виду гражданско-правовых договоров, и далеко не всегда его заключение подчинено цели обеспечения исполнения другого обязательства. В отдельных случаях страховое обязательство является гарантом обеспечения исполнения иных обязательств: гражданское законодательство содержит норму, обязывающую банки обеспечивать возврат вкладов граждан путем их обязательного страхования (ст. 840); ломбард обязан страховать в пользу поклажедателя за свой счет принятые на хранение вещи в полной сумме их оценки (ст. 919)[41].

Существует принципиальное различие между страховыми и рентными правоотношениями. По договору ренты получатель ренты передает другой стороне (плательщику ренты) в собственность имущество, а плательщик ренты обязуется в обмен на полученное имущество периодически выплачивать получателю ренты в виде определенной денежной суммы либо предоставления средств на его содержание в иной форме. В личном страховании часто страховую выплату производят в форме регулярных платежей (аннуитетов). Но если по договору ренты аннуитеты выплачиваются в обмен на переданное имущество, то в страховых правоотношениях – на страховую сумму. Также по договору личного страхования страховщик обязуется выплатить обусловленную договором сумму в случае наступления предусмотренного договором события, применительно к договору ренты нет подобных ограничений в части передачи имущества в собственность плательщика ренты.

Имеются и другие отличительные признаки страхового правоотношения. Наиболее характерной чертой страхования является образование обособленного имущественного фонда за счет децентрализованных источников – взносов страхователей[42]. Этот фонд находится в распоряжении самостоятельного юридического лица – страховой организации, которой выдана лицензия (разрешение) на право заниматься страховой деятельностью. Из этого фонда при наступлении страхового случая и производятся выплаты либо самому страхователю, либо иному указанному в законе или договоре лицу.

Наряду с общехарактерными свойствами любого правоотношения (субъективный состав, объект, содержание) особенности страхового правоотношения проявляются также и через элементы, присущие только страхованию, – «страховщик», «страхователь», «страховой интерес», «страховой случай», «страховой риск», «страховая премия», «страховая выплата», «страховой взнос» и другие. Определения основных страховых понятий содержатся в Законе «Об организации страхового дела в Российской Федерации» (например, определение страхового риска, страхового случая, страховой выплаты в ст. 9)[43].

Реализация страховых правоотношений основана на основополагающих принципах страхования, закрепленных в российском законодательстве: