Введение Из плена иллюзий

Отошедший от дел управляющий фондом вправе давать советы лишь относительно инвестиций, но не души. Однако большинство прихожан продолжают предпочитать облигации, и это побуждает меня вновь занять место на кафедре. Очевидно, они проспали последнюю проповедь – «Превзойти Уолл-стрит», в которой я пытался доказать раз и навсегда, что вложения в акции гораздо выгоднее вложений в облигации, депозитные сертификаты или счета денежного рынка[11]. Как иначе объяснить факт, что 90 % инвестиционных ресурсов страны до сих пор приходится на эти низкодоходные активы?

На протяжении 1980-х гг., когда доходность акций за всю новейшую историю уступала лишь 1950-м (которые были чуть более благоприятными), доля активов домохозяйств, инвестированных в акции, уменьшалась! В действительности, эта доля снижается непрерывно: приблизительно с 40 % в 1960-х до 25 % в 1980 г. и 17 % в 1990-м. В тот период, когда средний индекс Доу – Джонса и другие индексы акций выросли вчетверо, масса инвесторов продавали акции. Даже средства, вложенные во взаимные фонды, работающие с акциями, сократились примерно с 70 % в 1980 г. до 43 % в 1990-м.

Я не могу пройти мимо такой угрозы для будущего благосостояния граждан и нации. Позвольте начать с того, на чем я остановился в прошлый раз, а именно: если вы хотите иметь завтра больше денег, чем сегодня, вам обязательно надо вложить часть активов в акции. Не исключено, конечно, что мы войдем в полосу «медвежьего» рынка и последующие два-три года или даже пять лет вы будете жалеть о том дне, когда узнали об акциях. ХХ век изобиловал падениями рынка, не говоря уже об экономических кризисах. Но, несмотря на это, результат не подлежит сомнению: рано или поздно стоимость портфеля акций или взаимных фондов, работающих с акциями, окажется намного выше стоимости портфеля облигаций, депозитных сертификатов или счетов денежного рынка. Я повторяю это еще раз.

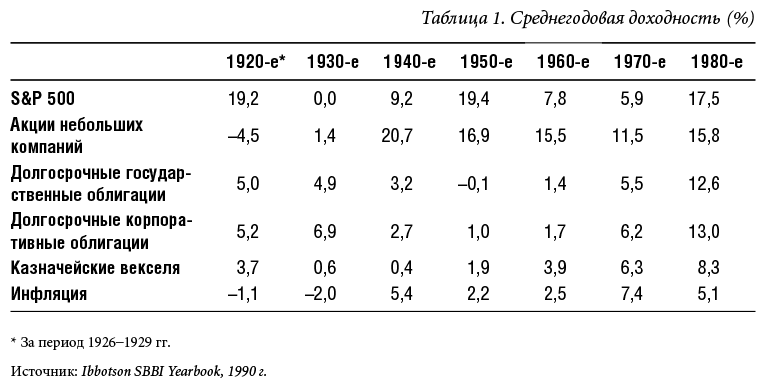

Наиболее убедительное доказательство, которое я обнаружил со времени последнего обсуждения этой темы, содержится в ежегоднике Ibbotson SBBI Yearbook за 1990 г. в главе 1 на с. 16 под заголовком «Среднегодовая доходность по десятилетиям с 1926 по 1989 г.». Это сводка величин годового дохода инвесторов от вложения денег в акции индекса S&P 500, акции небольших компаний, долгосрочные государственные облигации, долгосрочные корпоративные облигации и краткосрочные казначейские векселя. Результаты приведены в табл. 1.

Инвестиционный гений мог бы вложить все свои деньги в акции индекса S&P 500 в 1920-х гг., в 1929 г. переключиться на долгосрочные корпоративные облигации и держать их в течение 1930-х, уйти в акции небольших компаний в 1940-х, снова купить S&P 500 в 1950-х, инвестировать в небольшие компании в 1960-х и 1970-х гг. и вернуться к S&P 500 в 1980-х. Все, кто последовал бы такой стратегии, были бы сейчас миллиардерами и жили на побережье Франции. Я бы и сам порекомендовал такой способ действий, если бы предвидел будущее. Задним числом все кажется очевидным.

Но поскольку мне ни разу не попадался миллиардер, наживший состояние именно таким способом, я вынужден допустить, что провидцев ничтожно мало по сравнению с обычными людьми. Большинство из нас не могут предсказать, когда в следующий раз доходность облигаций окажется выше доходности акций. Но тот факт, что это случилось единожды за семь десятилетий, а именно в 1930-х гг. (1970-е можно считать паритетом), дает преимущество убежденному стороннику акций. Неизменно инвестируя в акции, мы с вероятностью 6 к 1 добьемся большего, чем те, кто вкладывает в облигации.

Более того, выигрыш держателей облигаций в редкое десятилетие, когда их доходность превышает доходность акций, не идет в сравнение с огромным ростом стоимости акций в периоды, подобные 1940-м и 1960 гг. За все 64 года, представленные в таблице, инвестиция в $100 000 в долгосрочные корпоративные облигации обернулась бы в итоге $1,6 млн, тогда как вложение той же суммы в акции индекса S&P 500 принесло бы $25 млн. Отсюда вытекает 2-й принцип Питера.

Господа, предпочитающие облигации, не подозревают, чтó они теряют.

Однако мы по-прежнему остаемся нацией держателей облигаций. Миллионы людей упорно предпочитают получать процент, который в лучшем случае слегка перекрывает инфляцию, хотя могли бы из года в год наращивать свои активы на 5–6 % в реальном выражении, выше уровня инфляции. Покупайте акции! Даже если вы вынесете из настоящей книги только это, значит, я не напрасно писал ее.

Споры о том, что лучше для инвестиций – акции небольших или крупных компаний, либо о том, как выбрать лучший взаимный фонд, работающий с акциями (все это освещается в следующих главах), вторичны по отношению к главному выводу: независимо от методов, независимо от размера выбранных компаний – покупайте акции! Я, естественно, предполагаю, что вы разумно подойдете к выбору акций или фонда, а во время коррекций не станете их панически сбрасывать.

Второй причиной, побудившей меня взяться за книгу, было желание еще раз попробовать убедить инвесторов-непрофессионалов не бросать такое полезное занятие, как выбор акций. Я уже говорил, что непрофессионал, посвящающий некоторое время изучению компаний отрасли, с которой он хотя бы немного знаком, может превзойти 95 % высокооплачиваемых экспертов, управляющих взаимными фондами, и вдобавок получить от этого удовольствие.

Многие управляющие взаимными фондами считают это утверждение чепухой, а кто-то даже назвал это «миражами Линча». Тем не менее за два с половиной года, прошедших после ухода из Magellan, мое убеждение о преимуществе непрофессионала только окрепло. Для тех, кто не верит, я нашел еще одно доказательство. Оно приведено в главе 1 «Чудеса Св. Агнессы», где рассказывается, как группа семиклассников из приходской школы под Бостоном за два года установила рекорд доходности инвестиций, которому профессионалы Уолл-стрит могут только позавидовать.

Между тем многие годы подряд на превосходство в состязании с коллегами-профессионалами претендует еще бóльшая когорта инвесторов-непрофессионалов. Эти преуспевающие инвесторы входят в сотни инвестиционных клубов, которые поддерживаются Национальной ассоциацией инвесторов. Их годовая доходность столь же завидна, как и доходность портфеля семиклассников из школы Св. Агнессы.

Обе группы непрофессионалов имеют одну общую черту: их способы отбора акций гораздо проще и, как правило, успешнее, чем затейливые методы, применяемые высокооплачиваемыми управляющими фондами. На каком бы методе отбора акций вы ни остановились, конечный результат будет зависеть от способности не обращать внимания на негативные новости в течение срока, достаточно долгого для того, чтобы инвестиция принесла плоды. Судьбу инвестировавшего в акции определяет не логика, а выдержка. Робкий инвестор, каким бы умным он ни был, всегда склонен панически сбрасывать акции на фоне апокалиптических прогнозов.

Каждый год на выходные в январе еженедельник Barron's приглашает группу инвестиционных оракулов для участия в дискуссии, стенограмма которой затем публикуется на его страницах. Большинство акций, которые мы рекомендовали к покупке, действительно выросли. Но если бы читатель прислушивался к нашему мнению относительно направления движения рынка и состояния экономики, он предпочел бы не связываться с акциями на протяжении последних семи лет. Глава 2 знакомит с «подводными камнями» этих «тревожных выходных» и учит не придавать им значения.

В главе 3 «Экскурсия по взаимным фондам» сделана попытка выработать стратегию инвестирования во взаимные фонды. И хотя в душе я остаюсь сторонником самостоятельного выбора акций, мой уход с поста управляющего фондом дает возможность обсудить тему, которую я не хотел затрагивать, находясь на этой должности. Пока человек работает, почти все его высказывания можно либо объяснить корыстными мотивами, либо истолковать как скрытую рекламу. Надеюсь, что сейчас таких обвинений не последует.

Не так давно я помог одной некоммерческой организации в Новой Англии (не буду указывать ее названия, поскольку оно не имеет отношения к делу) разработать новую стратегию портфельного инвестирования. Сначала следует решить, сколько средств вложить в акции и сколько – в облигации, а затем – каким образом инвестировать каждую часть. Точно такие же вопросы встают перед главой любого домохозяйства, поэтому я подробно остановился на решении этой задачи.

Главы 4, 5 и 6 представляют собой ретроспективу моего руководства фондом Magellan на протяжении 13 лет и 9 крупнейших коррекций. Это дает мне возможность четко вычленить факторы, способствовавшие успешным инвестициям. Признаться, некоторые выводы удивили меня самого.

В этой части книги я старался сосредоточиться на методологических вопросах и не слишком увлекаться воспоминаниями. Надеюсь, что из побед, которые я иногда одерживал, и множества ошибок, которые совершал, можно извлечь кое-какие уроки.

В главах с 7 по 20, занимающих более половины книги, описывается процесс выбора акций, рекомендованных мной читателям еженедельника Barron's в январе 1992 г. Если до этого я апеллирую к теоретической стороне инвестирования, то здесь рассматривается реальная практика выбора 21 акции. На основе сделанных мною заметок я попытаюсь как можно тщательнее проанализировать свои подходы к выбору акций. Они включают как приемы определения перспективных акций, так и методы их изучения.

Акции, использованные для иллюстрации метода Линча, представляют компании многих категорий и отраслей (банки и ссудо-сберегательные ассоциации, цикличные компании, торговые, предприятия коммунального хозяйства), в которые люди обычно вкладывают средства. Изложение построено таким образом, что в каждой главе рассматривается какой-то один тип компаний. В главе 21 «Полугодовая ревизия портфеля» описан процесс регулярного пересмотра данных по каждой компании портфеля.

Я не предлагаю магических формул. Не существует такого колокольчика, который бы звонил при покупке правильной акции. Даже если вы очень много знаете о компании, никогда нельзя быть уверенным, что инвестиция будет удачной. Однако знание факторов, которые влияют на финансовые результаты банка, автозавода или предприятия розничной торговли, может повысить ваши шансы. Многие из таких факторов рассмотрены в этой книге.

В тексте встречается немало «принципов Питера», подобных тем двум, которые вам уже пришлось проглотить. Бóльшую часть этих истин я вынес из собственного опыта, и такое обучение всегда дорого стоит. Так что здесь вы получаете их со скидкой.

(Стоимость акций 21 компании, описанных во второй части книги, постоянно колебалась на протяжении моего исследования. Например, акции Pier 1 продавались по $7,50, когда я начал к ним присматриваться, и за $8, когда я наконец порекомендовал их в Barron's. Именно поэтому в одном месте фигурирует цена Pier 1, равная $7,50, в другом – $8. Иногда в тексте могут попадаться подобные несоответствия.)