Глава I. Цифровая трансформация – это не про цифру

Расстановка декораций

Занятный был конец недели! С интервалом в несколько часов два пресс-релиза принесли новости о «тектонических сдвигах» в глобальной индустрии розничной торговли. В пятницу, 16 июня 2017 года, гигант электронной коммерции Amazon.com объявил о том, что он врывается в мир традиционной торговли приобретением сети Whole Foods Market. В тот же день Walmart, бесспорный лидер традиционной розничной торговли, заявил о покупке Bonobos.com, популярного онлайн-магазина модной одежды. Хотя сделки были очень разными по размеру ($ 13,8 миллиарда за Whole Foods и $ 310 миллионов за Bonobos), они были в одной лиге с точки зрения возможного стратегического воздействия на отрасль.

Подобные «землетрясения» происходили летом 2017-го и в других местах. В России Сбербанк покупал цифровые платформы для здравоохранения и электронной коммерции, в результате в стране появился первый официальный «единорог», стартап-компания стоимостью в $ 1 миллиард. В Китае Ali Baba (явно примеривающаяся к титулу самой дорогой цифровой компании в мире) объявила о стратегии расширения за счет традиционной розничной торговли. Граница, казалось бы прочно установленная между мирами «цифровых» и «нецифровых» предприятий, почти исчезла.

Конечно, эти потрясения произошли не вдруг. Крупные компании из традиционных отраслей все чаще «оцифровывались», покупая молодые инновационные предприятия. СМИ отмечали возрождение корпоративных венчурных фондов[6]. Десятилетиями этот инструмент использовался исключительно высокотехнологичными компаниями, вроде Xerox или IBM. Сегодня венчурное направление есть почти у каждой крупной компании в мире, независимо от индустрии. От аэрокосмической отрасли до банкинга, от розничной торговли до горнодобывающей промышленности – всё чаще корпорации вкладывают прибыль в финансирование бизнес-стартапов. При этом примерно половина денег выходит за пределы «родной» отрасли.

Однако до какого-то момента потоки инвестиций выглядели несколько односторонними: старый мир постепенно поглощал новый. Как хвастался величайший футболист всех времен Пеле: «Вы забьете столько, сколько сможете, а мы – сколько захотим». Считалось, что традиционная корпорация всегда сможет купить столько цифрового бизнеса, сколько захочет. Сделка Amazon – Whole Foods изменила игру. Цифровая сторона убедительно показала, что у нее тоже «есть кое-что в потертом кошельке»[7]. Встал большой вопрос: что произойдет, если по проторенному пути пойдут другие гиганты: Google, eBay или Ali Baba? Возможно, вопрос нужно начинать не с «если», а с «когда»?

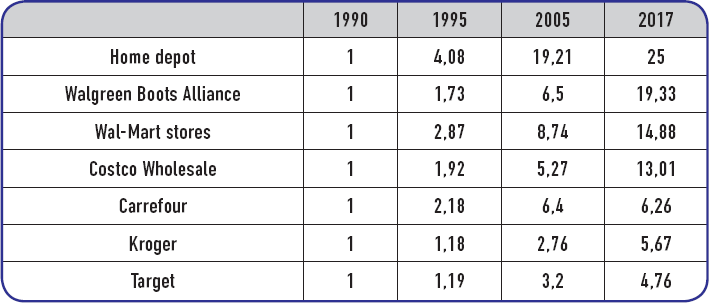

Что изменится, когда цифровые лидеры вторгнутся в более традиционные сферы бизнеса? Прежде всего, они принесут совершенно новую скорость развития. Вот как рос объем продаж некоторых ведущих традиционных розничных брендов с 1990 года:

ДИНАМИКА ПРОДАЖ[8]

Вполне впечатляющая динамика. Некоторые компании выросли в двадцать раз за 27 лет. Однако Amazon.com увеличил продажи в 19,4 раза всего за 12 лет, с 2005-го по 2017 год. Home Depot, лидеру традиционной розницы по скорости роста, потребовалось для этого 25 лет. То есть лидеры цифровой экономики как минимум вдвое быстрее лучших традиционных компаний.

Эта скорость имеет важные последствия. Сравним рыночную капитализацию двадцати крупнейших розничных сетей в мире в 2017 и 2005 годах, согласно версии Forbes. Как видим, многие позиции несопоставимы: в 2005-м этих компаний просто не было или они были слишком малы, это относится ровно к половине списка.

РЫНОЧНАЯ КАПИТАЛИЗАЦИЯ

Мир бизнеса невероятно изменился за последние десять лет. Подобные диаграммы можно нарисовать практически для каждой отрасли. Высшие лиги игроков оказались полностью перетасованы. Степень разрушения выглядит так, как если бы в шахматы стали играть по правилам покера.

В мире розничной торговли был один игрок, рыночная капитализация которого оставалась почти неизменной в течение 12 лет. Walmart стоил $ 219 миллиардов, когда Forbes собирал данные для своего рейтинга за 2005 год и $ 221 миллиард в 2017-м, хотя объем продаж за это время почти удвоился.

Иногда стабильность в бурные времена является большим достижением. Но не в случае рыночной капитализации, не растущей больше десяти лет. Компания, которая однозначно доминировала в отрасли в 2005 году, сегодня занимает лишь третье место в рейтинге. Цифровой конкурент, с объемом продаж примерно вдвое меньше, чем Walmart, в глазах инвесторов стоит в два раза дороже.

Последний раз Walmart публиковал объем своих онлайн-продаж в четвертом квартале своего корпоративного 2014 года (который на год опережает календарный год; цифры были озвучены на конференции с инвесторами в феврале 2014 г.), компания ожидала, что ее оборот электронной коммерции достигнет $ 13 миллиардов во всем мире[9].

Продажи Amazon в этом году составили чуть меньше $ 70 миллиардов (больше, чем у следующих девяти американских компаний электронной коммерции, вместе взятых)[10]. С тех пор Walmart объявлял только цифры роста глобальной электронной коммерции, которые составляли 22 % в 2014-м, 12 % – в 2015-м и 15,5 % – в 2016 году[11]. Исходя из этого оборот в 2016-м можно оценить примерно в $ 20 миллиардов, то есть – около 4,4 % от общего оборота в $ 478 миллиардов[12]. Не слишком впечатляет, средняя цифра по рознице в США – 10 %. Темпы роста Amazon в те же годы составили 20, 20 и 27 %, т. е. отставание Walmart в онлайн-продажах постоянно нарастало.

Walmart необходимо было срочно что-то менять. Летом 2016 года он приобрел Jet.com – крупный розничный цифровой стартап – с тем, чтобы обеспечить себе взрывной рост электронной коммерции и лидерство в цифровых технологиях. Сделка стала суперновостью, отчасти – из-за цены: компанию с оборотом в $ 1 миллиард в год приобрели за $ 3,3 миллиарда. Walmart явно играл по правилам «новой экономики».

Почему Walmart выложил столь большую сумму (относительно приобретаемого денежного потока)? Нельзя ли было купить более эффективных цифровых игроков? Или инвестировать во внутреннее развитие? Именно это компания и делала с начала 2000-х годов, с момента, когда стало ясно, что онлайн-торговля рано или поздно станет серьезным вызовом для традиционных супермаркетов. Вот список цифровых бизнесов, которые он приобрел в 2010-х годах до сделки с Jet.com: Vudu (онлайн-контент, 2010), Kosmix (преобразованный в Walmart Labs, 2011), Grabble (интеграция касс и мобильных устройств, 2011), Small Society (создание мобильных приложений, 2012), Inkiru (предиктивная аналитика, 2013), Reclip.It (мобильное приложение для купонов, 2013), Yumprint (приложение, превращающее рецепты в списки для шопинга, 2014), Adchemy (управление рекламными кампаниями, 2014), Stylr (мобильное приложение, 2014), Luvocracy (платформа рекомендаций продуктов, 2014)[13]. Параллельно он активно развивал внутренними силами сайт Walmart.com. Однако ничто из этих действий не меняло траекторию растущего отставания от Amazon, в доле рынка электронной коммерции. Проблема была глубоко внутри Walmart: для того, чтобы успешно конкурировать онлайн с Amazon, он должен был вступить в конкуренцию прежде всего с собственными физическими магазинами. К этому компания долгое время была совершенно не готова.

Что изменило приобретение Jet.com? Какими оказались краткосрочные результаты сделки, скажем – первых 18 месяцев? Удалось ли добиться видимых успехов? В первом квартале корпоративного 2018 года онлайн-продажи Walmart выросли на 33 % в годовом выражении, что было явным признаком ускорения.

Можно было говорить о заметном прогрессе, но не о прорыве. Возможно, дело в чрезмерных ожиданиях, вполне понятных, когда в сделке уплачено $ 3,3 миллиарда за $ 1 миллиард оборота. Оптимисты говорили, что год – минимальный период создания прочной основы для быстрого роста. Пессимисты указывали на то, что компания закладывает фундамент цифровизации уже 15 лет, всё больше отставая от Amazon.com в электронных продажах. Вроде бы время совершить прорыв.

Существенный рост пришел в календарном 2018 году, когда продажи в электронной коммерции выросли на 40 %[14]. По итогам года доля Walmart на американском онлайн-рынке почти удвоилась – до 4 %[15]. Однако доля Amazon в этом же году составляла 48 %, очевидно, что для того, чтобы серьезно сократить разрыв, Walmart нужны будут сверхусилия. Вдобавок выяснилось, что рывок в доле рынка пришел за счет значительных финансовых потерь – убыток от онлайн-подразделения оценивался летом 2019 года в миллиард долларов[16]. Как мы увидим дальше, само по себе это – нормальное явление в мире цифровой экономики. Финансово Walmart может позволить себе такие убытки, однако они однозначно потребовали от него существенного изменения менталитета.

Меняться действительно необходимо, ведь кардинально меняется сама рыночная игра. Реализуя давнюю мечту, Amazon зримо вошла в «физический» мир. Когда Джеффу Безосу, основателю Amazon, в 2012 году задали вопрос о выходе на рынок традиционной розницы, он ответил: «Мы были бы рады, но только если у нас будет действительно оригинальная идея»[17]. С сетью Whole Foods он, вероятно, нашел эту идею. Компания стала символом нового стиля управления в розничной торговле в 2000-х годах, и культурная интеграция с Amazon не вылилась для обеих сторон сделки в серьезную проблему. Принципиальный вопрос состоял в том, найдет ли руководство Amazon стимулы для развития физической сети Whole Foods, продажи в которой начали падать? Некоторые аналитики утверждают, что у компании есть шансы стать лидером физической розницы к концу 2020-х годов[18].

Таким образом в 2017 году начался встречный бой розничных гигантов. И Walmart, и Amazon вышли из зоны комфорта и столкнулись с вызовами «параллельного» мира, которые прежде лишь осторожно изучали. В первый день официального владения Whole Foods компания Amazon снизила цены в среднем на 43 %. Чего-то подобного надо было ждать. Девиз цифровых лидеров, которые стремятся бросить вызов столетней науке управления: «Сделать лучше и дешевле». Довольно часто им удается выполнить обещанное.

ЕЖЕГОДНЫЙ РОСТ ПРОДАЖ В СОПОСТАВИМЫХ МАГАЗИНАХ WHOLE FOODS

Walmart был атакован на своем поле. При этом на цифровом фронте дела у него идут не так успешно, как хотелось бы. Ошибки управления? Вряд ли – руководство компании делает столько, сколько может, и даже больше. Но они ведут тяжелую битву, которую с начала цифровой трансформации, пожалуй, еще никто не выигрывал.

Лето 2017 года обнажило ключевую истину относительно природы цифровой трансформации: речь не о технологиях, а обо всей деятельности компании. Технология – лишь средство реализации новых способов ведения бизнеса. Это прекрасно понимали компании, которые с самого начала своего существования сделали ставку на новую экономику, «цифровые от рождения». Теперь это понимание все чаще становится достоянием крупных традиционных корпораций. Однако понимать и действовать – разные вещи.

Как должен действовать Walmart, чтобы победить в борьбе за лидерство? Какими будут вызовы, риски и скрытые ловушки? Этот вопрос имеет принципиальное значение для каждой крупной традиционной корпорации в мире. В остальных главах книги мы дадим на него подробный ответ, рассказывая о том, как большой традиционный бизнес может превратиться в лидера эпохи цифровых технологий.

Входит «единорог», входит «носорог»…

…Жил-был счастливый Носорог, то есть – корпорация. Эффективная и успешная, с длинной историей. Примерно в середине XX века он нашел свое «пастбище» – нишу на рынке, созданную огромными инвестициями, это позволило ему процветать и вести стабильную, относительно расслабленную жизнь. Он не жалел усилий, чтобы защитить это пастбище от конкурентов. Собственно, против существования других «носорогов» он не возражал – при условии, что те кормятся в другом месте: не слишком близко, не слишком далеко. Это был своего рода клуб: «носороги» конкурировали с изяществом и уважением друг к другу, соблюдали определенные правила и были рады время от времени увидеться. Затем наступил день, когда…

Входит «единорог»

В 2013 году Айлин Ли, соучредитель Cowboy Venture Fund, искала метафору для особого класса компаний, «публичных или частных компаний, разработчиков программного обеспечения, основанных после 2003 года и с капитализацией более чем в $ 1 миллиард». Она знала, что такие компании – зверь редкий, и решила назвать их «единорогами»[19], тем самым создав одну из самых влиятельных бизнес-концепций 2010-х годов.

Айлин Ли вспоминала, что выбор слова был почти случайным, но метафора оказалась действительно глубокой. Как и их прототипы в средневековых романах, цифровые «единороги» окутаны тайной, и никто точно не знает, реальные они или вымышленные. Дикие и свирепые, они не терпят конкурентов в непосредственной близости. И даже, кажется, следуют странной манере покоряться девственницам. Именно так они вошли в отрасли с хорошо зарекомендовавшими себя игроками и правилами игры и перетасовывали их во что-то существенно новое.

Что такое цифровые «единороги» конца 2010 года? Как и во многих подобных метафорах, реальность ускользает от формальной классификации и описания. Исходное определение Айлин Ли говорит о «разработчиках программного обеспечения», но лишь около 25 % фигурантов ее списка фактически разрабатывают софт для продаж. Другие предоставляли клиентам услуги в самых разных секторах рынка: Uber – в транспорте, Lending Club – в личных финансах, AirBnB – в гостиничной индустрии… Все они интенсивно использовали программное обеспечение – так же, впрочем, как и General Electric или Citi Group. В то же время в мире есть быстрорастущие компании, которые вряд ли можно квалифицировать как цифровые[20]. Как же нам определить «единорога»?

Можно сказать, что определение относится только к стартапам. Но что такое стартап? Любой бизнес в мире в какой-то момент «стартовал». Etihad Airlines совершила свой первый полет в том же 2003 году, когда в интернет вышел прототип Facebook. Однако банальная бизнес-интуиция поместит их в разные классы компаний.

У «единорогов» есть три отличительные черты, и все имеют важное значение:

• они открывают новый способ создания ценности для клиентов, при этом глубоко переосмысливают всю бизнес-модель, а не только продукт, удерживая в фокусе своей деятельности уникальный опыт пользователей;

• они мало инвестируют в материальные активы, по возможности используя существующие ресурсы и инфраструктуру;

• они невероятно быстро растут в доле рынка.

Такая комбинация создает очень своеобразный операционный контекст: бизнес «единорога» достаточно легко придумать (поскольку мы все – потребители, и знаем много областей, где не получаем достаточной ценности). А значит, налицо низкие барьеры и огромный стимул для начала бизнеса. На первый взгляд, это может создать впечатление быстрого, легкого и даже незаслуженного успеха.

Копнув глубже, мы увидим, что описанная комбинация обеспечивает беспрецедентно напряженную конкуренцию, выживших в которой довольно мало. В своей статье Айлин Ли подсчитала, что лишь 0,07 % (то есть один из 1500) компаний пройдут путь от первого раунда венчурных инвестиций до статуса «единорога». Как мы увидим позже, столь высокий уровень конкуренции необходим – сверхбыстрая работа беспрецедентно жесткого дарвиновского естественного отбора наиболее удачных бизнес-моделей. На самом деле успех «единорогов» определяет не идея, а качество ее исполнения.

Как цифровые стартапы выглядят в сравнении с другими отраслями по выживаемости?

КОЭФФИЦИЕНТ ВЫЖИВАЕМОСТИ СТАРТАПОВ ЗА 5 ЛЕТ ПО ИНДУСТРИЯМ

Как правило, чем больше активов имеется при создании бизнеса, тем выше шансы на выживание[21].

После четырех лет работы более 40 % нецифровых стартапов будут живы и здоровы. Сравните уровень выживаемости стартапов с венчурным финансированием – тех, кто делает попытку стать «единорогами»: только 28 % из них придут к третьему раунду финансирования (примерно за те же четыре года существования).

1098 ПОСЕВНЫХ ТЕХКОМПАНИЙ В США

Дарвиновская борьба видов за выживание полностью применима к миру цифровых стартапов[22].

Итак, как же распознать потенциального «единорога», когда вы его видите (или хотите создать)? Вот простой контрольный список.

• Существует ли совершенно новый взгляд на создание ценности для клиентов? Что-то, чего раньше не пробовали, но что создает очевидный «вау-эффект»? Например, останавливаться на отдыхе в уютной квартире, а не в стерильном гостиничном номере? Или пользоваться услугами дружелюбного водителя в новом дорогом автомобиле, а не циничного и усталого таксиста? Или занять деньги у сострадательного человека, а не в высокомерном банке? Или даже идея, которая была опробована и провалилась на рынке, как, например, SixDegrees.com – первая социальная сеть, запущенная в 1997-м и закрытая в 2001 году без малейшей надежды на что-то, похожее на прибыль.

• Производит ли компания впечатление того, что ее создали практически в одночасье в гараже – и ничто «материальное» не просматривается за ее операционной моделью? В большинстве случаев такое представление ошибочно: в большинстве случаев техническая часть более надежна и сложна, чем можно себе представить, но в фокусе управления находятся именно клиентские интерфейсы, а не бэк-энд и логистика.

• Есть ли захватывающая скорость роста, скажем, на уровне двузначных процентов в неделю, поддерживаемая в течение определенного периода? В математике такие траектории называют экспоненциальными. Начав всего лишь с нескольких пользователей, к концу первого года работы вы приобрели два миллиона, 20 миллионов – к концу второго года и 200 миллионов в течение еще 365 дней. Очень важно, чтобы большая часть роста была органической, а не «купленной» – то есть происходила за счет людей, естественным путем узнавших об услугах: на уровне сплетен и «сарафанного радио».

ДОЛГОСРОЧНЫЙ РОСТ AMAZON

Выручка и чистая прибыль Amazon с 1997 по 2015 [в миллиардах долларов)

РОСТ ДОХОДОВ И БАЗЫ ПОЛЬЗОВАТЕЛЕЙ DROPBOX

ПОЛЬЗОВАТЕЛИ FACEBOOK В МИЛЛИОНАХ

Рост этого типа в математике называется экспоненциальным[23], [24], [25].

Существует ли реальный потенциал масштабировать бизнес на большие рынки? Есть ли место для хайпа, который подстегнет популярность?

Когда мы говорим о «единорогах», то фактически подразумеваем любую компанию в мире, которая соответствует описанию, будь она частная или публичная, совсем новая или относительно зрелая. Мы бы даже включили в эту категорию такую компанию, как Apple (основанную в конце 1970-х годов), поскольку она всё еще способна продемонстрировать три качества, присущие «единорогам».

В наш список характеристик, определяющих «единорогов», не входит технология. Менеджеры и журналисты используют термины «единороги» и «высокотехнологичные компании» почти как синонимы. Но это большая ошибка. «Единороги» очень редко изобретают что-то, кроме умного способа создания ценности клиента. Достигнув зрелости, они могут вливать доллары в НИОКР, но для того, чтобы начать, им совершенно не нужно какое-то «изобретение». Если начать анализировать причины успеха «единорога», то гораздо чаще обнаружатся бизнес-ценности «старой школы»: воля, трудолюбие и мотивация всех участников проекта, а вовсе не истории внезапного озарения после долгих ночей глубоких исследований и сложных экспериментов.