Часть I Базовые знания

1. Основные понятия

Опционы – это финансовые контракты, аналогичные страховым контрактам. Премии опционов определяются с помощью стандартных математических моделей. Как и в любом контракте, здесь оговариваются сумма сделки, цена исполнения, срок исполнения, права и обязательства сторон. Но есть и некоторая специфика.

1. Ключевые термины

Большинство из нас привыкло к информации о курсах акций, валют, облигаций и других активов. Часто у нас возникают предположения по поводу того, вырастет или упадет цена определенного актива. Допустим, вы производите украшения из золота и через месяц вам следует закупить очередную партию металла. Поскольку вы ожидаете рост цены золота, вы покупаете страховку, гарантирующую компенсацию потерь, если, например, 10 ноября цена золота будет превышать 600 долл. за унцию. На языке финансового рынка подобная страховка называется опционом.

Очевидно, что чем ближе цена золота к уровню, с которого начинается выплата страховки, тем дороже страховка, т. к. вероятнее выплата по ней. Другими словами, цена страховки зависит от цены золота. Поскольку опцион является финансовым инструментом, цена которого зависит от цены некоего другого актива (в нашем примере – золота), опционы также называются производными финансовыми инструментами (derivative instruments). Вы можете обладать опционом на акции, облигации, нефть и даже погоду. Продукт, от которого зависит стоимость данного опциона, называется базовым активом.

С юридической точки зрения опционная сделка является официально оформленным контрактом. Опционный контракт, по сути, мало чем отличается от любого другого. Он оговаривает цену, действует на протяжении некоторого оговоренного в контракте периода времени, по истечении которого прекращает свое действие. Цена, уплаченная покупателем опциона или полученная продавцом опциона, называется премией (premium – так же, как в страховании) или ценой опциона.

Итак, «время жизни» опциона ограничено: оно заканчивается в дату истечения (expiration date), определенную в контракте. В этот день по условиям опционного контракта покупатель получает право совершить сделку с базовым активом (купить или продать). Продавец принимает на себя обязательство удовлетворить право покупателя. Цена, по которой может быть совершена сделка по желанию покупателя по истечении срока опциона, называется ценой исполнения (strike).

При наступлении даты истечения покупатель может не воспользоваться опционом, и тогда опцион истекает (expire). Если же покупатель воспользуется правами, данными ему опционным контрактом, то он его исполнит (exercise).

2. Определения опционов колл и пут. Специфика опционов колл

Опционы делятся на две группы: опционы на покупку (колл) и опционы на продажу (пут). Если вы покупатель опциона, то:

Колл (call) – право (но не обязательство) купить базовый актив в заранее определенное время по заранее определенной цене.

Пут (put) – право (но не обязательство) продать базовый актив в заранее определенное время по заранее определенной цене.

Предположим, акции Apple торгуются по цене 120 долл. за акцию, а у вас на руках купленный когда-то Apple $100 колл. По опционному контракту вы имеете право купить акцию за 100 долл. в день истечения опциона (исполнив опцион). Таким образом, исполнив опцион, вы купите акцию за 100 долл. и, немедленно продав ее за 120 долл. на рынке, получите 20 долл. прибыли.

Если сегодня день истечения, какие действия вы должны предпринять, чтобы исполнить опцион? Вы позвоните продавцу опциона и потребуете его исполнения, и он продаст вам акцию за 100 долл. При исполнении опцион прекращает свое действие (аналогия со страховкой – контракт выплачен и прекращен).

Если в приведенном примере вы заплатили за опцион премию 8 долл., то ваша чистая прибыль составит:

120 долл. (текущая цена акции) − 100 долл. (цена исполнения) − 8 долл. = 12 долл.

Теперь предположим, что в день истечения акции Apple торгуются по 90 долл. за акцию. В этом случае, если вы исполните свой опцион и купите акции по 100 долл., вы сможете продать их на рынке только по 90 долл. Таким образом, вы потеряете 10 долл. Поскольку опцион является правом, а не обязательством, зачем вам торговать себе в убыток?

Вот почему ни вы, ни другие покупатели опциона не станут исполнять опцион, если цена акции (или другого базового актива) ниже, чем цена исполнения опциона (цена, по которой вы можете купить акции по опционному контракту). В таких ситуациях опционы истекают неисполненными (expire), и покупатель теряет деньги, вложенные в премии за опцион.

3. Преимущества опционов перед инвестициями в базовые активы

Если цена опциона составляет 10 долл., то на 100 долл. вы можете купить либо 1 акцию (за 100 долл.), либо 10 опционов с ценой исполнения 100 (10 долл. × 10). В случае если цена акции резко вырастет, опционная позиция[2] принесет доход во много раз больший, чем одна акция. Например, при росте рынка на 20 долл. доход по одной акции составит 20 долл., а прибыль от опциона = доход – премия = 10 долл. (20–10). На десяти опционах прибыль равна 100 долл. [10 × (20–10)].

Такая высокая прибыль по отношению к вложениям является одним из основных преимуществ опционов – они обеспечивают значительное финансовое плечо (leverage[3]), иначе говоря, приносят больший доход при том же размере инвестиций.

Однако это дополнительное преимущество не дается бесплатно. Поскольку срок действия опциона ограничен, то, если цена акции не вырастет резко, вы потеряете свои инвестиции полностью, т. к. ваш опцион прекратит свое действие с наступлением даты истечения. При этом акция будет по-прежнему обладать определенной стоимостью. При равных инвестициях на опционах можно заработать больше, чем на базовых активах, но инвестиции в них, сохраняют стоимость хуже (быстро обесцениваются).

Другие преимущества опционов, такие, как ограниченность риска (при покупке) и гибкость построения инвестиционных стратегий, будут рассмотрены подробно в следующих главах.

4. Назначение опционов пут

Обычно считается, что разобраться с опционами пут (put) сложнее, чем с опционами колл (call). Опцион пут покупается, когда ожидается падение рынка. Представьте, что вы приобрели право продать ваши акции Facebook по 80 долл. На дату истечения опциона эти акции торгуются по 60 долл. за акцию. Поскольку вы можете купить акцию по цене ниже 80 долл., вы сделаете это. Одновременно вы исполните свой опцион и продадите акцию, которую вы только что купили за 60 долл., продавцу опциона по 80 долл.

Вы никогда не исполните этот опцион (не продадите акцию по 80 долл.), если цена акции на рынке выше 80 долл., потому что вам придется откупать ее по более высокой цене, теряя, таким образом, деньги. Поскольку покупатель опционов не имеет никаких обязательств, он не будет делать что-либо, что противоречит его интересам. Если на дату истечения он решит не исполнять опцион (и не продаст акции GM), опцион истечет, не будучи исполненным.

Обобщим случаи, когда покупаются опционы:

Вы купите опцион колл, когда ожидаете, что рынок пойдет вверх.

Вы купите опцион пут, когда ожидаете, что рынок пойдет вниз.

5. Продажа опционов

Вначале понять интерес продавца опционов непросто, ведь, получая относительно небольшое вознаграждение (премию), он несет почти неограниченный риск! Чтобы упростить эту задачу, представим позицию, противоположную покупке:

Вы продадите опцион колл, когда ожидаете, что рынок пойдет вниз.

Вы продадите опцион пут, когда ожидаете, что рынок пойдет вверх.

Например, если вы ожидаете, что цена акций ХYZ упадет («медвежий» прогноз, игра на понижение), у вас нет необходимости обладать правом на покупку акций (опцион колл), поэтому вы продадите его.

Аналогично, если вы ожидаете подъем рынка («бычий» прогноз, игра на повышение), у вас не будет необходимости обладать правом на продажу акций (опцион пут). Поэтому вы продадите его.

Принципиальная разница между покупателями и продавцами опционов состоит в том, что продавцы опционов (те, кто выписывают опционы) обязаны делать то, что приказывают им покупатели опционов, в то время как покупатели вольны выбирать, исполнять опцион или нет!

Другими словами, продав покупателю опциона пут право продать вам акцию Facebook за 80 долл., вы не оставляете себе другого выхода, кроме как купить ее у покупателя опциона за 80 долл., даже если ее рыночная цена 60 долл.! И это несмотря на то, что вы теряете 20 долл.!

Конечно, если акция котируется выше 80 долл., покупатель не использует опцион. Опцион останется неисполненным, и ваша прибыль будет равна премии, полученной за его продажу.

Многие понятия будут повторяться в следующих главах. Поэтому не переживайте, если что-то не запоминается сразу. Позже все станет на свои места.

1) Какой опцион соответствует пари о том, что цена серебра вырастет?

2) Какой опцион соответствует пари о том, что цена серебра упадет?

3) Если вы готовы поспорить, что цена серебра не вырастет, что бы вы сделали с опционами?

4) Если вы готовы поспорить, что цена серебра не упадет, что бы вы сделали с опционами?

5) Если вы полагаете, что цена акции вырастет, какие опционы вы купили и/или продали?

6) Если вы полагаете, что цена акции упадет, какие опционы вы купили и/или продали?

7) Суммируя вопросы 1–6, какие действия вы предпримете с опционами, если полагаете, что цена акции:

а) вырастет;

б) не вырастет;

в) упадет;

г) не упадет?

8) Что произойдет, если у вас есть опцион колл на акции Goldman Sachs с ценой исполнения 200 долл., а акция продается по цене:

а) 220 долл.;

б) 80 долл.?

9) Что произойдет, если у вас есть опцион пут на акции Goldman Sachs с ценой исполнения 200 долл., а акция продается по цене:

а) 220 долл.;

б) 180 долл.?

10) Что должно произойти на рынке, чтобы вы смогли заработать, если вы купили опцион, который дает вам право:

а) купить акции Apple по 100 долл.;

б) продать акции Apple по 95 долл.?

11) У вас есть 100 долл. для инвестиций, а акции Apple торгуются сегодня по 100 долл. Сколько денег вы заработаете, если они вырастут в цене до 110 долл.:

а) если вы инвестируете 100 долл. и покупаете 1 акцию;

б) если вы инвестируете 100 долл. и покупаете 10 опционов колл с ценой исполнения 100 долл.? (Другими словами, вы платите 10 долл. за 1 опцион колл.)

Если на конец инвестиционного периода акция продается по 100 долл., сколько стоит ваша:

в) позиция в акциях;

г) опционная позиция?

Если на конец инвестиционного периода акция продается по 150 долл., сколько стоит ваша:

д) позиция в акциях;

е) опционная позиция?

Если на конец инвестиционного периода акция продается по 50 долл., сколько стоит ваша:

ж) позиция в акциях;

з) опционная позиция?

12) Какие выводы можно сделать, исходя из предыдущих упражнений, о преимуществах и недостатках использования опционов по сравнению с покупкой данного базового актива?

1) Если вы готовы поспорить, что цена серебра вырастет, вы можете купить опцион колл на серебро.

2) Если вы готовы поспорить, что цена серебра упадет, вы можете купить опцион пут на серебро.

3) Если вы готовы поспорить, что цена серебра не вырастет, вы можете продать опцион колл на серебро.

4) Если вы готовы поспорить, что цена серебра не упадет, вы можете продать опцион пут на серебро.

5) Если вы полагаете, что цена акции вырастет, покупайте опцион колл или продавайте опцион пут.

6) Если вы полагаете, что цена акции упадет, покупайте опцион пут или продавайте опцион колл.

7) Суммируя вопросы 1–6, если вы полагаете, что цена акции:

а) вырастет – вы покупаете опцион колл;

б) не вырастет – вы продаете опцион колл;

в) упадет – вы покупаете опцион пут;

г) не упадет – вы продаете опцион пут.

8) Если у вас есть опцион колл на акции Goldman Sachs с ценой исполнения 200 долл.; а акция продается по цене:

а) 220 долл., вы можете исполнить опцион и купить акцию за 200 долл., а затем продать ее на рынке за 220 долл. и получить прибыль 20 долл.;

б) 180 долл., вы не исполните опцион, потому что на рынке можно купить акцию по более выгодной цене.

9) Если у вас есть опцион пут на акции Goldman Sachs с ценой исполнения 200 долл., а акция продается по цене:

а) 220 долл., вы не исполните опцион, потому что, если вы продадите акцию за 200 долл., вам придется откупать ее на рынке по 220 долл.;

б) 180 долл., вы можете исполнить опцион и продать акцию за 200 долл., затем купить ее на рынке за 180 долл. и получить прибыль 20 долл.

10) а) Поскольку у вас есть право купить акцию Apple по цене 100 долл. (вы купили $100 колл), вы ожидаете, что акция будет котироваться по цене выше 100 долл.

б) Поскольку у вас есть право продать акцию Apple по цене 95 долл. (вы купили $95 пут), вы ожидаете, что акция будет котироваться по цене ниже 95 долл.

11) Если акция Apple вырастет в цене до 110 долл., а у вас есть:

а) 1 акция, вы заработаете 10 долл. (110 долл. − 100 долл.);

б) 10 опционов колл с ценой исполнения 100 долл., вы заработаете 0 долл.

(110 долл. − 100 долл.) × 10 − 100 долл. (премия за опционы).

Если акции Apple торгуются по 100 долл.:

в) 1 акция по-прежнему будет стоить 100 долл.;

г) вы потеряете 100 долл.: опцион истекает, и вы теряете деньги, потраченные на премию.

Если акции Apple торгуются по 150 долл.:

д) 1 акция стоит 150 долл., и ваша прибыль составляет 50 долл. (150 долл. − 100 долл.);

е) 10 опционов колл будут стоить 400 долл.

[(150 долл. − 100 долл.) × 10 − 100 долл.)].

Если на конец инвестиционного периода акция продается по 50 долл.:

ж) 1 акция будет стоить 50 долл., и ваш убыток составит 50 долл. (50 долл. − 100 долл.);

з) вы потеряете 100 долл.: опцион истекает, и вы теряете деньги, потраченные на премию.

12) Исходя из предыдущих упражнений, можно прийти к выводу, что опционы обеспечивают плечо – леверидж (возможность заработать больше при значительных колебаниях цен, чем на инвестициях в акции). Однако в случае, если значительных колебаний на рынке не происходит, опционы остаются неисполненными/истекают (и вы теряете все инвестированные средства), в то время как акции по-прежнему сохраняют свою стоимость.

Иначе говоря, при незначительных колебаниях цен акций (стабильном рынке) длинная[4] позиция в базовом активе предпочтительнее длинной опционной позиции. При значительных колебаниях цен акций, опционы предоставляют возможность заработать больше, чем базовая позиция.

Отсюда следует правило: если вы не ожидаете значительных колебаний рынка, вам не следует покупать опционы.

Дополнительная информация к главе 1 Термины, используемые в торговле

У трейдеров существует свой профессиональный язык. Некоторые термины являются общепринятыми и распространены повсеместно среди участников рынка. Другие являются специфическими и используются только для данного инструмента или рынка. Из этого следует, что каждый раз, когда вы звоните новому брокеру, вам следует убедиться, что термины, которые вы используете, приняты в отношении данного инструмента.

Например, когда вы торгуете валютными опционами, термины, используемые для одних и тех же комбинаций опционов, различны на биржевом и внебиржевом рынках! Более того, если внебиржевой трейдер валютных опционов начинает работать на внебиржевом рынке процентных опционов, он должен сверять термины для используемых им прежде комбинаций опционов. Даже торгуя только валютными опционами в разных странах, можно обнаружить различия в терминологии.

Ниже мы приведем список терминов, используемых в этой книге, которые относительно универсальны для всех рынков.

P/L, P&L (profit and loss statement) – отчет о прибылях и убытках, т. е. результат торговли.

Стратегия (strategy) – комбинация финансовых инструментов, которая должна обеспечить прибыль на основании определенного прогноза состояния рынка.

Точка окупаемости (breakeven) – уровень безубыточности; другими словами, уровень цены некоторого актива, при котором P/L опционной стратегии равен 0.

Форекс, FX (Foreign Exchange) – валютный рынок.

Длинная («бычья») позиция – ситуация, в которой вы купили некий товар или финансовый инструмент.

Короткая («медвежья») позиция – ситуация, в которой вы продали некий товар или финансовый инструмент.

Занимать длинную позицию – покупать что-то.

Занимать короткую позицию – продавать что-то.

Номинальная стоимость (номинал) – размер контракта.

Плечо (leverage, финансовое плечо) – использование заемных средств для приобретения актива. Например, пятикратное плечо – приобретение актива за 20 % стоимости. Остальные 80 % покупателю ссужает брокер.

Нога (leg) – самостоятельная часть стратегии. Например, купить straddle (стратегия, состоящая из колл и пут, рассматриваемая в главе 3) с ногой 5 млн долл. (номинал и опциона колл, и опциона пут равен 5 млн долл.).

Межбанк (OTC, over-the-counter) – внебиржевой дилерский рынок, на котором торгуют между собой банки.

Биржевой рынок – рынок, на котором сделки исполняются на биржах.

Mio (млн) – миллион.

JPY – японская иена.

USD – доллар США.

EUR – евро.

AUD – австралийский доллар.

СHF – швейцарский франк.

EUR/USD (USD/JPY и т. д.) – обменный курс евро против доллара США (доллар против иены).

Длинная позиция $1 mio USD/JPY – длинная позиция на 1 млн долл., доллар против иены.

2. Построение графиков опционов

Эта глава посвящена построению графиков, облегчающих понимание опционов посредством визуализации рисков и прибылей. Суть проста – построить диаграммы прибылей и убытков опционных стратегий в зависимости от движения цен базового актива.

1. Принципы построения графиков

Строя график, мы пытаемся ответить на вопрос, как изменение цен базового актива (например, акций) влияет на изменение стоимости опционов на эти базовые активы. Обратите внимание, как строятся графики. Горизонтальная ось отражает изменение цены акции (или любого другого базового актива). Вертикальная ось отражает изменение стоимости опционной позиции. Если допустить, что опционы бесплатны, они становятся прибыльными, как только цена базового актива превышает цену исполнения (в случае колл) или опускается ниже цены исполнения (в случае пут).

Предположим, вы купили опцион колл с ценой исполнения 110 долл. на акции Facebook. Это дает вам право купить акции по цене 110 долл. Как вы видите на рис. 2.1, пока цена акции ниже 110 долл., цена опциона равна 0: если акция продается дешевле, вы не будете исполнять опцион колл – зачем покупать акции по 110 долл. – цене более высокой, чем на рынке? Вы купите акцию на рынке по более низкой цене! Однако чем выше цена акции, тем больше вы заработаете на опционе колл в день исполнения и тем выше стоимость опциона колл.

Другими словами, пока цена акции растет, каждый доллар свыше цены 110 долл. увеличивает стоимость вашего опциона на 1 долл. Например, при цене в 111 долл. вы можете купить акцию у продавца опциона за 110 долл. и продать на рынке за 111 долл.

Опционы колл

Если вы продали этот опцион колл, вы будете терять 1 доллар на каждый доллар прироста цены акции (рис. 2.2). Это происходит потому, что покупатель вашего опциона купит у вас акцию за 110 долл., а вам придется откупать ее на рынке по более высокой текущей рыночной цене!

Опционы пут

Если вы купите опцион пут с ценой исполнения 110 долл. (рис. 2.3), то получите право продать акцию за 110 долл. Другими словами, это альтернатива «медвежьей» позиции (продаже акций). Таким образом, вы не заработаете до тех пор, пока цена акции превышает 110 долл. (представьте, что вы продали акцию за 110 долл.): не имеет смысла продавать акцию за 110 долл., если цена на рынке 120 долл. Однако, если акция продается по 100 долл., вы исполните опцион пут (продадите акцию за 110 долл. продавцу опциона) и купите обратно эту акцию на рынке за 100 долл.

Область правее 110 на графике равна 0. Область влево от 110 будет приносить прибыль, потому что опцион будет давать 1 доллар на каждый доллар снижения цены акции. Поэтому чем ниже цена акции, тем больше вы заработаете, купив опцион пут.

2. Построение графиков с учетом премии

Теперь давайте включим в наши расчеты премию. Премия – это сумма денег, уплаченная за право обладать опционом, если вы покупаете опцион, или плата за принятие риска, если вы продаете опцион (см. рис. 2.4).

В общем, чем выше вероятность того, что опцион принесет деньги, тем больше премия. Для того, чтобы опцион колл принес прибыль в день истечения, необходимо, чтобы базовый актив торговался по цене выше суммы исполнения плюс премия.

На рис. 2.4 видно, что стоимость опциона растет по мере повышения цен. Опцион становится прибыльным только после того, как рынок поднимается выше точки окупаемости. Точка окупаемости опциона колл – это сумма исполнения и премии, уплаченной за опцион.

Например, если за право купить акции Facebook по цене 110 долл. вы заплатили 10 долл., то акция должна торговаться на уровне 120 долл., чтобы достичь точки окупаемости. При цене 130 долл. вы получите прибыль 10 долл. [130 долл. – (110 долл. + 10 долл.)].

Если премия составляет 23 долл., то вы начнете получать прибыль только после того, как цена акции превысит 133 долл. (110 долл. + 23 долл.). Чем выше премия, тем выше точка окупаемости.

Таким образом, если в конце жизненного периода опциона:

• акции Facebook торгуются ниже цены исполнения, то вся премия потеряна (т. е. при цене 100 долл. вы теряете премию, уплаченную за опцион);

• акции Facebook торгуются выше цены исполнения, то вы по меньшей мере получаете часть премии назад (т. е. если вы заплатили премию 10 долл. за опцион с ценой исполнения 110 долл., а акция продается по 115 долл., вы потеряете только 5 долл. [115 долл. – (110 долл. + 10 долл.)];

• акции Facebook торгуются выше, чем цена исполнения + уплаченная премия, то ваша стратегия (покупка опциона колл) является прибыльной.

Построим график для случая, когда вы покупаете за 10 долл. опцион колл с ценой исполнения 110 долл. Рис. 2.5 показывает: вы начинаете зарабатывать при цене выше 110 долл., но точка окупаемости будет равна 120 долл., поскольку при этом уровне цены вы можете исполнить опцион и получить обратно 10 долл., которые вы инвестировали в премию. При цене выше 120 долл. ваша позиция начинает приносить прибыль.

3. Профиль риска[5] купленных опционов

При любом уровне цены ваш убыток ограничен размером уплаченной премии!

Правило 1. Если вы купили опцион, вы не можете потерять больше, чем уплаченная премия. Потенциальный рост вашей прибыли не ограничен для опциона колл, поскольку цена актива может расти до бесконечности (для опциона пут ограничение есть – цена актива не может быть ниже 0).

Еще раз вернемся к аналогии между опционом и страховкой. Покупая страховку, вы платите немного, но имеете шанс получить значительную сумму. Если вы продаете страховку, то получаете немного и рискуете понести значительные убытки.

Проанализируем профиль риска купленного опциона пут. На рис. 2.6 видно, что стоимость опциона растет по мере понижения цен. Опцион становится прибыльным только после того, как рынок падает ниже точки окупаемости.

Точка окупаемости опциона пут равна разнице между ценой исполнения и премией, уплаченной за опцион.

4. Профиль риска проданных опционов

Профили результатов продажи опционов колл и пут представлены на рис. 2.7 и 2.9.

Предположим, вы продали опцион пут на акции Apple с ценой исполнения 100 долл. и получили за этот опцион премию 5 долл. На рис. 2.8 видно, что вы начинаете терять деньги, когда цена опускается ниже 95 долл. Зона вашего риска находится между 95 и 0, а максимальный убыток в этом случае составляет 95 долл.

Правило 2. Если вы продали опцион, ваш риск не ограничен в случае с опционами колл и ограничен нулевой отметкой цены актива – премия в случае с опционами пут. Ваша прибыль ограничена размером полученной премии.

Выводы:

1. «Бычьи» стратегии (игра на повышение стоимости базового актива):

Если вы покупаете опцион колл, у вас есть право купить базовый актив по цене, выгодной вам.

Если вы продаете опцион пут, у вас появляется обязательство купить базовый актив по цене, невыгодной вам.

«Медвежьи» стратегии (игра на понижение стоимости базового актива):

Если вы покупаете опцион пут, у вас есть право продать базовый актив по цене, выгодной вам.

Если вы продаете опцион колл, у вас появляется обязательство продать базовый актив по цене, невыгодной вам.

2. Точка окупаемости для опциона колл при истечении срока равна цене исполнения + премия.

Точка окупаемости для опциона пут при истечении срока равна цене исполнения – премия.

5. Эвристическое правило поcтроения графиков

Хотя правила построения графиков кажутся простыми, они быстро забываются. Для того чтобы не приходилось каждый раз их вспоминать, мы предлагаем простые подсказки:

– график купленного и проданного путов похож на латинскую букву «Р» (put);

– график купленного и проданного коллов похож на латинскую букву «С» (call).

1) Найдите ошибки на нижеприведенных графиках.

a)

б)

в)

2) Вы купили опцион колл на акции АДР Лукойла с ценой исполнения 45 долл.:

а) постройте график ваших прибылей и убытков;

б) постройте график ваших прибылей и убытков, если вы заплатили премию 5 долл.

3) Вы продали опцион пут на акции АДР Лукойла с ценой исполнения 45 долл.:

а) постройте график ваших прибылей и убытков;

б) постройте график ваших прибылей и убытков, если вы получили премию 2 долл.

4) Вы купили опцион пут на акции Facebook с ценой исполнения 90 долл.:

а) постройте график ваших прибылей и убытков;

б) постройте график ваших прибылей и убытков, если вы заплатили премию 6 долл.

5) Вы продали опцион колл на акции Facebook с ценой исполнения 85 долл.:

а) постройте график ваших прибылей и убытков;

б) постройте график ваших прибылей и убытков, если вы получили премию 8 долл.

6) Каков ваш максимальный риск в каждом конкретном случае:

a) 2б)

б) 3б)

в) 4б)

г) 5б)

1) а)

б)

в)

2) a)

б)

3) a)

б)

4) a)

б)

5) a)

б)

6) а) 5 долл. – уплаченная премия;

б) 43 долл. – когда вы продаете опцион пут, ваш риск равен разности между (цена исполнения – премия) и 0, потому что цена актива не может упасть ниже 0;

в) 6 долл. – уплаченная премия;

г) не ограничен – когда вы продаете опцион колл, ваш риск не ограничен.

Итак:

• Kогда вы покупаете опцион (платите премию), ваш риск ограничен размером уплаченной премии.

• Kогда вы продаете опцион (получаете премию), ваш риск

– не ограничен, если вы продали опцион колл;

– ограничен, если вы продали опцион пут, потому что цена не может упасть ниже 0.

Дополнительная информация к главе 2 Как сделать приблизительный расчет стоимости опциона

«Цена базового актива»: что это значит?

Стоимость подавляющего большинства опционов основывается на цене базового актива, но это не всегда так. Например, опционы на многие облигации (инструменты с фиксированной доходностью) котируются на основании доходности облигаций, а не их цены.

Валютные опционы также обладают особенностью: курс может быть выражен как в виде «Валюта 1 к Валюте 2», так и в виде «Валюта 2 к Валюте 1». Это отличает их от акций, где курс выражается количеством долларов за акцию, но не количеством акций за доллар.

Кроме того, опцион колл на одну валюту одновременно является опционом пут на другую валюту в рамках валютной пары. Например, в случае EUR/USD опцион колл на евро одновременно является опционом ПУТ на доллар. Это объясняется тем, что когда курс евро идет вверх, курс доллара идет вниз! Таким образом, эти термины взаимозаменяемы.

Запрашивая цены на валютные опционы, четко определяйте, на какую из валют вам нужен колл и ПУТ. Хотя совершенно нормально попросить «Колл на фунт против доллара», для безопасности все же лучше попросить «Колл на фунт, ПУТ на доллар».

Последнее замечание возвращает нас к предыдущему обсуждению: каждый продукт, инструмент, биржа и страна имеют свою собственную общепринятую терминологию. Поэтому рекомендуется сверять термины, перед тем как впервые выходить на рынок.

Как сделать приблизительный расчет стоимости опциона?

С начала 1970-х гг. ХХ в. существует формула (формула европейских опционов Блэка – Шолца[6]), на основании которой было построено первое программное обеспечение, считающее стоимость опционов. Чтобы формула заработала, нужно ввести пять-шесть параметров (которые мы обсудим позже). Знание самой формулы не требуется: она заложена в программное обеспечение. Программа позволяет тысячам людей без математического образования работать маркетмейкерами по опционам на биржах и в банках.

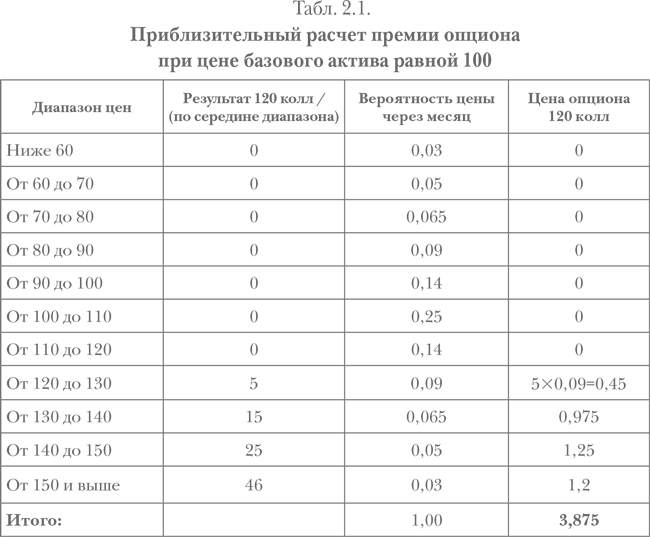

Но опционами торговали с древности, по крайней мере, их упоминает Аристотель[7]. В XII в. в Амстердаме использовали опционы на селедку, а в VII в. – на тюльпаны. Как определяли цены на опционы в «доформульные» времена? Приведем один из методов, позволявших приблизительно подсчитать премию, основываясь на персональном прогнозе трейдера. Предположим, маркетмейкера на опцион Apple попросили продать 120 колл на один месяц при цене на рынке сегодня 100. Маркетмейкер начинает с оценки вероятности нахождения цены на каждом уровне цен через месяц. Но если он продает 120 колл, его риск для всех значений выше нуля (см. табл. 2.1). Именно вычленив их, он найдет свой риск продажи опциона.

Вы оцениваете стоимость опциона в 3,875 исходя из нормально распределенного ценового ряда. Этот принцип оценки цены заложен в уравнение Кокса – Рубинштейна (1979) и лежит в основе расчета цен опционов американского стиля, которые мы рассмотрим позже.

Обратите внимание: модели, лежащие в основе ценообразования опционов, предполагают равную вероятность цен в обоих направлениях, т. е. игнорируются прогнозы участников рынка о направлении движения базового актива.

А что, если опцион истекает через два-три месяца, а не через месяц? Тогда разброс цен увеличится, а внутренние значения станут более вероятными, например, вероятность попадания цены в интервал от 120 до 130 долл. станет 0,12, и тем самым повысится премия долгосрочного опциона.

3. Введение в опционные стратегии

«Есть только семь нот, но сколько нудных мелодий!» – говорят любители музыки. Нечто похожее в случае опционов звучит так: только коллы и путы, но сколько комбинаций (стратегий)! На самом деле не так уж много, но тем не менее. Рассмотрим наиболее используемые из них.

Стратегия (Strategy) – это комбинация разных опционов и, возможно, базового актива в одном портфеле, который создан для достижения поставленной инвестором цели. Например, покупка опциона колл является «бычьей» стратегией, состоящей из одного опциона.

Стрэдл (Straddle) – стратегия, состоящая из опциона колл и опциона пут c одинаковой ценой исполнения и истекающих в один день.

Представьте, что вы ожидаете важное объявление о финансовых результатах компании Facebook. Если вы полагаете, что в нем будет содержаться неожиданная информация, вы захотите заработать на этом деньги, в каком бы направлении ни изменилась цена акции. Покупая опцион колл, вы обеспечиваете себе прибыль, если цена пойдет вверх. Опцион пут позволит заработать, если в заявлении будет содержаться негативная информация, и цена акций упадет.

Стрэнгл (Strangle) – то же самое, что и straddle, но только более дешевая стратегия, т. к. опционы колл и пут имеют разные цены исполнения, а следовательно меньшую вероятность исполнения. Следует покупать strangle, если вы ожидаете значительное колебание цен, но не обладаете средствами, достаточными для приобретения straddle.

Вертикальные спреды

«Бычий» (колл) спред – покупка опциона колл и одновременная продажа опциона колл с более высокой ценой исполнения. Например, вы прибегнете к нему, если полагаете, что цена акций Facebook поднимется выше 90 долл., но не превысит 100 долл. Премия, заработанная на продаже опциона колл с ценой исполнения 100 долл., частично покроет расход на покупку опциона колл с ценой исполнения 90 долл. Однако короткая позиция ограничивает вашу прибыль размерами разницы между ценами исполнения опционов (100 – 90).

«Медвежий» (пут) спред – приобретение опциона пут и одновременная продажа опциона пут с более низкой ценой исполнения. Например, вы прибегнете к «медвежьему» спреду, если думаете, что цена на акции Facebook:

а) упадет ниже 60 долл., но не ниже 50 долл. Вы можете купить опцион пут с ценой исполнения 60 долл. и продать опцион пут с ценой исполнения 50 долл. Премия, полученная за короткую позицию, частично финансирует длинную, но это ограничивает потенциальную прибыль данной стратегии. Поскольку вы купили более дорогой опцион, считается, что вы заняли длинную позицию по «медвежьему» спреду;

б) вырастет или не упадет, вы можете продать опцион пут с ценой исполнения 60 долл. и купить опцион пут с ценой исполнения 50 долл. Опцион пут с ценой исполнения 50 долл. защищает вашу позицию, если цены упадут больше, чем вы прогнозировали. Когда вы продаете пут-спред $60–50, вы получаете премию (потому что пут с ценой исполнения 60 долл. дороже, чем пут с ценой исполнения 50 долл.) и занимаете короткую позицию по «медвежьему» спреду (вы продали более дорогой опцион).

1) Вы купили straddle на акции Facebook с ценой исполнения 80 долл. Постройте график вашей (длинной) позиции:

а) без уплаченной премии;

б) с совокупной премией 12 долл. (вы заплатили 6 долл. за опцион колл и 6 долл. за опцион пут).

2) Вы купили $70–90 strangle на акции Facebook. Постройте график вашей (длинной) позиции:

а) без уплаченной премии;

б) с совокупной премией 6 долл.

3) Вы продали $100–110 strangle на акции Apple. Постройте график вашей (короткой) позиции:

а) без полученной премии;

б) с совокупной премией 6 долл.

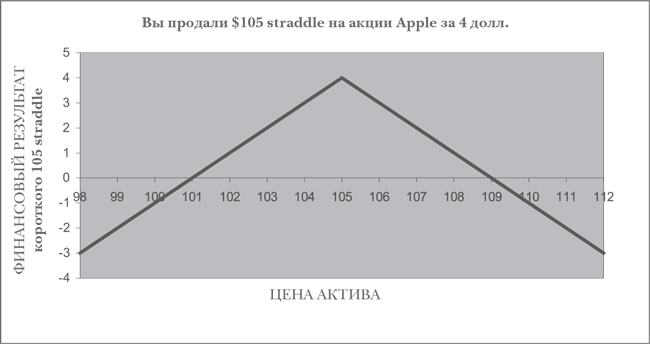

4) Вы продали straddle на акции Apple с ценой исполнения 105 долл. Постройте график вашей (короткой) позиции:

а) без полученной премии;

б) с совокупной премией 4 долл.

5) Вы купили $70–90 call spread («бычий» спред) на акции Facebook. Постройте график вашей (длинной) позиции:

а) без уплаченной премии;

б) с совокупной премией 5 долл.

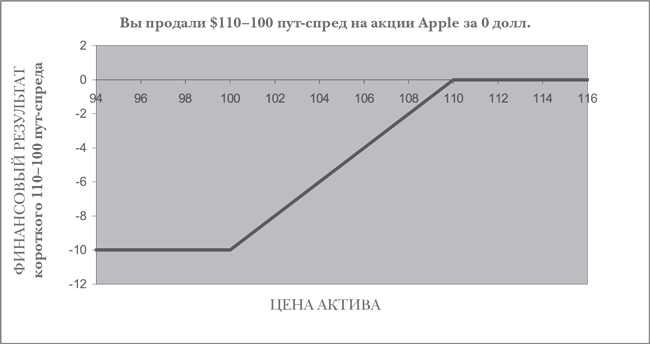

6) Вы продали $110–100 put spread на акции Apple. Постройте график вашей (короткой) позиции:

а) без полученной премии;

б) с совокупной премией 2 долл.

7) Вы купили $50–40 put spread на акции Chrysler. Постройте график вашей (длинной) позиции:

а) без уплаченной премии;

б) с совокупной премией 4 долл.

8) Вы продали $20–25 call spread на акции Facebook. Постройте график вашей (короткой) позиции:

а) без полученной премии;

б) с совокупной премией 1 долл.

1) a)

б)

2) a)

б)

3) a)

б)

4) a)

б)

5) a)

б)

6) a)

б)

7) a)

б)

8) a)

б)

Дополнительная информация к главе 3 Размер опционного контракта на разных рынках

Как уже говорилось, на каждом рынке существуют разные терминология и правила. Одно из наиболее важных различий – размер контракта. Например, один опционный контракт на акции американских компаний состоит из 100 акций. Это означает, что, когда ваш брокер продает вам один опционный контракт на акции Apple за 7 долл., вам придется заплатить 700 долл. (7 долл. × 100).

Внебиржевые (межбанковские) дилеры торгуют номиналами, а не контрактами. Например, они купят 1 000 000 долларов против иены, а не 20 контрактов.

Необходимо следить за размером контракта, т. к. он связан с размером средств, которые инвестор должен задепонировать у брокера, чтобы начать торговлю.

При торговле на новом рынке следует также уточнять цену «шага» – сколько стоит в долларах изменение цены данного актива на одну единицу. В разных контрактах цена шага может колебаться от 10–20 до 300–400 долл.

4. Паритет опционов пут и колл

Закон сохранения энергии распространяется и на финансы. Предлагаемая глава рассказывает о формуле, которая балансирует все составляющие рынка и не позволяет получать арбитражные прибыли[8].

1. Принцип паритета опционов пут и колл

Паритет опционов пут и колл – это формула, на основе которой происходит ценообразование опционов. Она говорит о том, что не должно быть возможности для арбитража между некими комбинациями опционов и базового актива (комбинации опционов с cash/spot, фьючерсы, форварды). Хотя окончательная формула должна включать дивиденды и форвардные курсы, упрощенно она выглядит следующим образом:

где и опцион колл и опцион пут – на один и тот же базовый актив, с одинаковым сроком истечения и одинаковой ценой исполнения, а базовый актив куплен по цене, равной цене исполнения. Иными словами, поведение портфеля, состоящего из купленного колла и проданного пута, такое же, как спота. Например:

Преобразовывая это уравнение, можно получить разные комбинации. Например, покупка июньского опциона колл на акции Apple с ценой исполнения 100 долл. позволит заработать/потерять столько же денег, сколько комбинация покупки июньского опциона пут на акции Apple с ценой исполнения 100 долл. и покупки акций Apple по цене 100 долл.

Если вы построите график прибылей и убытков позиции, состоящей из длинного опциона пут и длинной позиции Cash (Spot)[12], вы увидите, что он выглядит так же, как длинный опцион колл. Это происходит потому, что, если акции Apple идут вверх, вы получаете 1 доллар на каждый доллар роста выше цены исполнения. Однако, если акции идут вниз, вы ничего не теряете, т. к. купленный опцион пут защищает вас снизу: на каждый доллар, потерянный на прямой позиции, вы зарабатываете 1 долл. на опционе пут. Другими словами, можно в точности заменить длинный июньский опцион колл на акции Apple c ценой исполнения 100 долл. комбинацией длинного июньского опциона пут на акции Apple с ценой исполнения 100 долл. и длинной позицией по акциям Apple, купленным по цене 100 долл.

Прибыль/убыток по позиции, состоящей из длинного пут и длинного Spot:

• равна 0, если акция продается ниже 100 долл.;

• положительная, если акция продается выше 100 долл.

Но так же ведет себя длинный опцион колл! Таким образом, невозможно сделать арбитраж между этими двумя позициями. Следовательно, позиции равноценны.

2. Опционы «при своих» (at-the-money), «при деньгах» (in-the-money) и «без денег» (out-of-the-money)[13]

В этом разделе мы определим следующие термины: опционы «при своих» (at-the-money, atm), опционы «при деньгах» (in-the-money, itm), опционы «без денег» (out-of-the-money, otm). Эти термины отражают связь между текущей ценой базового актива и ценой исполнения опциона.

Если текущая цена на акции Apple 100 долл., то и июньский опцион колл на акции Apple с ценой исполнения 100 долл., и июньский опцион пут на акции Apple с ценой исполнения 100 долл. являются опционами «при своих», потому что цены исполнения этих опционов и текущая цена акций совпадают.

Опционы «при деньгах» в случае немедленного исполнения приносят доход, если цена базового актива:

– выше цены исполнения опциона колл или

– ниже цены исполнения опциона пут.

Такие опционы называются «при деньгах» (in-the-money, itm).

Например, если текущая цена акций Apple 110 долл., то Apple Jun $100 колл будет опционом «при деньгах».

Опционы «без денег» в случае немедленного исполнения имеют нулевую стоимость, если цена базового актива:

– ниже цены исполнения опциона колл или

– выше цены исполнения опциона пут.

Такие опционы называются «без денег» (out-of-the-money, otm).

Если текущая цена акций «ЛУКОЙЛ» 80 долл., «ЛУКОЙЛ» Jun $60 пут будет опционом «без денег».

Рассмотрим еще один пример. Если текущая цена акций Apple 90 долл., то Apple Jun $100 колл будет опционом «без денег», в то время как Apple Jun $100 пут – опционом «при деньгах».

Заметьте: колл и пут с одной ценой исполнения и одним сроком исполнения не могут быть одновременно itm или одновременно otm, но могут быть одновременно atm.

3. Внутренняя и временная стоимость

Цену любого опциона можно разделить на две составляющие – внутреннюю стоимость (intrinsic value) и временную стоимость (time value).

Внутренняя стоимость. Если вы купите опцион «при деньгах» и немедленно предъявите его к исполнению (exercise), то получите разницу между текущей ценой актива и ценой исполнения опциона. Эта разница и является внутренней стоимостью. Например, у вас есть опцион колл на акции Apple с ценой исполнения 100 долл., а текущая цена акций 120 долл. Это означает: внутренняя стоимость опциона равна 20 долл. (120 долл. − 100 долл.). Только опционы «при деньгах» имеют внутреннюю стоимость.

Другой пример: у вас есть опцион пут на акции Facebook с ценой исполнения 80 долл. Текущая цена акций 65 долл. Таким образом, внутренняя стоимость опциона равна 15 долл. (80 долл. − 65 долл.).

Временная стоимость – это разница между премией опциона и внутренней стоимостью. Временная стоимость – это часть цены, уплаченная за право обладать опционом, право заработать деньги: вы платите цену за время, в течение которого есть возможность заработать. Временная стоимость аналогична страховке. Последняя дает право ограничить определенный риск на время ее действия. Временная стоимость уменьшается (амортизируется) с течением времени.

Например, акции Apple торгуются по 100 долл., а вы покупаете за 5 долл. опцион колл на эти акции с ценой исполнения 120 долл. Его временная стоимость равна 5 долл., а внутренняя стоимость равна 0 (т. к., исполнив опцион, вы потеряете деньги).

Опционы «без денег» и «при своих» не исполняются, потому что у них нет внутренней стоимости.

Чтобы понять, как разделить на части премию, давайте рассмотрим еще один пример. Текущая цена акций Apple 110 долл., а цена июньского опциона колл на акции Apple с ценой исполнения 100 долл. составляет 18 долл. Это означает, что внутренняя стоимость опциона равна 110 долл. − 100 долл. = 10 долл. (часть, находящаяся «при деньгах»), в то время как остальная часть премии составляет временную стоимость: 8 долл. = 18 долл. − 10 долл.

Выводы:

• только опционы «при деньгах» имеют внутреннюю стоимость;

• опционы «при своих», опционы «при деньгах» и опционы «без денег» имеют временную стоимость;

• цена опционов «при своих» и опционов «без денег» равна временной стоимости.

4. Некоторые свойства временной стоимости

Интересно, что временная стоимость опционов колл и пут на один и тот же актив с одинаковой ценой исполнения и сроком истечения одинакова (если посчитана для того же уровня цены базового актива)! Мы рассмотрим причины этого феномена после того, как ознакомимся с хеджированием и финансированием опционов.

Возвращаясь к двум последним примерам, если текущая цена акций Apple 110 долл., а цена июньского опциона колл на акции Apple с ценой исполнения 100 долл. составляет 18 долл., то внутренняя стоимость опциона равна 110 долл. − 100 долл. = 10 долл. При этом временная стоимость составляет 8 долл. = 18 долл. − 10 долл. Следовательно, временная стоимость опциона пут с ценой исполнения 100 долл. также составляет 8 долл. (поскольку опцион пут является опционом «без денег», его внутренняя стоимость равна 0).

Если текущая цена акций Apple равна 92 долл., а цена июньского опциона пут на акции Apple с ценой исполнения 100 долл. составляет 15 долл., то внутренняя стоимость опциона равна 100 долл. − 92 долл. = 8 долл., тогда как временная стоимость составляет 7 долл. = 15 долл. − 8 долл. Таким образом, временная стоимость опциона колл с ценой исполнения 100 долл. также составляет 7 долл. (поскольку опцион колл является опционом «без денег», его внутренняя стоимость равна 0).

1) Акция ХХХ продается по 100. Какой из перечисленных ниже опционов является опционом «без денег», «при своих», «при деньгах»?

а) 120 колл;

б) 120 пут;

в) 90 колл;

г) 80 пут;

д) 100 пут.

Следующие вопросы касаются паритета опционов пут/Колл (допустим, премия за опционы равна 0). Предполагая, что Long колл равен Long пут + Long Spot, каким позициям соответствуют ситуации, описанные ниже (или какие позиции могут заменить позиции, представленные ниже)?

2) Клиент купил 100 акций Facebook по 80 долл. и купил 1 январский опцион Facebook $80 пут (каждый опцион на 100 акций). Чему эквивалентна эта позиция?

3) Клиент продал 5000 акций Facebook по 110 долл. Какой комбинации эквивалентна эта позиция?

4) Клиент купил 10 февральских опционов «ЛУКОЙЛа» $60 колл. Чему эквивалентна эта позиция?

5) Клиент продал 50 февральских опционов Apple $70 пут. Чему эквивалентна эта позиция?

6) Дилер покупает июньский опцион Apple $100 колл за 20 долл. и июньский опцион Apple $100 пут за 10 долл. Чему равна внутренняя стоимость опциона колл?

7) Дилер покупает июньский опцион Apple $80 колл за 30 долл. Акция продается по 100 долл. Чему равна премия июньского опциона Apple $80 пут?

1) а) otm: если вы исполните опцион 120 колл, то купите акции по 120. Если вы продадите их на рынке по текущей цене 100, то потеряете деньги – таким образом, опцион колл «без денег»;

б) itm: если вы исполните опцион 120 пут, то продадите акции по 120. Если вы купите их на рынке по текущей цене 100, то получите прибыль – таким образом, опцион пут «при деньгах»;

в) itm;

г) otm;

д) atm.

2) Эквивалентна покупке 1 январского опциона Facebook $80 колл; long spot + long пут = long колл.

3) Клиент может купить 50 опционов Facebook $110 пут и продать 50 опционов Facebook $110 колл, при этом совокупная премия равна 0; short spot = long пут + short колл.

4) Клиент может купить 1000 акций «ЛУКОЙЛа» по 60 долл. и 10 февральских опционов «ЛУКОЙЛа» $60 пут; long колл = long spot + long пут.

5) Инвестор может купить 5000 акций Apple по 70 долл. и продать 50 февральских опционов Apple $70 колл; short пут = long spot + short колл.

6) 10 долл. = 20 долл. − 10 долл. Временная стоимость опционов колл и пут с одинаковой ценой исполнения и датой истечения одинаковая. Поскольку премия опциона колл больше, чем опциона пут, опцион пут является опционом «без денег». Премия опциона «без денег» состоит только из временной стоимости. Следовательно, премия опциона пут состоит только из временной стоимости. Таким образом, «временная» премия равна 10 долл.

7) 10 долл. Опцион колл «при деньгах» на 20 долл. (100 долл. − 80 долл.). Совокупная премия опциона колл равна 30 долл., из которых 20 долл. приходится на внутреннюю стоимость и 10 долл. – на временную стоимость. Поскольку опцион $80 колл «при деньгах», опцион $80 пут является опционом «без денег». Как известно, временная стоимость опционов колл и пут с одинаковой ценой исполнения и датой истечения одинаковая, поэтому премия опциона пут составляет 10 долл.