Глава 2 Макроэкономическое регулирование деятельности предпринимательских структур в России и Казахстане

2.1. Денежно-кредитное регулирование малого и среднего предпринимательства в России и Казахстане

Изучение опыта регулирования предпринимательской деятельности в России и Казахстане позволяет оценить наиболее эффективные формы стимулирования предпринимательской активности с целью последующего применения положительного опыта при создании системы макроэкономического регулирования предпринимательства в Республике Беларусь с учетом совместного формирования Евразийского экономического союза.

Одной из основных проблем денежно-кредитного регулирования предпринимательства в России являются высокие ставки по кредитам и малые сроки предоставления кредитных ресурсов. Стоящие перед Россией сложные вопросы макроэкономического характера негативно отражаются на сегменте кредитования малого и среднего бизнеса. В 2011 г. темпы кредитования МСП в России составляли 22,2 %, в 2012 г. – 15,3 %, а по итогам 2013 г. снизились до 8,8 %. Причин такого снижения несколько. Это и общая недостаточная развитость МСП в стране и преобладание в его финансировании краткосрочных кредитов длительностью не более 1–1,5 лет. Cтруктура кредитного портфеля российских банков характеризуется следующими значениями: 62 % составляют кредиты длительностью до 1 года, 20,5 % – от 1 до 3 лет, и только 17,5 % – более 3 лет. А в силу специфики работы малых предприятий оптимальным вариантом является получение займов на срок 3–5 лет [6].

В 2014 г. на объеме кредитования малого и среднего бизнеса России негативно сказалась общая экономическая ситуация: снижение деловой активности субъектов хозяйствования, девальвация российского рубля, сокращение возможностей привлечения иностранного фондирования, рост ключевой ставки Банка России. В течение 2014 г. Банк России неоднократно повышал ключевую ставку. С 1 марта 2014 г. ставка была повышена с 5,5 до 7 %, с 25 апреля – до 7,5 %, с 25 июля – до 8 %, с 31 октября – до 9,5 %, с 11 декабря – до 10,5 %, с 16 декабря – до 17 %. Такой значимый рост ключевой ставки был обусловлен высокими девальвационными и инфляционными рисками. Рост стоимости фондирования при тенденции увеличения ставок по депозитам способствовал росту ставок на кредитном рынке (табл. 2.1). С учетом комиссий на рынке предлагали коммерческие кредиты по ставкам 13–18 %.

Таблица 2.1. Средневзвешенные процентные ставки по кредитам, предоставленным кредитными организациями субъектам МСП в рос. рублях. в 2014 г.*

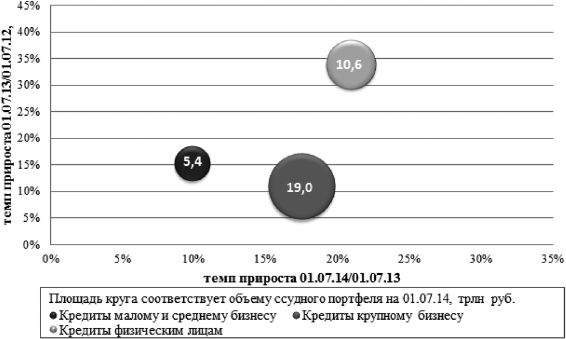

В I полугодии 2014 г. темпы прироста кредитования малого и среднего бизнеса сократились более чем вдвое по сравнению с I полугодием 2013 г. Совокупный портфель банковских кредитов МСП вырос на 3,7 % (8,4 % за аналогичный период прошлого года) до 5,4 трлн рос. руб. (рис. 2.1).

Темпы прироста портфеля МСП впервые за последние три года оказались ниже темпов кредитования крупного бизнеса. На фоне ограничения доступа к иностранным рынкам капитала, российский крупный бизнес начал активнее фондироваться внутри страны, что позволило данному сегменту не только обогнать по темпам роста кредитование МСП, но и вплотную приблизиться к розничному кредитованию, которое было охлаждено политикой Банка России. За период 01.07.2013–01.07.2014 гг. кредитование крупного бизнеса выросло на 17,5 %, розничный сегмент – на 20,9 % (рис. 2.2) [7].

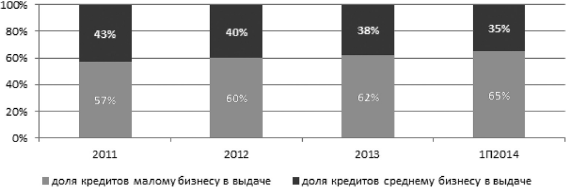

Ухудшение макроэкономической ситуации вынуждает банки ужесточать требования к заемщику, их кредитной истории и залоговому обеспечению. Сроки коммерческого кредитования сокращаются из-за стремления банков минимизировать риски. Кредитные ресурсы, в основном, направляются на пополнение оборотного капитала и на устранение кассовых разрывов. Сложившаяся ситуация приводит к сокращению объемов инвестиционного кредитования. Следует отметить, что в период снижения темпов развития экономики субъекты малого бизнеса проявляют большую активность в привлечении кредитных ресурсов, нежели представители среднего сегмента (рис. 2.3).

Рис. 2.1. Темп прироста кредитного портфеля МСП (расчеты «Эксперта РА» по данным Банка России)

Рис. 2.2. Темпы кредитования крупного, малого и среднего бизнеса, а также физических лиц по итогам I полугодия 2014 г. («Эксперт РА» по данным Банка России)

Процентная ставка по кредитам в России существенно превышает уровень инфляции и четко прослеживается тренд роста реальных процентных ставок. Сложившаяся ситуация диссонирует с условиями на денежном рынке развитых в финансовом отношении стран. В Германии ставка рефинансирования удерживается на уровне, существенно меньшем, чем параметр инфляции. Реальная ставка по кредитам с момента кульминации кризиса в 2009 г. снизилась вчетверо до рекордно низкого уровня 1,2 % годовых в 2013 г. Согласно опросу немецких предпринимателей, величина кредитной ставки – наименьшее из препятствий при получении кредита. Банки Германии работают на долгосрочное кредитование бизнеса и при выдаче кредитов выступают в качестве бизнес-консультантов. Низкие ставки обусловлены тем, что банки не выдают кредитов на сомнительные проекты и очень скрупулезно изучают кредитную заявку и управленческую документацию [8].

Рис. 2.3. Доли кредитов малому и среднему бизнесу (оценка «Эксперта РА» по данным анкет банков)

Факторами, препятствующими развитию предпринимательской деятельности в России, являются также неразвитость института проектного финансирования и значительное дисконтирование залоговой базы – до 30–50 % стоимости (рис. 2.4). Существующий уровень рентабельности в производстве и отсутствие залоговых активов делают кредит недоступным для многих предпринимателей в реальном секторе экономики России.

По расчетам Минэкономразвития России среднегодовой темп роста кредитов предприятиям в 2013–2016 гг. должен составлять не менее 16–18 %. Достижение такого показателя возможно лишь при снижении ставок кредитного рынка, в первую очередь при долгосрочном кредитовании. Сложности с привлечением заемного финансирования под инвестиционные проекты во многом обусловлены высокими рисками для банкиров, которые предпочитают выдавать короткие кредиты на пополнение оборотного капитала, а также высокой стоимостью длинных денег как для банков, так и, как следствие, для субъектов МСП. Система мер по удешевлению кредитных ресурсов для бизнеса направлена на масштабное расширение системы рефинансирования. Рефинансирование на современном этапе развития является не только механизмом поддержания ликвидности банковского сектора, но и одним из основных источников формирования денежного предложения.

Рис. 2.4. Дисконты, применяемые к различным видам залога (исследование агентства «Новые Маркетинговые Решения» (Россия))

В сложившихся условиях большие надежды возлагаются на льготное кредитование субъектов малого и среднего предпринимательства, которое может осуществляться через специализированные банки развития. Капитал таких банков формируется за счет государственных средств и привлечения заемного финансирования. В России эта модель была использована для функционирования Банка развития и внешнеэкономической деятельности (ВЭБа) и его дочернего банка – Банка поддержки малого и среднего предпринимательства. Государственную программу финансовой поддержки ОАО «МСП Банк» реализует с 2004 г. Данная программа функционирует по двухуровневой системе с привлечением банков-партнеров и организаций инфраструктуры поддержки предпринимательства. Количество договоров, заключенных партнерами с субъектами МСП за весь период реализации программы составило более 71 тыс. Средневзвешенная ставка по портфелю кредитов, выданных банками-партнерами субъектам МСП, составила 12,67 % годовых. При этом эффективные ставки по банковским кредитам на рынке коммерческого кредитования составляли 15–16 % годовых. Программа имеет широкий географический охват: функционирует в 81 регионе из 85.

Согласно информации ОАО «МСП Банк», за 9 месяцев 2014 г. достигнуты основные результаты (табл. 2.2).

Таблица 2.2.