Определение КИК и контролирующего лица

Почему было введено законодательство о КИК в РФ?

Проблема использования национальными компаниями офшорных юрисдикций в целях агрессивного налогового планирования является проблемой не только РФ, но и всего мира в целом. Особый спрос на данный вид услуг представляют крупные фирмы, ТНК и банки, которые при вывозе капитала используют всевозможные лазейки в национальном законодательстве.

Большая часть потоков капитала в РФ и из РФ также транзитом осуществляется через офшорные и спарринг-офшорные юрисдикции. В основном это относится к прямым иностранным инвестициям, кредитам, займам, торговле на фондовых рынках. Таким образом, от 2/3 до 3/4 накопленных и отправленных из РФ инвестиций за рубеж связаны с офшорными или спарринг-офшорными юрисдикциями. По большей части это так называемый репатриированный капитал – возвращенный в свою страну капитал, ранее инвестированный за границу.

Использование офшоров российским бизнесом причиняло огромный вред интересам Российского государства и российскому корпоративному и финансовому сектору в связи с тем, что:

Анонимность владения и управления офшорами используется для криминальной деятельности, в том числе, для уклонения от уплаты налогов, коррупции и финансирования терроризма.

Налоговая оптимизация корпоративной структуры российских предприятий и их товарных потоков с использованием офшоров приводит к недобору налогов в бюджет РФ.

Активный вывод капиталов за пределы территории РФ приводит к обескровливанию финансовой системы.

Владение российскими активами (бизнесом, рабочими предприятиями, недвижимым имуществом) через иностранные компании, ставит под угрозу экономическую безопасность РФ.

Какими законодательными актами были введены нормы КИК?

Основным нормативным актом, регулирующим антиофшорную политику, стал так называемый «закон о контролируемых иностранных компаниях» (антиофшорный закон) – Федеральный закон от 24.11.2014 N 376 “О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации (в части налогообложения прибыли контролируемых иностранных компаний и доходов иностранных организаций)”.

Данный закон внес поправки в налоговый кодекс РФ, ввел новые понятия, такие как КИК, иностранная структура без образования юридического лица, фактическое право на доходы. Закон был подписан Владимиром Путиным в ноябре 2014 года и вступил в силу с 1 января 2015-го.

Для более успешного проведения антиофшорной политики в РФ в июне 2015 года была запущена программа по возвращению активов из-за рубежа в РФ, которая получила название амнистия капиталов – Федеральный закон от 08.06.2015 N 140 “О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты РФ”.

Суть амнистии – легализация активов (движимое и недвижимое имущество, ценные бумаги, ценные вещи и т. д.) граждан, с которых ранее не были уплачены налоги, иными словами получение информации об активах российских граждан, ранее не «заявленных» в РФ.

Что такое КИК?

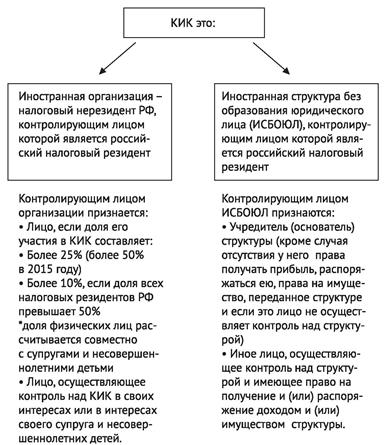

Контролируемой иностранной компанией признается иностранная организация/иностранная структура без образования юридического лица, которая не является налоговым резидентом РФ, а её контролирующим лицом является организация и (или) физическое лицо, признаваемые налоговыми резидентами РФ.

Кто является контролирующим лицом КИК?

По общему правилу, контролирующим лицом иностранной организации признается физическое или юридическое лицо, доля участия которого в этой организации составляет более 25 процентов (пп. 1 п. 3 ст. 25.13 НК РФ). Пониженный порог в 15% установлен для международных компаний (п. 3.1 ст. 25-13).

В частном случае, если доля участия всех лиц, признаваемых налоговыми резидентами РФ, в этой организации (для физических лиц – совместно с супругами и несовершеннолетними детьми) составляет более 50 процентов, то для признания лица контролирующим доля его участия в компании должна составлять более 10 процентов (пп. 2 п. 3 ст. 25.13 НК РФ).

Также контролирующим лицом может быть признано лицо, не отвечающее установленным выше признакам, но осуществляющее контроль над организацией в своих интересах или в интересах своего супруга и несовершеннолетних детей. Осуществлением контроля над организацией признается оказание или возможность оказывать определяющее влияние на решения, принимаемые этой организацией в отношении распределения полученной организацией прибыли (дохода) после налогообложения в силу прямого или косвенного участия в такой организации, участия в договоре (соглашении), предметом которого является управление этой организацией, или иных особенностей отношений между лицом и этой организацией и (или) иными лицами; для иностранной структуры – в силу законодательства иностранного государства или договора.

Справочная информация*

В отношении прибыли КИК за 2015 год действовали переходные нормы (п.1 ст.3 ФЗ № 376 “О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации (в части налогообложения прибыли контролируемых иностранных компаний и доходов иностранных организаций)”), согласно которым контролирующим лицом признавалось физическое или юридическое лицо, доля участия которого в иностранной организации составляла более 50%. То есть при участии лица в иностранной компании в доле равной 50% (и менее), такое лицо не признавалось контролирующим (Письмо Минфина от 31 марта 2016 г. N 03-10-10/18182). С 2016 года действуют общие правила определения доли участия в КИК для признания лица контролирующим, как указано выше.

Пример

В данном примере Бенефициары (налоговые резиденты РФ) не будут признаваться контролирующими лицами (при условии отсутствия иного контроля с их стороны). Однако у Бенефициаров сохраняется обязанность представить уведомление о начале прекращении участия в иностранной организации.

Ниже представлена сравнительная таблица по различным долям владения иностранной компанией с учетом переходного периода в 2015–2016 годах.

Рис. 2: Сравнение вариантов владения долями иностранных компаний налоговыми резидентами РФ, при которых налоговые резиденты не будут признаваться контролирующими лицами (при условии отсутствия иного контроля с их стороны)

Что понимается под «осуществлением контроля»?

Осуществлением контроля над организацией признается оказание или возможность оказывать определяющее влияние на решения, принимаемые такой организацией в отношении распределения полученной организацией прибыли (дохода) после налогообложения в силу прямого или косвенного участия в такой организации, участия в договоре (соглашении), предметом которого является управление этой организацией, или иных особенностей отношений между лицом и организацией и (или) иными лицами.

Осуществлением контроля над иностранной структурой без образования юридического лица признается оказание или возможность оказывать определяющее влияние на решения, принимаемые лицом, осуществляющим управление активами такой структуры, в отношении распределения полученной прибыли (дохода) после налогообложения между ее участниками (пайщиками, доверителями или иными лицами) либо иными бенефициарами в силу законодательства иностранного государства или договора.

Что такое ИСБОЮЛ?

Иностранной структурой без образования юридического лица признается организационная форма, созданная в соответствии с законодательством иностранного государства (территории) без образования юридического лица (в частности, фонд, партнерство, товарищество, траст, иная форма осуществления коллективных инвестиций и (или) доверительного управления),

которая в соответствии со своим личным законом вправе осуществлять деятельность, направленную на извлечение дохода (прибыли) в интересах своих участников (пайщиков, доверителей или иных лиц) либо иных бенефициаров.

Признается ли ИСБОЮЛ КИК?

Да. КИК признается иностранная структура без образования юридического лица, контролирующими лицами которой являются организации и (или) физические лица, признаваемые налоговыми резидентами Российской Федерации.

Кто может быть признан контролирующим лицом ИСБОЮЛ?

В такой иностранной структуре априори контролирующим лицом считается ее учредитель. Однако учредитель не признается контролирующим лицом ИСБОЮЛ, если он не вправе получать прибыль (доход) ИСБОЮЛ, не распоряжаться ею, не сохранил прав на переданное структуре имущество (и не сохранил права получить такие права в будущем), а также не осуществляет контроль над структурой (как определено выше) (п. 8–11 ст. 25.13 НК РФ).

Иное лицо (например, в трасте контролирующим лицом может быть признан бенефициар или протектор) может быть признано контролирующим, если в отношении этого лица выполняется хотя бы одно из следующих условий:

1) такое лицо имеет фактическое право на доход (его часть), получаемый такой структурой;

2) такое лицо вправе распоряжаться имуществом такой структуры;

3) такое лицо вправе получить имущество такой структуры в случае ее прекращения (ликвидации, расторжения договора).

Рис. 3: Понятие контролируемой иностранной компании и контролирующего лица

Анализ теоретической ситуации – Офшор форум GSL

Ситуация 1

Применимость КИК

Обычное небольшое Нидерландское ЗАО (B.V.), созданное резидентом EU, ведет много лет активную прямую стандартную работу по предоставлению консалтинговых услуг на EU рынке. Изредка у ЗАО случалась небольшая прибыль (мало сотен тысяч евро по итогам года).

В определенный момент несколько лет назад мне, как его сотруднику (но живущему в РФ), в порядке корпоративной схемы поощрения это B.V. продало акции в размере 10.0% (а 90.0% было у резидентов EU).

Компания рассматривает возможность (в рамках корпоративной схемы поощрения) увеличить мою долю акций до нового размера Х%, не имея целью передачи управления.

1) В законе говорится о более 25%. Значит, 25.0% (не более 25%) – допустимо, чтобы не возникло КИК?

Комментарий GSL

Комментарий GSL

Верно (при условии, что не менее 50% акций принадлежит не резидентам). Это прямо следует из п. 3 ст. 25.13 Налогового кодекса. Обратите внимание также, что до 1 января 2016 года признание лица контролирующим лицом осуществляется в случае, если доля участия этого лица в организации составляла более 50 процентов (п. 1 ст. 3 Федерального закона от 24.11.2014 N 376-ФЗ).

Однако не следует забывать, что в п. 5 ст. 25.13 Налогового кодекса есть еще и оценочный критерий контроля. Так, если лицо владеет долей в организации, менее чем установленная в законе (соответственно, 25% и менее или 10% и менее), но при этом оно может оказывать определяющее влияние на решения, принимаемые организацией в отношении распределения прибыли, то такое лицо также признается контролирующим лицом организации.

2) Если доля акций для “распределения дивидендов” будет более 25% (например, 26%), НО при этом только часть акций из этих 26% будет “голосующими” – например, 24.9% – ситуации КИК не возникнет?

Комментарий GSL

Комментарий GSL

Долей прямого участия одной организации в другой организации признается непосредственно принадлежащая одной организации доля голосующих акций другой организации или непосредственно принадлежащая одной организации доля в уставном (складочном) капитале (фонде) другой организации, а в случае невозможности определения таких долей – непосредственно принадлежащая одной организации доля, определяемая пропорционально количеству участников в другой организации (п. 2 ст. 105.2 НК РФ).

В Письме от 16.08.2013 №03-01-18/33535 о порядке определения взаимозависимости Минфин России разъяснил, что определение доли прямого участия возможно тремя способами:

– по непосредственно принадлежащей одной организации доле голосующих акций другой организации;

– по непосредственно принадлежащей одной организации доле в уставном (складочном) капитале (фонде) другой организации;

– по непосредственно принадлежащей одной организации доле, определяемой пропорционально количеству участников в другой организации (при невозможности использования первых двух способов).

По нашему мнению, в целях определения долей участия в контролируемой иностранной компании, действительно, имеются в виду только голосующие акции. На это есть следующие аргументы:

1) Вышеуказанные способы определения прямого участия сформулированы альтернативно. То есть допустимо определять долю участия по количеству голосующих акций.

Соответствующее разъяснение на этот счет дано Минфином России в Письме от 06.04.2015 N 03-01-10/19237 «Об определении доли участия организации или физ. лица в иностранной организации для целей признания ее (его) контролирующим лицом указанной организации», а также в Письме от 30.04.2015 N 03-03-06/2/25345:

«Обращаем внимание, что в случае владения ценными бумагами, эмитированными иностранной организацией, в целях определения доли прямого участия в иностранной организации необходимо документальное подтверждение права или его отсутствия у владельца данных ценных бумаг участвовать в общем собрании акционеров с правом голоса по всем вопросам его компетенции согласно личному закону этой иностранной организации и ее учредительным документам»

2) Понятие контроля сформулировано законодателем так: «Осуществлением контроля над организацией в целях настоящего Кодекса признается оказание или возможность оказывать определяющее влияние на решения, принимаемые такой организацией в отношении распределения полученной организацией прибыли (дохода)»(п. 5 ст. 25.13 НК РФ).

Не голосующие акции не дают своему владельцу права принимать решения по каким-либо вопросам деятельности организации, поэтому не может быть и речи о контроле над организацией у владельца не голосующих акций.

Однако всегда есть вероятность, что п. 2 ст. 105.2, ст. 25.13 НК РФ будут истолкованы налоговыми органами иначе, и доля участия будет определяться исходя из доли участия в уставном капитале (способ 2) независимо от наличия права голоса.

Есть еще интересный момент, который вытекает из приведенного письма Минфина: отсутствие права голоса по акциям необходимо подтверждать. Документом, подтверждающим, что привилегированные акции не признаются голосующими, является решение последнего общего собрания акционеров о полной выплате дивидендов по привилегированным акциям.

3) Если в результате перераспределения акций часть акций будет выкуплена компанией, и в результате получится такая конфигурация:

• 45% (имеют право голоса и дивидендов) – EU резидент,

• 33% (НЕ имеют права голоса и НЕ имеют права дивидендов) – сама компания B.V.,

• 22% (имеют право голоса и дивидендов) – физическое лицо.

В этой ситуации будет ли по закону о КИК моя доля считаться как 22% (не КИК)? Или она будет считаться как 22/ (22+45) = 32.84% – то есть возникнет ситуация КИК?

Комментарий GSL

Комментарий GSL

В практике налоговых органов в целях определения взаимозависимости собственные акции или доли в ООО не учитываются (Письмо Минфина России от 21.06.2013 N 03-01-18/23476). Можно предположить, что данная логика будет применена и по контролируемым иностранным компаниям. Исходя из этого, доля участия в приведенном примере составит больше 25%.

Как определить долю участия в иностранной организации?

Существует два вида участия в организации: прямое и косвенное.

Долей прямого участия физического лица/одной организации в другой организации признается непосредственно принадлежащая:

– доля голосующих акций другой организации;

– непосредственно принадлежащая доля физическому лицу/одной организации в уставном (складочном) капитале (фонде) другой организации.

Справочная информация*

В случае невозможности определения таких долей – непосредственно принадлежащая доля физическому лицу/одной организации в другой, определяется пропорционально количеству участников в другой организации.

Пример

РосКо принадлежит 30% доли голосующих акций в ИнКо, следовательно, ИнКо будет являться КИК для РосКо, а РосКо контролирующим лицом для целей налогообложения.

Рис. 4: Доля прямого участия РосКо в ИнКо

Долей косвенного участия физического лица/одной организации в другой организации признается доля, определяемая в следующем порядке:

– определяются все последовательности участия одной организации в другой организации через прямое участие каждой предыдущей организации в каждой последующей организации соответствующей последовательности;

– определяются доли прямого участия каждой предыдущей организации в каждой последующей организации соответствующей последовательности;

– суммируются произведения долей прямого участия одной организации в другой организации через участие каждой предыдущей организации в каждой последующей организации всех последовательностей.

Справочная информация*

Кроме того, важно учитывать, что при определении доли участия в организации учитывается также участие физического лица или организации в иностранной структуре без образования юридического лица, которая в соответствии со своим личным законом вправе участвовать в капитале иных организаций либо в иных иностранных структурах без образования юридического лица.

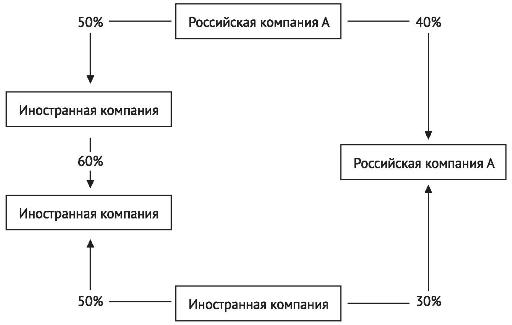

Пример

РосКо А непосредственно не участвует в ИнКо C, но доля ее косвенного участия составляет 27% (50%*60%*50%+40%*30%), поэтому РосКо А для целей налогообложения будет признаваться контролирующим лицом ИнКо С со всеми вытекающими из этого обязанностями.

Рис. 5: Доля косвенного участия одной организации в другой

При определении доли участия учитываются только голосующие акции или не голосующие тоже?

Физическое лицо признается в одном из случаев контролирующим лицом иностранной организации, если доля его участия в этой организации составляет более 25 процентов (п. 3 ст. 25.13 НК РФ) – в случае если доля других участников организации – налоговых резидентов РФ менее 50% или они вовсе отсутствуют. В противном случае будет достаточным для рассмотрения данной ситуации доли участия – более 10 % (пп. 2 п. 2 ст. 25.12 НК РФ). При этом в п. 5 ст. 25.13 НК РФ указано, что доля участия физического лица в организации определяется в соответствии с порядком, предусмотренным ст. 105.2 НК РФ.

В соответствии с п. 2 ст. 105.2 НК РФ долей прямого участия лица в организации признается непосредственно принадлежащая такому лицу доля голосующих акций этой организации. Таким образом, в случае, если доля владения физического лица в организации составляет любое количество не голосующих акций, то такое лицо не признается контролирующим. Однако существует риск учета и не голосующих акций (см. дискуссию на эту тему на стр. 17–18 выше).

Как учитываются обыкновенные и привилегированные акции при определении доли участия в иностранной организации?

По российскому законодательству акционерный капитал может быть представлен обыкновенными и привилегированными акциями. Акционеры – владельцы обыкновенных акций общества могут участвовать в общем собрании акционеров с правом голоса. Таким образом, обыкновенные акции являются голосующими.

В то же время и владельцы привилегированных акций также могут иметь право голоса (п. 1 ст. 29, п. 1 ст. 32 и п. 1 ст. 49 Федерального закона от 26.12.1995 N 208-ФЗ “Об акционерных обществах”).

В соответствии с Письмами Минфина России от 06.04.2015

№ 03-01-10/19237 и от 16.08.2013 № 03-01-18/33535, при определении доли прямого участия необходимо обладать информацией обо всех голосующих акциях организаций, как обыкновенных, так и привилегированных. По мнению Минфина, документом, подтверждающим, что привилегированные акции не признаются голосующими, является решение последнего общего собрания акционеров о полной выплате дивидендов по привилегированным акциям.

В случае, если у владельцев привилегированных акций не возникло право принимать участие в общем собрании акционеров с правом голоса, их привилегированные акции не будут рассматриваться голосующими при условии документального подтверждения данного обстоятельства.

Обращаем внимание, что долю участия в компании (долю голосующих акций) для установления факта контроля, с точки зрения российских правил о КИК, необходимо рассчитывать от числа голосующих акций компании.

Однако следует учитывать, что в соответствии с абз. 3 п. 3 ст. 25.15 НК РФ«в случае, если доля участия налогоплательщика —контролирующего лица в КИК отличается от доли в прибыли, на которую налогоплательщик в случае ее распределения имеет право, прибыль КИК учитывается при определении налоговой базы у налогоплательщика – контролирующего лица в доле, соответствующей доле в прибыли КИК, на которую это лицо имеет право …».

Пример

Акционерный капитал компании представлен 70% голосующих акций (с правом получения прибыли) и 30% не голосующих акций (с правом получения прибыли).

1) Физическое лицо владеет:

• 25% голосующих акций

• 15% не голосующих акций

Следовательно, физическое лицо признается контролирующим лицом, так как доля его участия более 25% (25/70*100=36%), но доля прибыли, учитываемая при определении налоговой базы, будет составлять не 25%, а 40%.

Данное правило (абз. 3 п. 3 ст. 25.15 НК РФ) действует аналогичным образом, если у акционера есть контроль (возможность оказывать влияние на решения о распределении прибыли) через владение только голосующими акциями без права получения прибыли. В этом случае у контролирующего лица налогообложения не будет, поскольку оно не получает прибыль.

2) Физическое лицо владеет:

• 15% голосующих акций

• 40% не голосующих акций

Следовательно, физическое лицо не признается контролирующим лицом, так как доля его участия менее 25% (15/70*100=21%), и не уплачивает НДФЛ с полученной прибыли.

Однако обращаем внимание, что, если будут установлены обстоятельства, свидетельствующие об осуществлении контроля над иностранной организацией в своих интересах или в интересах своего супруга и несовершеннолетних детей, то все пропорции участия не будут иметь значения для налоговых органов в силу п. 6 ст. 25.13 НК РФ.

На какую дату определяется доля участия контролирующего лица в иностранной компании и КИК?

Доля участия контролирующего лица определяется:

• на дату принятия решения о распределении прибыли, принятого в календарном году, следующем за налоговым периодом по соответствующему налогу для налогоплательщика – контролирующего лица, на который приходится дата окончания финансового года в соответствии с личным законом этой контролируемой иностранной компании;

• в случае, если такое решение не принято, то на 31 декабря календарного года, следующего за налоговым периодом по соответствующему налогу для налогоплательщика – контролирующего лица, на который приходится дата окончания финансового года контролируемой иностранной компании.

Анализ теоретической ситуации – Офшор форум GSL

Ситуация 2

Признание дохода по КИК

Правильно ли я понимаю, что 31.12.2016 г. мы признаем до ход по КИК за предыдущий год, за 2015? Об этом говорится в п. 1.1 ст. 223 НК РФ?

Комментарий GSL

Комментарий GSL

Для иллюстрации нормы п. 1.1 ст. 223 НК РФ приведем примеры:

– если финансовый год КИК пришёлся на период 01.01.2015 г. – 31.12.2015 г., то статус контролирующего лица и его доход в виде прибыли КИК определяется на дату 31.12.2016 г., уведомление о КИК подаётся в ИФНС не позднее 20 марта 2017 года;

– если финансовый год КИК отличается от календарного года, например, составляет период 01.10.2015 г. – 30.09.2016 г., то статус контролирующего лица и его доход в виде прибыли КИК впервые в целях законодательства РФ о КИК определяется на дату 31.12.2017 г., уведомление о КИК подаётся в ИФНС не позднее 20 марта 2018 года.