Глава 1. Особенности маркетингового анализа инвестиционных проектов

1.1. Схема и основные этапы разработки новой продукции

1.2. Реализация функций маркетинга на различных этапах инвестиционного проекта

1.3. Структура и порядок проведения маркетингового анализа инвестиционных проектов

1.4. Основные результаты маркетингового анализа

1.5. Определение перечня основных показателей, полученных в результате проведения детального анализа рынка на примере практического кейса

1.6. Расчет предварительного бюджета на продвижение по кейсу «Медицинские мониторы»

Детальный анализ ситуации на рынке при создании и продвижении нового продукта позволяет снизить риски при его коммерциализации. Компетенции, связанные с основными методами проведения анализа и оценки, необходимы менеджерам инновационных проектов при принятии решений об инвестициях и управлении технико-внедренческой деятельностью.

В учебном пособии рассматривается полный алгоритм анализа инвестиционного проекта, от цели исследования до планируемых результатов на каждом из этапов, которые необходимы для принятия управленческих решений.

1.1. Схема и основные этапы разработки новой продукции

Рост конкуренции на рынке, снижение доходности бизнеса, динамика роста товарооборота – все это напрямую отражается на отраслевых рынках, постоянно изменяя распределение сил основных игроков. Именно поэтому уникальный обновляемый ассортимент и оптимальное распределение продукции могут обеспечить рост продаж и планируемую доходность, что на сегодняшний день является ключевым вопросом в деятельности большинства компаний.

Детальный анализ ситуации на рынке при создании и продвижении нового продукта позволяет определить его привлекательность на начальном этапе инновационного проекта. Комплексное маркетинговое планирование в компании обеспечивает возможность движения к заданной цели и контроля эффективности на всех этапах движения.

Еще недавно при выведении нового продукта или новой торговой марки было достаточно грамотно распределить товар по каналам сбыта и обеспечить операторов канала сбыта (дистрибьюторов, оптовиков) минимальным набором рекламной поддержки, а менеджеров, проводящих презентацию новой линейки продуктов, – каталогами с новой продукцией и оставалось только анализировать продажи и корректировать каналы сбыта.

Сегодня опережение конкурентов на многих активно развивающихся рынках является ключевым фактором успеха. Опережение и мобильность можно обеспечить различными способами: наличием финансовых, кадровых ресурсов, профессиональным менеджментом и т.д.

Однако все эти способы имеют значительные риски: финансовые ресурсы могут исчерпаться или у конкурентов их также достаточно, кадровые ресурсы и профессиональный менеджмент могут уйти на работу к конкурентам.

Грамотная разработка и реализация инвестиционных проектов по детально разработанной технологии – необходимое условие успешного функционирования компании. Для внедрения на рынок новых продуктов необходим четкий бизнес-процесс, в результате которого на выходе всегда будет успешно продающийся на рынке продукт.

В практике вывода нового продукта насчитывается 14 этапов (рис. 1.1).

1. Поиск новых идей ведется из различных источников: рынок, конкуренты, клиенты компании, конечные потребители, а также собственные сотрудники предприятия. Необходимо учесть, что на предприятии должно быть определено ответственное подразделение за сбор и описание идей по стандартному для компании шаблону.

Рис. 1.1. Схема разработки нового товара (составлена по [5])

2. Предварительная оценка рынка — этап, за который в большинстве случаев отвечает подразделение маркетинга. По принятому в компании стандарту оцениваются основные показатели на базе вторичных источников информации: предварительная оценка объема рынка, его динамика, оценка уровня конкуренции.

3. Отбор идей проводится на ассортиментном комитете компании или совете директоров, когда обсуждается каждая идея с учетом предварительной информации по рынку и принимаются решения о продолжении проработки или прекращении работы относительно каждой идеи по новому продукту (услуге).

4. Предварительная техническая оценка продукта. По всем выбранным после совещания идеям новых продуктов проводится техническая экспертиза, которая охватывает следующие вопросы: возможность достижения параметров нового продукта с технической и технологической точки зрения, возможные проблемы и стоимость их решения, необходимость привлечения внешних ресурсов, наличие регулирующих правил и оценка технических и технологических рисков. После проведения экспертизы осуществляется дополнительный отбор идей, которые наиболее соответствуют поставленным целям компании.

5. Детальное исследование рынка. До данного этапа доходит не более 20—25% идей, имеющихся на первом этапе. Углубленное исследование рынка в зависимости от наличия ресурсов, проводится силами компании или отдается на аутсорсинг. По времени этот этап достаточно длительный, занимает около 2—3 месяцев, но является определяющим, так как по его завершении компания получает ответы на два главных вопроса: перспективность рынка и прогноз продаж в определенной ценовой категории. Без этих данных невозможно рассчитать целесообразность проекта.

6. Экономический анализ 1 – финансовый анализ проекта, в процессе которого оцениваются уровень необходимых инвестиций, возможный срок окупаемости проекта, основные потоки денежных средств. По итогам оценки собственник, инвестор или руководитель компании принимает решение о продолжении работы над проектом.

7. Разработка концепции нового товара — это этап собственно разработки товара и его прототипов согласно заявленным в идее техническим характеристикам. Прототип должен быть изготовлен в рамках обозначенных ценовых ограничений.

8. Тестирование внутри организации – проведение испытаний и определение характеристик, которые будут обозначены в техническом паспорте изделия.

9. Тестирование потребителями – крайне важный этап перед выходом продукции на рынок, позволяющий до этапа окончательного вывода скорректировать новый продукт согласно отзывам потребителей.

10. Опытные продажи – организация продажи на ограниченной территории или ограниченному кругу потребителей. На данном этапе проводится проверка продукта на восприятие его рынком, уточняются цифры по прогнозному объему продаж и тестируются методы продвижения.

11. Опыт производства – проверка работы всего производственного комплекса: всех возможностей и ограничений, оценка производительности оборудования.

12. Экономический анализ 2 – уточнение финансовых показателей с учетом результатов опытных продаж и затрат на дополнительное оснащение производства.

13. Запуск производства — проверка поставщиков, логистики, производства и запуск полномасштабного производственного цикла.

14. Выведение продукта на рынок — работа по всем элементам маркетинга: товар, цена, каналы сбыта, продвижение.

1.2. Реализация функций маркетинга на различных этапах инвестиционного проекта

Независимо от темы инвестиционного проекта, необходимо проведение детального анализа рынка еще на этапе разработки идеи. Маркетинговый анализ рынка включает в себя несколько этапов: оценку влияния внешней и внутренней среды; определение целевых сегментов; расчет прогноза продаж. Именно прогноз возможного объема продаж – главный итог маркетингового анализа и основа для финансового анализа и определения экономических индикаторов проекта.

Любой инвестиционный проект, независимо от сложности и отрасли имеет три этапа.

Этап 1 – предынвестиционный

Итогом этапа является разработка маркетинговой части бизнес-плана проекта.

На данном этапе реализуются функции стратегического маркетинга:

• проведение маркетинговых исследований: оценка показателей рынка;

• сегментация потребителей, определение целевых сегментов;

• расчет прогноза продаж по новому продукту;

• разработка функциональных стратегий (политик);

• определение ориентировочного бюджета маркетинга для вывода продукта на рынок.

Детальное исследование рынка на предынвестиционном этапе является основной частью маркетингового анализа нового проекта. Результатом этого исследования является оценка рыночного потенциала для нового продукта и расчет прогноза продаж, а также оценка уровня конкурентоспособности нового продукта (услуги).

При разработке прогноза продаж следует детально изучить планы и стратегии конкурентов, особенно те, которые касаются вывода новой продукции на рынок. Результаты, полученные по итогам исследования рынка, могут изменяться в зависимости от ситуации на рынке. Именно поэтому не реже чем один раз в полгода в обязательном порядке должны дополнительно оцениваться основные показатели на предмет возможных изменений.

Этап II – инвестиционный

Основные мероприятия на втором этапе проекта – функции оперативного маркетинга. Ведется разработка маркетинговых мероприятий в рамках комплекса 4Р по новому товару:

• товарная политика: утверждение базовой концепции товара (услуги) и его ассортимента, качественных характеристик, ценностных для покупателя характеристик, торговой марки, дизайна, упаковки товара и др.;

• ценовая политика: определение базовой цены, системы скидок и условий оплаты;

• сбытовая политика: определение каналов продаж, регионов планового присутствия, поиск посредников или потенциальных клиентов;

• коммуникационная политика: разработка компании по продвижению, специальных акций;

• сводный план мероприятий по всем политикам;

• бюджет, необходимый для реализации разработанных политик.

Разработка маркетинговых мероприятий проводится на этапе уже имеющихся прототипов товара и организации подготовки производства.

Этап III – эксплуатационный

На третьем этапе реализуются мероприятия комплекса маркетинга, разработанные на втором этапе, включая вывод продукции на рынок, продажи и получение запланированных доходов.

Проводится ежемесячный контроль выполнения и оценка эффективности проводимых мероприятий. При условии недостижения результатов по контрольным точкам проводится доработка плана мероприятий или корректировка действий с целью достижения запланированного результата.

1.3. Структура и порядок проведения маркетингового анализа инвестиционных проектов

Разработка нового товара – это сложный и длительный процесс. Одно из важнейших мест в данном процессе занимает маркетинговый анализ. По данным Ассоциации менеджеров, более 43% новых товаров терпят поражение на российском рынке именно из-за недостаточной проработки этапа детального исследования рынка.

Маркетинговый анализ на первом этапе – это процесс анализа полученных данных с предоставлением результатов согласно поставленной задаче. Основные разделы и порядок реализации первого этапа представлены на схеме (рис. 1.2).

Анализ рынка состоит из четырех основных блоков, каждый из которых одинаково важен для получения конечного результата и проведения оценки целесообразности инновационного проекта.

Анализ влияния макрофакторов: оценка влияния совокупности крупных общественных и климатических факторов на реализацию инновационного проекта, включая политические, социально-экономические, правовые, научно-технические, культурные и природные факторы.

Анализ внутренней среды: анализ и определение эффективности использования ресурсов предприятия (финансовых, материальных, технологических, управленческих, информационных, кадровых, интеллектуальных, маркетинговых и др.), выявление и измерение внутренних резервов производственно-хозяйственной деятельности предприятия для запуска нового продукта.

Основные показатели рынка: обзор и прогноз развития целевого рынка с включением следующих показателей: объема и динамики платежеспособного спроса и предложения; показателей экспорта и импорта; уровня цен на аналоги; объема производства и продаж данного товара на данном целевом рынке; степени интенсивности конкуренции; мотивов покупок данного товара потребителями; требований к качеству товара; объема потребления на рынке за предыдущий плановый период; объема ожидаемых продаж на следующий плановый период; системы реализации принятой на целевом рынке; ожидаемого числа покупателей, клиентов; форм и методов продаж, принятых на рынке; среднего размера одной покупки; основных тенденций развития целевых сегментов рынка и др.

Рис. 1.2. Порядок реализации первого этапа маркетингового анализа

Анализ конкурентов: исследование основных игроков рынка, их доли, стратегии развития, основного ассортимента, базовые цены и ценовая политика конкурентов, обороты компаний по аналогичным товарам, методы продвижения и маркетинговый бюджет.

Таблица 1.1

Информация для анализа рынка

После получения основных показателей рынка необходимо определить основные группы клиентов – целевые сегменты.

Определение целевых сегментов: определение основных сегментов потребителей, оценка сегментов по привлекательности на базе многофакторного моделирования. По результатам проведенной оценки выбираются целевые сегменты рынка для прогноза продаж нового продукта.

Прогноз продаж нового продукта: проводится с учетом первичных, вторичных и замещающих продаж с применением экспертных методов оценки возможных оборотов по новому продукту в целевых сегментах.

Блок коммуникаций и бюджет продвижения: разработка программы маркетинговых коммуникаций на основании проведенного исследования с учетом позиционирования на конкретных целевых сегментах. Расписывается предварительный план мероприятий, с помощью которых новый товар будет выводится на рынок, и определяется размер бюджета на продвижение. Также разрабатывается укрупненный план маркетинговых коммуникаций для первого этапа вывода продукции на рынок и рассчитывается ориентировочный бюджет на продвижение. Сумма бюджета входит затратной статьей в общий бюджет проекта при расчете финансовых показателей проекта.

1.4. Основные результаты маркетингового анализа

Маркетинговый анализ проводится с помощью набора маркетинговых методик, которые позволяют собрать ключевую информацию по покупателям, рынку, конкурентам и внешней среде. В табл. 1.1 приведены основные данные, которые необходимо получить в результате проведения этапа 1 – предынвестиционного анализа.

Главный результат – прогноз объема продаж для проведения экономического расчета финансовых показателей проекта и принятия решения о продолжении или прекращении работ.

1.5. Определение перечня основных показателей, полученных в результате детального анализа рынка на примере практического кейса

Перед тем, как приступить к детальному исследованию рынка, необходимо обозначить перечень показателей, с помощью которых будет проводиться расчет финансово-экономических показателей, и выбрать ключевые из представленного ниже списка:

• общий оборот целевого рынка, руб./шт.;

• динамика развития рынка и прогноз на 3—5 лет;

• оценка прямых аналогов, их стоимость на рынке;

• продукция, пользующаяся наибольшим спросом;

• основные сегменты потребителей, целевые сегменты;

• актуальность разработки и производства на основании данных о рынке;

• ценовые характеристики нового продукта;

• предварительная оценка ожидаемого объема продаж компании, руб./шт.;

• основные методы коммуникаций при выводе продукции на рынок;

• расчет ориентировочных затрат на продвижение.

В зависимости от типа инновационного проекта, новизны продукта, исследуемой отрасли и других характеристик, перечень показателей может дополняться и корректироваться, но не значительно.

Пример. Результаты анализа рынка кровельных материалов и определения ключевых показателей

При отсутствии резких политических изменений в 2007—2011 гг. ежегодный прирост в строительстве согласно данным Министерства экономического развития и торговли РФ и по мнению экспертов может достигнуть 10—12%.

Производство строительных материалов в 2006 г. увеличилось на 6,4%.

В суммарном вводе в эксплуатацию зданий превалирует жилищное строительство. На долю зданий нежилого назначения в 2006 г. приходилось 17% от общего строительного объема и 4,7% от количества всех построенных зданий (рис. 1.3).

Рис. 1.3. Структура ввода в эксплуатацию нежилых зданий в России, доля от общего объема вводимых в эксплуатацию зданий

Жилой сектор по сравнению с нежилыми зданиями развивался в 2006 г. достаточно динамично: ввод жилых зданий в целом по России составил 42,84 млн кв. м. Доля индивидуальных застройщиков в общем объеме построенного в 2006 г. жилья составила 42,1% (рис. 1.4).

Рис. 1.4. Структура строительства жилья по исследуемым регионам в 2006 г.

Существующий в настоящее время жилой фонд Российской Федерации имеет по этажности следующую структуру:

• дома высотой 1—4 этажа – 98,4%;

• пятиэтажные дома – 1,1%;

• шестиэтажные и выше – 0,5%.

Площадь жилых помещений, размещенных в аварийных и ветхих строениях, в 2,5 раза превышает объем введенного в 2006 г. жилья и составляет более 91 млн кв. м.

По итогам 2005—2006 гг. в целом по России отмечались тенденция снижения темпов строительства общеобразовательных учреждений и практически полное отсутствие строительства детских дошкольных учреждений.

Исключением является ряд регионов, по которым отмечен рост: Московский регион, г. Москва, Ставропольский край, Белгородская область, Ростовская область, Республика Татарстан, Тюменская область. Учитывая, что на 2007—2008 гг. Правительством РФ среди приоритетов развития были обозначены социальная сфера и здравоохранение, намечены перспективы развития данных направлений в строительстве как образовательных учреждений, так и объектов здравоохранения.

Рассмотрим, к примеру, рынок кровельных материалов. В России около 94% всех строений имеют скатные крыши. В новом строительстве доля скатных крыш составляет 97%.

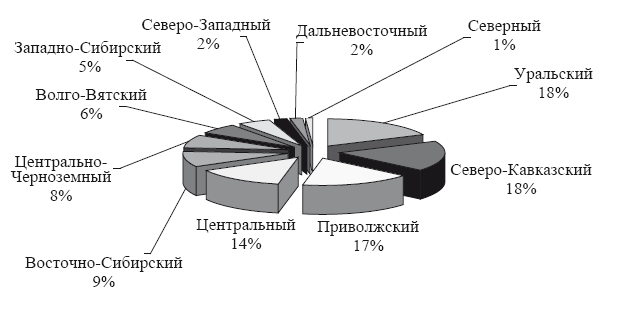

Потребление шифера имеет свою специфику в зависимости от региона. В Южном регионе, например, потребление шифера ниже, чем в Центральном (рис. 1.5).

Рис. 1.5. Структура кровельного фонда по видам материалов по итогам 2006 г.

Общее распределение объемов потребления по регионам представлено на рис. 1.6.

Коммерческая практика работы на рынке кровельных материалов уже сложилась и представляет собой достаточно четкую структуру:

• производители (заводы) асбестоцементных изделий;

• оптовые фирмы – посредники в регионах;

• проектные институты;

• строительные организации;

• строительные рынки и специализированные магазины стройматериалов;

• конечные потребители.

Рис. 1.6. Распределение объемов потребления шифера по регионам Российской Федерации в 2006 г.

Большинство предприятий-посредников, работающих на рынке кровельных материалов, предоставляют потребителю комплекс дополнительных услуг: консультации по выбору материала, расчет кровли, погрузку, бесплатную доставку, шеф-монтаж.

Представители компаний-посредников сформулировали минимальные требования, которыми они руководствуются при выборе поставщика (представлены в порядке убывания):

1. Обеспечение в сезон коротких сроков поставки, что гарантируется близким географическим расположением производителя.

2. Гибкая ценовая политика, подразумевающая наличие скидок и возможности отсрочки платежа.

3. Наличие широкого ассортимента изделий, в том числе окрашенного шифера (цветовая гамма), ассортимента типоразмеров продукции, пользующейся наибольшим спросом.

4. Снижение процента боя при доставке товара заказчику.

5. Оказание рекламной поддержки от предприятий-производи-телей.

6. Оказание поддержки в организации и проведении широкой разъяснительной кампании по безопасности асбестосодержащих материалов.

7. Организация и проведение обучающих семинаров силами предприятия-производителя для своих посредников по организации продаж, технологии работы с материалом.

За 2005—2006 гг. увеличение цен на шифер составило по сравнению с ценами на конец 2004 г. 49%, что превышает удорожание продукции в целом по промышленности стройматериалов (40,3%). Основным фактором повышения цен на шифер является существенный рост цен на цемент.

В 2006 г. темпы роста цен на шифер составили 14,3%. Данная тенденция сохранилась и в 2007 г.

На 2008—2011 гг. снижения темпов роста цен не прогнозируется в связи с ожидаемым ростом цен на энергоносители, определяющие цены в отрасли.

Основными факторами, влияющими на изменение цен, по данным опроса экспертов, являются следующие (табл. 1.2).

Таблица 1.2

Факторы, влияющие на изменение цен

По данным Госкомстата РФ, в 2006 г. российский рынок кровель оценивался в 2,92 млрд кв. м, из них примерно 1,52 млрд кв. м занимали плоские кровли и 1,4 млрд кв. м – скатные.

Рынок материалов для скатных кровель продолжает расти. При этом значительно увеличилось количество новых материалов.

Крупнейшими производителями шифера являются: ОАО «Себ-ряковский комбинат асбестоцементных изделий», г. Михайловка Волгоградской области (в 2006 г. произвел 21,2% всего российского шифера); ОАО «Белгородасбестоцемент», г. Белгород (17% общего объема шифера по Российской Федерации). Далее идут ОАО «ЛАТО», п. Комсомольский, Республика Мордовия (8,9% отечественного шифера) и ОАО «Красный строитель», г. Воскресенск (7,3%). «Ульяновскшифер» занимает 6-е место по результатам 2006 г. с долей в 6%, и «Сухоложскасбоцемент», Свердловская обл. с долей 4,7% – на 7-м месте.

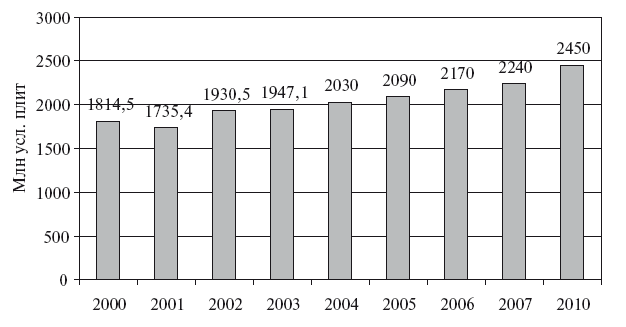

В среднем по России в ближайшей перспективе будет наблюдаться рост рынка с постепенным смещением от традиционного серого шифера и асбоцементных плиток к окрашенной продукции, из центра на периферию. До 2009 г., по оценкам, рост составит в среднем 3—5% ежегодно (рис. 1.7).

Рис. 1.7. Прогноз развития рынка шифера до 2010 г.

Прирост выпуска продукции будет обеспечен новыми видами изделий: окрашенными волнистыми крупноразмерными и мелкоразмерными листами, в том числе полуволнистыми, плоскими прессованными плитками различного профиля, плитами для навесных вентилируемых фасадов.

Основными сегментами, в которых применение шифера занимает значительную долю в общем объеме, являются промышленные предприятия (25%), реконструкция жилого фонда (20%), строительство частных сельских домов, сельскохозяйственных предприятий и садовых участков (по 15%). Данные по регионам различны в зависимости от объема инвестиций, развития региона, платежеспособности населения.

По данным Госкомстата РФ, в 2006 г. российский рынок скатных кровель оценивался в 1,4 млрд кв. м.

Согласно статистическим данным, приводимым рядом экспертов, по итогам 2006 г. суммарный объем потребления кровельных материалов для скатных крыш превысил 210 млн кв. м. Самым значительным видом из числа этих материалов был шифер – 62%-ная доля рынка (рис. 1.8).

Рис. 1.8. Структура потребления кровельных материалов для скатных крыш в 2006 г.

При этом значительно увеличилось количество новых материалов. В целом, за последние 2 года прирост рынка новых видов кровельных материалов – около 4% ежегодно.

На первых местах по представленности в посреднических фирмах находятся металлочерепица, мягкая кровельная черепица, рулонные кровельные материалы и шифер. Несмотря на то что новые кровельные материалы чаще встречаются в ассортименте торговых и строительных фирм, шифер определенно лидирует в объемах продаж во всех рассматриваемых регионах.

В целом можно с уверенностью говорить о том, что в 2009 г. более современные кровельные покрытия потеснят традиционные материалы. Их доля, по прогнозам специалистов, составит 22— 25% общего объема отечественного рынка материалов для скатных кровель (рис. 1.9, табл. 1.3).

Таким образом, можно утверждать, что еще около трех лет шифер будет достаточно востребован, особенно в регионах РФ и среди сельских жителей.

Рис. 1.9. Тенденции развития рынка кровельных материалов на период до 2010 г.

Таблица 1.3

Тенденции развития рынка кровельных материалов на период до 2010 г.

Прогноз роста в объемах составляет суммарно 23% до 2009 г., несмотря на потерю доли рынка с учетом развития современных материалов.

Наиболее «опасными» товарами – заменителями шифера с точки зрения снижения доли рынка и объемов продаж являются:

• мягкие кровельные плитки отечественного производства по зарубежной технологии (при условии снижения цен);

• листовая кровля (при условии использования в производстве новых, более долговечных и надежных сплавов).

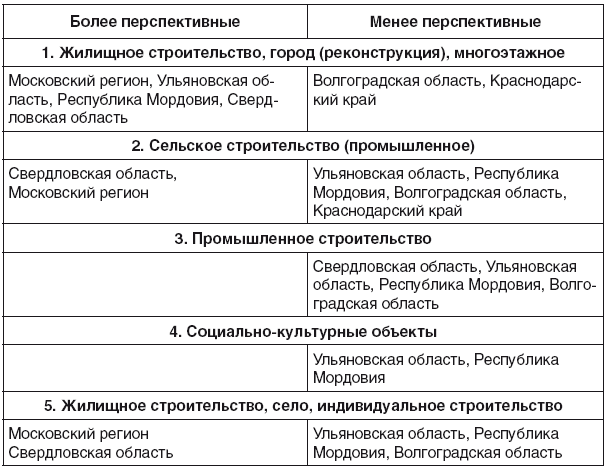

При проведении исследования анализировались регионы, определенные техническим заданием: Московский регион, Краснодарский край, Волгоградская область, Свердловская область, Ульяновская область, Республика Мордовия. Внутри каждого региона определялись наиболее перспективные целевые сегменты с точки зрения перспективности работы и наличия потенциала для увеличения рынка сбыта.

Результаты отражены в табл. 1.4.

Таблица 1.4

Наиболее перспективные регионы по результатам сегментации

Московский регион

Мнения по прогнозу применения шифера в Московском регионе неоднозначны. Большинство респондентов прогнозируют стагнацию рынка шифера, в меньшей степени это касается сельских районов, поскольку определяющим фактором при выборе ими материала остается цена. По мнению экспертов, применение шифера в области останется на прежнем уровне или вырастет на 3—5% за счет использования окрашенного шифера.

Рост потребления прогнозируется на следующих сегментах:

• жилищное строительство, город (реконструкция), многоэтажное;

• сельское строительство (промышленное);

• жилищное строительство, село, индивидуальное строительство;

• кабельная канализация (связь);

• тепло- и водоснабжение.

Краснодарский край

Рост рынка шифера участниками не прогнозируется. Без перехода на новую модернизированную продукцию долю рынка асбоцементных материалов будут постепенно забирать новые материалы.

Новая стабильная позиция – по трубам для кабельной канализации. Связисты используют только асбоцементные, так как все остальные не устраивают по срокам эксплуатации и защите. Основное преимущество – защита от грызунов и только асбоцементные трубы способны противостоять крысам. Объемы потребления труб будут расти ориентировочно на 15—20% в год.

Еще одна неиспользованная возможность для продвижения шифера в регионе появляется за счет того, что: большое строительство ведется в районе побережья; металл и другие материалы не выдерживают длительного воздействия морской соли и влажности; только шифер эксплуатируется достаточно долго. Но проблема внешнего вида заставляет потребителей (гостиницы, отели, кафе и т.д.) обращаться к новым материалам.

Рост потребления прогнозируется на следующих сегментах:

• жилищное строительство, город (реконструкция), многоэтажное;

• сельское строительство (промышленное);

• кабельная канализация (связь);

• системы канализации и мелиорации.

Ульяновская область

Две трети из числа опрошенных экспертов уверены, что в ближайшие 5—10 лет ситуация в отрасли в корне не изменится и шифер по-прежнему будет востребован. Основанием для столь уверенных заявлений служит низкий социальный уровень жизни населения области. Поскольку оно является основным потребителем шифера, а экономическая ситуация в области по-прежнему напряженная, то и проблемы сбыта товара не будет. Производством шифера в регионе занимается ООО «Ульяновскшифер», поэтому соседние области и республики по-прежнему активно закупают шифер для своих нужд. Прогноз на перспективу свидетельствует о том, что объем вывоза шифера за пределы области останется на уровне 2006 г.

Необходимо особо отметить, что, несмотря на сложную экономическую ситуацию в регионе правительство области выделяет средства на строительство и ввод в эксплуатацию объектов социально-культурного назначения и здравоохранения.

Рост потребления прогнозируется на следующих сегментах:

• жилищное строительство, город (реконструкция), многоэтажное;

• сельское строительство (промышленное);

• промышленное строительство;

• социально-культурные объекты;

• жилищное строительство, село, индивидуальное строительство;

• кабельная канализация (связь);

• тепло- и водоснабжение.

Республика Мордовия

Проблема строительства нового жилья и ремонта существующего жилого фонда по-прежнему актуальна. Для ремонта кровли активно используется шифер. Прогнозируется рост строительства промышленных и сельхозобъектов. Шифер производит в регионе ОАО «ЛАТО» (Республика Мордовия), имеющее широкий ассортимент асбоцементных изделий.

В большинстве случаев экстерьер не играет существенной роли для потребителя, поэтому здесь шифер остается востребованным. Крупнейшими потребителями шифера были и остаются частные застройщики. Этот сектор будет стабильно развиваться; по оценкам экспертов, рост потребления шифера составит около 5% в год.

Так же как и в Ульяновской области, здесь вводятся в действие объекты социально-культурного назначения и здравоохранения. Рост потребления прогнозируется на следующих сегментах:

• жилищное строительство, город (реконструкция), многоэтажное;

• сельское строительство (промышленное);

• промышленное строительство;

• социально-культурные объекты;

• жилищное строительство, село, индивидуальное строительство;

• кабельная канализация (связь);

• тепло- и водоснабжение.

Волгоградская область

Большинство опрошенных фирм говорят о стабильности рынка шифера. Рост продаж новых материалов, конечно, отберет какую-то часть рынка, но скорее всего произойдет перераспределение долей между мягкими материалами и металлочерепицей, не затрагивая доли шифера, поскольку в промышленном, сельскохозяйственном и бюджетном строительстве альтернативы шиферу пока нет. Рост рынка в регионе прогнозируется на уровне 5—7% в год. При предложении частным застройщикам окрашенного шифера различной цветовой гаммы, динамика роста может увеличиться.

Рост потребления прогнозируется на следующих сегментах:

• жилищное строительство, город (реконструкция), многоэтажное;

• сельское строительство (промышленное);

• промышленное строительство;

• жилищное строительство, село, индивидуальное строительство;

• кабельная канализация (связь);

• тепло- и водоснабжение.

Свердловская область

На селе в ближайшем будущем изменений не предвидится, основным материалом по-прежнему останется шифер. В городах области (Урал традиционно силен в обработке металлов) возможно увеличение доли металлочерепицы с различными защитными покрытиями. Это в большей степени касается только вновь возводимых зданий. Доля шиферных крыш в городах останется на прежнем уровне, а при ремонте крыш, как правило, не меняют тип материала.

Общий прогноз по области – стабилизация спроса на шифер; в случае вывода на рынок новых видов шифера – рост 4—5% в год. Рост потребления прогнозируется на следующих сегментах:

• жилищное строительство, город (реконструкция), многоэтажное;

• сельское строительство (промышленное);

• промышленное строительство;

• жилищное строительство, село, индивидуальное строительство;

• кабельная канализация (связь);

• тепло- и водоснабжение.

Наименее экономически развитые регионы являются наиболее привлекательными с точки зрения долгосрочной перспективы развития рынка асбоцементного шифера, рекламных вложений, развития сбытовой сети. Потребление шифера в глубинке России еще долго будет достаточно активным.

По результатам опроса, наиболее часто используемые материалы в частных заказах – металлочерепица, шифер, битумная черепица. В коммерческих заказах предпочтение отдается металлочерепице, техноэласту и оцинковке. При строительстве государственных объектов наиболее популярные материалы – оцинковка, шифер, флиизол, рубероид (рис. 1.10).

Рис. 1.10. Кровельные материалы, чаще всего используемые на заказах

В ходе опроса торгующих организаций в выбранных целевых регионах было выявлено, что большинство работает с продукцией местного производителя, не предъявляя к нему особых требований. Определяется это как правило налаженными долголетними деловыми связями и выгодностью сотрудничества.