Глава 2. Как работают фондовые рынки

Октябрь – один из самых опасных месяцев в году для игры на бирже. Не менее опасны июль, январь, сентябрь, апрель, ноябрь, май, март, июнь, декабрь, август и февраль.

Введение

Такие известные фондовые биржи, как Лондонская, Нью-Йоркская и Филадельфийская (PHLX), ведут свою историю с конца XVIII века, когда брокеры и джобберы (так на LSE называли дилеров, осуществлявших сделки за свой счет), торговавшие ценными бумагами, упорядочили свою деятельность и придали ей официальный статус. Участники PHLX, первой фондовой биржи в США, поначалу уединялись для заключения сделок, однако на LSE, происхождение которой связано с кофейнями, торговля велась в колоритном и шумном зале.

Фондовые биржи есть в большинстве столиц мира, и вы, наверное, уже хорошо знаете многие из них, включая биржи развивающихся рынков. Иногда биржи привязаны к конкретным городам, иногда нет. К примеру, в США фондовые биржи есть в Бостоне, Чикаго, Цинциннати, Нью-Йорке и Филадельфии. Помимо этого существует NASDAQ AMEX – объединение двух самостоятельных рынков, слияние которых произошло в октябре 1998 года. До этого система NASDAQ считалась ведущим электронным фондовым рынком мира, а AMEX была второй по величине торговой площадкой в США. В Европе фондовые биржи иногда называют французским словом bourse, например, Парижская фондовая биржа звучит как Paris Bourse.

Данный раздел посвящен следующим вопросам:

• выпуск акций на первичные рынки;

• торговля на вторичных рынках;

• фондовые индексы.

Ниже приведены примеры отображения на экране монитора информации по биржам, предоставляемой электронными службами Reuters. От этих служб вы можете получить детальную информацию по любой фондовой бирже мира.

Торговля ценными бумагами на биржах и внебиржевом рынке

Основное предназначение фондовой биржи – создание безопасной среды для совершения сделок участниками рынка. Биржи имеют официально утвержденных членов, на них действуют одобренные процедуры торговли и правила, определяющие порядок проведения торгов и урегулирования споров. В одних случаях сделки, как и прежде, осуществляются на торговой площадке биржи, например на NYSE. В других случаях – через расположенные непосредственно на бирже или удаленные электронные системы, например на TSE и LSE соответственно. Биржи, кроме того, выполняют следующие функции:

• регулируют листинг ценных бумаг, гарантируя соответствие эмитентов биржевым критериям (более подробно регулирование описано в разделе «Торговые операции на фондовых рынках»);

• предоставляют возможности для расчетов по сделкам – перевода денежных средств. На одних биржах действует система скользящего расчета, при которой расчет по операциям обычно производится в течение фиксированного количества дней после совершения сделки. На NYSE, например, принята практика расчета через три рабочих дня с момента совершения сделки, такая система обозначается как Т + 3. На других биржах действуют системы с фиксированным расчетным днем;

• отслеживают и распространяют данные по сделкам и другую информацию, касающуюся финансового положения организаций, акции которых включены в листинг.

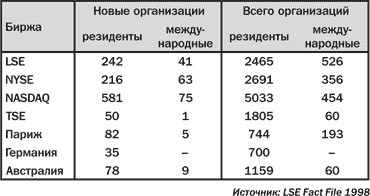

В приведенной далее таблице указано число участников различных бирж в 1997 году.

Если организация не имеет биржевого листинга в результате недостаточной капитализации или потому, что она хочет ограничить число акционеров, ее акции могут быть выпущены на внебиржевой рынок. На этом рынке также обращаются так называемые капитальные ценные бумаги, т. е. бумаги, дающие право собственности, международного характера, например глобальные депозитарные расписки, речь о которых пойдет в следующем разделе книги.

Системы торговли на основе приказов и котировок

Развитие любой биржи, где бы она ни находилась, определяется потребностями как локального рынка, так и международных рынков, влияние которых постоянно возрастает. Наглядный пример – LSE, где до недавнего времени действовала система на основе котировок. Теперь же для торговли акциями 100 ведущих зарегистрированных организаций используется система на основе приказов. На базе курсов акций этих компаний рассчитывается фондовый индекс FTSE 100, или Footsie 100 (читается как «Футси 100»).

Системы на основе котировок

В системах на основе котировок, в частности SEAQ (детально она будет рассмотрена несколько позже), действующей на LSE в Великобритании и на NASDAQ в США, маркетмейкеры должны осуществлять непрерывную котировку цен продавцов и покупателей на включенные в листинг ценные бумаги. Котировки выводятся на экран электронной системы, с помощью которой брокеры и инвесторы могут подобрать наиболее приемлемые для себя цены. На рисунке показан вид экрана SEAQ в системе Reuters.

Системы на основе котировок обеспечивают рынкам ликвидность, однако приводят к более высоким торговым издержкам, так как разрыв между ценами покупателя и продавца – спред – сравнительно велик. Участникам рынка, выполняющим функции маркетмейкеров, биржи предоставляют определенные льготы, например ссуды ценных бумаг для покрытия позиций и освобождение от некоторых налогов.

Для многих крупных инвестиционных институтов подобные системы являются предпочтительными, поскольку они гарантируют минимальный уровень ликвидности. Кроме того, крупные инвесторы или их брокеры при совершении крупных сделок могут добиться от маркетмейкеров предоставления более выгодных условий по сравнению с котировками на экране.

Системы на основе приказов

Системы на основе приказов, например SETS (о ней также будет сказано более подробно позже), действующая на LSE, и системы Нью-Йоркской и Парижской фондовых бирж, представляют собой непрерывно действующий аукцион. В этом случае инвесторы или их брокеры направляют приказы покупать или продавать в некий центр, который может находиться в торговом зале биржи (NYSE) или иметь вид компьютерной системы (система SETS на LSE). В зависимости от инструкций клиента система производит взаимозачет, исполнение или отмену приказа.

В подобных системах приказы отдаются до того, как определились цены. Маркетмейкеры при этом не обязаны обеспечивать непрерывную котировку цен продавца и покупателя. Торговые издержки на таких рынках ниже из-за меньшего спреда. Это делает их более привлекательными для многих инвесторов; вместе с тем реализация некоторых менее популярных ценных бумаг может оказаться затруднительной в отсутствие непрерывной котировки цен.

Системы торговли, о которых шла речь до сих пор, действуют на вторичных рынках, т. е. рынках, где акции обращаются после их эмиссии. Однако каким же образом акции попадают на вторичные рынки? Обратимся к первичным рынкам и процессу выпуска акций организациями.

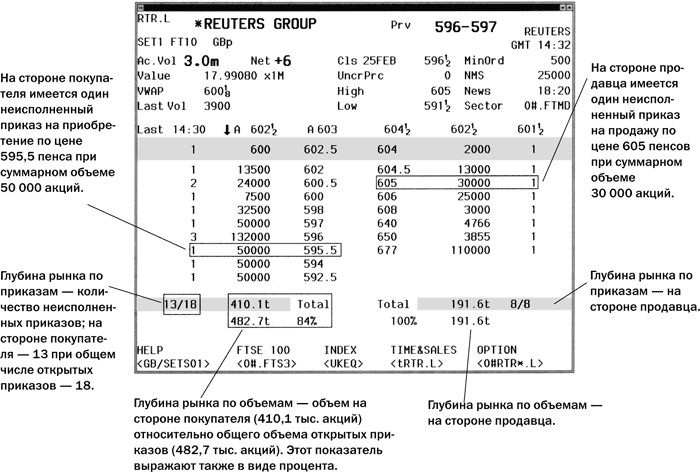

Прежде чем продолжить изучение материала, посмотрите, как на экране Reuters отображается котировка акций одной из организаций в системе SETS на LSE.

Первичные рынки

Первичные рынки предоставляют организациям возможность мобилизации капитала. Размещение новых выпусков акций можно осуществить на фондовых биржах или через внебиржевые рынки. На каждой фондовой бирже действуют свои правила и процедуры листинга и размещения новых акций компаний на первичном рынке, однако большинство из них придерживаются одних и тех же общих принципов, а разница существует лишь в деталях. Рассмотрим в качестве примера процесс эмиссии на LSE.

Если вы хотите узнать больше о процессе эмиссии на какой-либо другой бирже, посетите ее веб-сайт (перечень адресов приведен в конце книги) и изучите предлагаемую информацию.

LSE – национальная фондовая биржа Великобритании и один из крупнейших в мире рынков международных акций. По некоторым оценкам, в 1995 году 55 % акций, обращающихся за пределами национальных рынков, прошло через LSE. В 1997 году оборот международных акций на LSE составил 1443,2 млрд фунтов стерлингов.

Основные функции LSE:

• организация и регулирование центрального рынка ценных бумаг в Великобритании;

• организация и регулирование рынка международных акций на LSE;

• определение механизма листинга в Великобритании;

• определение фондовых индексов FTSE совместно с газетой Financial Times.

Одна из важнейших экономических функций LSE – создание возможностей для привлечения капитала. Организации, желающие мобилизовать капитал, подают заявку на включение в Официальный список LSE и должны отвечать условиям получения биржевой котировки или листинга. Каковы же эти условия?

Условия получения листинга

Каждая фондовая биржа устанавливает свои конкретные условия предоставления листинга. Так, LSE требует раскрытия коммерческой, финансовой и управленческой информации и соблюдения следующих условий.

• Рыночная капитализация претендента должна составлять не менее 700 000 фунтов стерлингов.

• Выпущенные акции должны быть свободно обращающимися.

• Как минимум 25 % акций должны принадлежать акционерам, не являющимся директорами организации.

• Ни один из акционеров не должен иметь более 30 % голосов.

Когда организация впервые выпускает акции на первичный рынок, говорят о первоначальном публичном предложении акций (IPO). Важно помнить, что даже та организация, которая уже имеет листинг, в случае выпуска новых акций для привлечения капитала, т. е. при повторном выпуске акций, все равно обязана подать на биржу соответствующую заявку.

Прежде чем продолжить чтение, обратите внимание, какую информацию по IPO можно получить на экранах Reuters.

Как и многие другие биржи, LSE имеет своего рода рынок второго порядка – AIM – для мелких организаций, не способных выполнить условия получения листинга в полной мере. Мелкие организации, желающие присоединиться к AIM, не проходят полную процедуру размещения акций на открытом рынке, описанную ниже, а пользуются услугами консультантов, уполномоченных LSE. Пример котировки ценных бумаг на AIM в электронных информационных системах Reuters приведен на следующей странице.

Выпуск акций на открытый рынок

Когда частная организация подает заявку на включение в листинг фондовой биржи и получает положительный ответ, говорят, что она становится публичной. Эта организация выпускает акции и продает их «публике», т. е. индивидуальным инвесторам, в процессе IPO. Если IPO дает возможность привлечь полностью новый капитал, выпуск называется первичным размещением. Если же на продажу выставляются ранее выпущенные акции, находящиеся в частном владении, в результате чего привлечения нового капитала не происходит, выпуск называется вторичным размещением. Посмотрим, что представляет собой процедура выпуска новых акций и листинга на Лондонском рынке.

Когда организация принимает решение выйти на такую фондовую биржу, как LSE, ей следует, прежде всего, определить, каким способом она будет размещать акции. В практике LSE существуют следующие основные способы размещения.

• Предложение продать

В этом случае акции на открытом рынке предлагает посредник, который берет на себя организацию выпуска. Продажа акций сопровождается рекламной кампанией, а размещение может быть как первичным, так и вторичным. Иногда продаваемые акции принадлежат учредителю организации или «перепродаются» посредником-организатором, который является держателем всего первоначального выпуска.

• Подписка

Этот способ известен также как прямое предложение, при котором эмитент непосредственно приглашает участников открытого рынка подписаться на новые акции, т. е. подать заявки в течение определенного времени. Обычно данный способ применяется при первичном размещении и не предполагает участия финансового посредника, организующего эмиссию. Правительства, к примеру, нередко предусматривают размещение акций по подписке в схемах приватизации.

• Размещение

Такой способ предполагает продажу новых акций институциональным или частным инвесторам напрямую либо при участии финансового посредника без привлечения широкой публики. Способ обычно используется небольшими организациями, поскольку требует меньшего администрирования и не так дорог, как предложение продать. Государственным компаниям для этой процедуры требуется посредник-организатор, например инвестиционный банк.

• Предложение через посредников

Здесь новые акции размещаются среди участников консорциума финансовых посредников, которые затем продают их своим клиентам.

• Представление через биржу

В этом случае акции могут быть уже выпущены, однако до представления на бирже организация не имеет листинга. Данный способ можно использовать, в частности, если: акции уже котируются на какой-либо зарубежной фондовой бирже; существующие акционеры хотят торговать акциями на открытом рынке; организация с листингом выпускает новые акции для замены акций другой имеющей листинг организации после ее приобретения.

Отметим, что в первых двух вариантах представление через биржу является вторичным размещением, поскольку акции уже существуют.

Допустим, способ размещения успешно определен, что следует еще предпринять для выпуска акций на открытый рынок? Приведенные далее в сокращенном виде процедура планирования, основные элементы процесса и график мероприятий взяты из книги «The Going Public Handbook», изданной компанией Price Waterhouse, Accountants.

Планирование

Процедура планирования эмиссии включает в себя, в частности, распределение действий во времени и определение правильного момента для ее начала. Например, на LSE действует так называемое правило шести месяцев, согласно которому дата баланса организации, включаемого в историю ее финансовых результатов, должна попасть в полугодовой период с момента выпуска акций на рынок. Необходимо установить цены на акции и, самое главное, определить состав команды, которая будет заниматься организацией эмиссии. В такую команду обычно входят: